Сбер

SBER сделка на покупку от новой поддержки ММВБ

- 23 сентября 2025, 12:02

- |

#SBER (фьючерс)

🔵Тип ордера: Лимитная покупка

🔵Точка входа: 30520

🔵Стоп лосс: 29820

🔵Тейк профит: 32080

Комментарий:

Всем привет.

Рассмотрим один из возможных сценариев на покупку сбера на срочном рынке. На данный момент актив начал корректироваться в цене и направляется в область вновь сформированной поддержки, где хотел бы рассмотреть вход в рынок на покупку с коротеньким стоп лоссом за всей областью поддержки и тейк профитом в области целевой зоны сопротивления. А более подробно смотрите в моём обзоре.

Сопровождаю сделку тут: t.me/+FhQKH040pEM3YjRi

Обзор: youtu.be/rDJqEc-mxJs

- комментировать

- 174

- Комментарии ( 0 )

Обзор доллар/рубль, RTS, Сбер, нефть Brent, натуральный газ, bitcoin и золото на 23 сентября 2025

- 23 сентября 2025, 08:23

- |

Индекс МБ сегодня

- 23 сентября 2025, 07:05

- |

2. Цель его 2760-80. Там видимо будут ждать бюджет

3. Пока по сути 5 месяц стоим в диапазоне

4. В отличии от западных площадок

5. Среднесрочникам самое логичное закрыть терминал и не смотреть в него до осени 2026г. и 12 ставки

6. Сегодня откроемся к 2750

7. Ставка, курс и геополитика. Постепенно ставка идет вниз, курс вверх, в геополитике переговоры идут но пока до выхода на границы ЛНР и ДНР по сути на паузе

8. Ждем

9. Итог жду теста 2760-80

10. Удачи

t.me/ATOR_INVEST

Индекс МБ сегодня

- 22 сентября 2025, 07:09

- |

2. 2730 — пожалуй хватит для снижения

3. В целом продолжаем пилить боковик 2025г… лишь раз в начале года вырвались к 3300

4. Ждать

5. Спекулятивно от 2730 тест 2770. Но это все так. Ни о чем

6. Хватит ума повысить НДС — и ставка уже не важна. Добьет потребительский спрос окончательно и рост экономики станет отрицательным. Гении

7. Перепродан ВТБ — наконец и там прошла допка

8. В целом болото… Теперь видимо будут ждать бюджет в конце сентября и снижение ставки до 16% в октябре

9. Итог — закрываем вынос Аляска ралли — вернувшись к исходным 2730

10. Удачи

t.me/ATOR_INVEST

Прогноз акций Сбера (SBER): Что происходит и почему акции падают?

- 21 сентября 2025, 19:10

- |

#SBER продолжает развиваться по намеченному сценарию. С момента последнего поста цена акции снизилась на 3,7%. Наши цели остаются прежними: пробой визуального уровня 291,8 и тест наклонной поддержки. Дальнейшие действия будем оценивать по факту. Наиболее негативный сценарий по зональному анализу рынка предполагает пробитие уровня поддержки 275, что откроет путь к 220 и формированию боковика.

Не забываем подписываться на телеграм-канал, чтоб ничего не пропустить

Что происходит фундаментально и почему акции падают?

Высокая ключевая ставка ЦБ (17–18%) удорожает кредиты и давит на маржу

Новые санкции ЕС (18-й и 19-й пакеты) ограничивают международные расчёты

Замедление кредитования и рост просрочек (4–5% в корпоративном и розничном сегментах)

Общее падение МосБиржи и геополитическая неопределённость

Переходи в телеграм-канал: t.me/v_profit_v где публикуем прогнозы по акциям и валюте.

Информация по Сбер - ссылка

Информация по Газпром - ссылка

( Читать дальше )

Новый KPI для госкомпаний

- 19 сентября 2025, 13:51

- |

не был удивлен...

у них система критериев успешной работы (KPI) называется Fuck-UP

«функциональных ключевых показателях эффективности (ФКЭП)»

Программы мотивации топ-менеджмента компаний с госучастием будут увязаны не только с уровнем их капитализации, но и с объемом дивидендных выплат, сообщил замглавы Минфина РФ Алексей Моисеев.

Выступая на сессии Московского финансового форума, посвященной управлению федеральным имуществом, замминистра напомнил, что сейчас «производится ревизия программ мотивации» в компаниях, чьи акции уже торгуются на фондовом рынке или планируются к размещению.

«Мы сейчас в такой уже продвинутой стадии обсуждения в правительстве новой структуры мотивации, которая будет привязана к ценам на акции компаний и к непосредственно финансовым результатам — таким, как выплаты дивидендов. Потому что сейчас нас критикуют, что общества с государственным участием, которые имеют акции и торгуются на бирже, тем не менее, исполняют государственные функции, не обращая при этом внимания на миноритариев. Мы стали двигаться в этом направлении», — заявил Моисеев.

( Читать дальше )

🤝 Банковский элемент: Сбер нацелился на электронику

- 19 сентября 2025, 13:21

- |

АФК Система может продать банку долю в производители микроэлектроники Элемент

❓Что случилось?

Как пишет Ъ, инвестхолдинг ведет переговоры о продаже Сберу доли в крупнейшем российском производителе микроэлектроники Элемент. Продажа может состояться в ближайшее время.

Один из собеседников издания утверждает, что в случае согласия сторон на сделку, Элемент не исключает делистинг, «так как у государства есть точка зрения, что сектор микроэлектроники в сложившихся условиях не должен быть публичным».

В Сбере и АФК Системе от комментариев отказались.

Бумаги Сбера (SBER и SBERP) незначительно падают, бумаги АФК Системы (AFKS) падают на 1%.

🚀Мнение аналитиков МР

Очевидный плюс для Системы и в целом главная причина, почему она рассматривает продажу — это снижение долговой нагрузки.

А вот с плюсами для Сбера не все так однозначно. Ряд экспертов считает, что, учитывая долю банка в Аквариусе, который занимается производством компьютерной и вычислительной техники, Сбер может таким образом создать собственный полный цикл производства.

( Читать дальше )

Гадкий Гусенок превращается в прекрасного Лебедя

- 19 сентября 2025, 09:51

- |

Добрый день!

Дисклеймер: статья про премиальные опционы (ПО).

Одной из особенностей дивидендных акций является то, что ни маркетосу, ни другим участникам рынка не удаётся корректно заранее просчитать цены опционов после дивотсечки. А если ещё вспомнить, что у нас есть рабочие кварталы, то этим можно и нужно пользоваться. Например, при построении моего любимого Гуся на Сбере на квартальную сентябрьскую дату.

Конструкцию начал строить ещё в июне, в расчёте на быстрое закрытие дивгэпа и дальнейшем движении вверх на геополитическом позитиве. Первоначально картинка выглядела следующим образом.

ГО конструкции на старте составило 22 т.рублей. Скрин из опционного калькулятора биржи прилагаю.

( Читать дальше )

Обзор доллар/рубль, RTS, Сбер, нефть Brent, натуральный газ, bitcoin и золото на 19 сентября 2025

- 19 сентября 2025, 08:02

- |

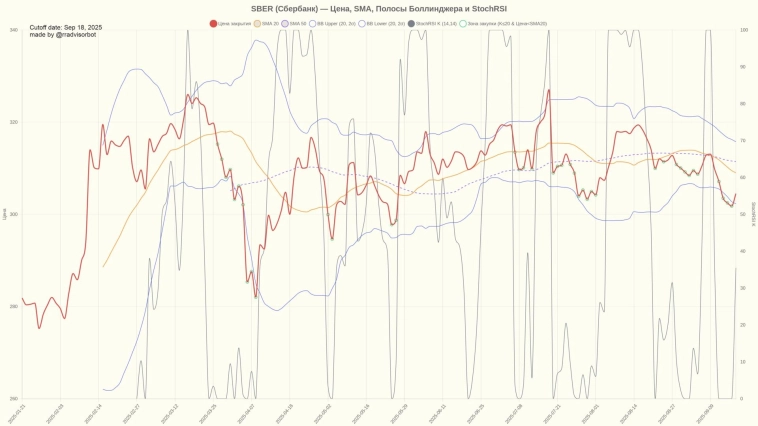

Сбербанк (SBER): пауза перед движением. DCA без ускорения

- 18 сентября 2025, 17:24

- |

Дата среза 17.09.2025, закрытие 304.5.

Короткий вывод

Модель даёт нейтральный сигнал. Локальная перепроданность снимается ростом StochRSI, но цикл слабый, тренд неубедителен. Для планового усреднения ок, ускорять покупки пока не вижу смысла.

Факторы за

StochRSI вырос до ~35.5, три дня в плюсе — импульс оживает.

Цена под SMA20 и SMA100: скидка к средним около 1.5–1.9%.

Рынок спокойный: волатильность низкая (vol score 0.92), входы комфортнее.

Что сдерживает

Цикл почти не поддерживает рост: cycle score ~0.09.

Моментум средний: 0.33, полноценного разворота по трендовым метрикам нет.

Модельные ожидания

По GARCH-MC (10k путей, окно 169 дней) медианные траектории слегка положительные:

5 дней: ~+0.3% к 305.4, доверительный коридор 293.5–317.3.

10 дней: ~+0.6% к 306.3, коридор 288.2–325.0.

21 день: ~+1.2% к 308.1, коридор 279.7–337.6.

Коридоры широкие, но центр тяжести чуть выше текущей цены.

Как действую

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал