СТАВКА

Нетто-покупки акций россиянами в декабре стали минимальными в 2023 году – РБК.

- 18 января 2024, 10:41

- |

Отметим, что тенденция по продаже акций нерезидентами началась ещё в июле 2023 года и пока не завершена. Как нам кажется, это вызвано двумя причинами. Первая – это высокие ставки на денежном рынке, что не позволяет набирать маржинальные позиции, а наоборот вынуждает их сокращать. Для перелома этой тенденции необходимо снижение ключевой ставки, либо просто время, пока нерезиденты закончат продавать свои позиции.

( Читать дальше )

- комментировать

- 3.4К

- Комментарии ( 0 )

Пружина в валюте сжимается

- 12 января 2024, 10:26

- |

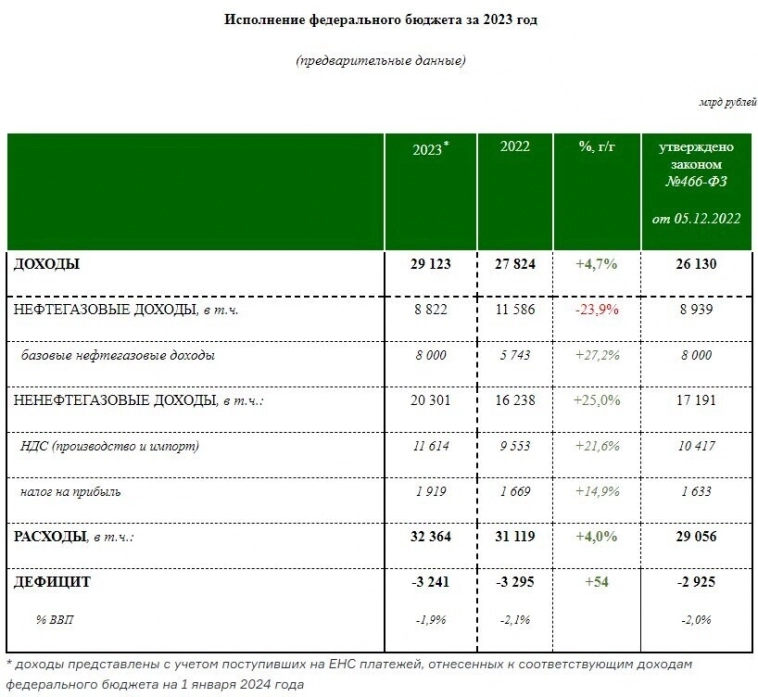

📌Дефицит бюджета

Вчера опубликовали данные по бюджету. Дефицит за 2023 составил 3 трлн рублей, и это при расходах в 33 трлн. В следующем году расходы будут 37 трлн. Как закрывать дыру в доходах на 7 трлн рублей? Без девальвации видимо никак 📉

📌Продажа валюты и золота Минфином

Минфин выйдет на рынок 15 января и будет по 6 февраля продавать валюту и золото на 16 млрд рублей в день. Понятно, что это делается для закрытия дыры в бюджете и пока что это давит на валюту, но эти продажи — это временное явление ❌

📌Обязательная продажа выручки экспортеров

Несмотря на сильное повышение ставки доллар в октябре опять пошел штурмовать отметки в 100 рублей за доллар и тогда власти ввели для экспортеров требование по обязательной продажи валютной выручки. Но это требование будет действовать до середины апреля. Это требование как раз закончит действовать после выборов, как удобно…

( Читать дальше )

Брокер Стрифор: У иены есть все шансы подорожать

- 10 января 2024, 11:33

- |

За последние полтора месяца динамика укрепления японской иены против доллара опережает аналогичную динамику на других валютах. К концу прошлого года иена подорожала на 7.4%, евро за этот же период — всего на 3.3%, а фунт – на 3.8%.

С начала этого года пока наблюдается обратное движение, однако есть основания предполагать, что курс японской иены в ближайшие несколько месяцев продолжит укрепляться.

Дело в том, что действия Банка Японии во многом противоположны действиям Центробанков других стран Запада. Когда ЦБ Северной Америки, Европы и Океании агрессивно повышали процентные ставки, Банк Японии продолжал настаивать на своей сверхмягкой денежно-кредитной политике. Но период повышения ставок в странах Запада, скорее всего, завершился, а многие эксперты прогнозируют, что во второй половине года Центробанки перейдут к последовательному смягчению финансовых условий в своих странах. А Банк Японии, наоборот, почти созрел для того, чтобы отказаться от отрицательных процентных ставок.

( Читать дальше )

Рост инфляции. Как бы ЦБ России 10 февраля ставку не поднял.

- 07 января 2024, 12:50

- |

РостИнфляции.

• Медианная оценка наблюдаемой инфляции (рост цен за последние 12 мес) поднялась с 18.6% до 19.2%

• Медианная оценка ожидаемой инфляции (рост цен в следующие 12 мес) повысилась с 17.2% до 18.0%

12 января опубликуют данные по инфляции с 1 по 9 января.

Негатив.

ЦБ России ставку на заседании 10 февраля не понизит

(как бы ещё не повысил).

Ставка на золото

- 29 декабря 2023, 14:08

- |

Аналитики ВТБ считают золото хорошим вариантом для диверсификации валюты. Страны запада могут приступить к снижению ставок уже в следующем году, что положительно скажется не только на котировках желтого металла, но и на таких компаниях, как $PLZL и $UGLD.

А вот ставка в России будет оставаться на высоких уровнях до конца года. Плохая новость для $AFKS

С выводами ВТБ по застройщикам не могу согласиться. Для сдерживания инфляции льготные программы уже начали сворачиваться. $SMLT явно предстоит тяжелый год. Конечно, если не закладывать вариант окончания СВО и большой стройки на новых территориях, тогда застройщики эконом жилья будут актуальны. Но, еще более актуальны будут металлурги и в частности Северсталь

$CHM которая есть на моих стратегиях и в частности: Антикризисная Россия

Рубрика #выжимки

Самое важное из исследования 'Инвестиционная стратегия 2024' от ВТБ. Часть 1

Бюджетный импульс в России в 2024 г. будет значительным – расходы федерального бюджета по плану Минфина РФ составят 36,7 трлн руб. Одновременно более явным станет влияние начавшегося летом 2023 г. ужесточения денежной политики. Экономика с высокой базы 2023 г. будет расти медленнее – в нашем базовом сценарии ~1% г/г в 2024 г. после 2,7-3,0% г/г в 2023 г.

( Читать дальше )

На чем делались деньги в 2023, и как приручить дракона 2024

- 28 декабря 2023, 19:17

- |

Вот и подходит к завершению 2023 год Кролика, и, как обычно, мы вспоминаем, на каких событиях вырастала самая вкусная и сочная капуста. А далее мы подумаем, можно ли на этой капусте приручить Дракона 2024г, ведь, как известно, у драконов несколько иное меню. Разберемся, с какими инструментами и как работать, чтобы хозяин года 2024 был к нам благосклонен, и мы всегда имели на своем счете свежие профитроли.

1/4. Итог 2023

Европа и США принимают уже 12 пакет антироссийских санкций, который мы, опять таки, положим в «пакет с пакетами» для санкций. На фоне антироссийских настроений Индекс МосБиржи вырос за год на 43%, РТС на 8%. По отраслям: нефтегаз 53% MoexOG, финсектор 57% MoexFN, металлы и добыча 33% MoexMM, потребсектор 49% MoexCN, нефтехимики 15% MoexCH, телекомы 19% MoexTL, энергеты 35% MoexEU, транспортники 125% MoexTN, IT 47% MoexIT. Голубые фишки приросли на 43% MoexBC, а компании средней и малой капитализации на 60% MCXSM.

Рост проходил медленно и планомерно. Наверное будем правы, если скажем, что за весь год основными потрясениями стали:

( Читать дальше )

10 главных итогов 2023 года

- 27 декабря 2023, 10:06

- |

1. Бюджет выдержал ✔️

В феврале 2023 была опубликована информация по исполнению бюджета в январе и многие начали сильно переживать, в том числе и я, так дефицит в январе уже был 1.5 тлрн рублей (за счёт авансирования расходов), но в итоге общий годовой дефицит остался на этих отметках, но я бы не спешил радоваться, так как для этого использовано 2 меры.

2. Девальвация случилась 📉

Первая мера, которая помогла закрыть дыру в бюджете — это девальвация рубля с 70 до 100 рублей, но потом власти решили, что немного некрасиво так обдирать население в предвыборный год, поэтому приняли меры по снижению курса до 90.

3. Новые налоги 💸

Вторым способом затыкания дыр стало введение новых налогов для бизнеса (население пока избежало новых налогов, но в 2024 скорее всего получит свою порцию «пряников»). Был и «добровольный» (отвратительное название) взнос, и пошлины для производителей удобрений, и пошлины для экспортеров. Дыру затыкали с миру по нитке.

( Читать дальше )

Банк России повысил ключевую ставку до 16%

- 18 декабря 2023, 12:27

- |

Сразу после объявления решения ЦБ РФ рынок акций начал расти. Почему так? Дело в том, что даже несмотря на консенсус аналитиков, участники рынка зачастую закладывают более негативный сценарий перед объявлением решения и распродают маржинальные позиции для снижения риска. Если как в нашем случае, ЦБ поднял ставку неагрессивно, причем сигнал о будущем решении был нейтральным, то рынком это в принципе воспринимается как умеренный позитив. К тому же на пресс-конференции ЦБ был в общих чертах обозначен пик по подъему ставки, по крайней мере это подразумевается.

( Читать дальше )

ООО «Пионер-Лизинг» установило ставку 13-го купона облигаций 4-го выпуска

- 15 декабря 2023, 17:25

- |

ООО «Пионер-Лизинг» определило ставку 13-го купона по 4-му выпуску биржевых облигаций (ПионЛизБП4) в размере 19,50% годовых. Таким образом, размер выплаты на одну облигацию составит 48,62 руб.

Напоминаем, что выплата купонов по данному выпуску производится ежеквартально (каждый 91-й день).

Дата начала купонного периода: 22.12.2023

Дата выплаты купона: 22.03.2024

Андеррайтером облигаций ООО «Пионер-Лизинг» является АО «Инвестиционная компания «НФК-Сбережения» (краткое наименование: ИК НФК-Сбер, код участника торгов – GC0294900000).

Не является публичной офертой. Не является индивидуальной инвестиционной рекомендацией.

Обзор рынков за неделю (8 - 14 декабря): В фокусе – новости компаний, статистика от министерств и Московской биржи

- 15 декабря 2023, 15:30

- |

▫️ С 05.12 по 11.12 инфляция в РФ составила 0,2% (0,12% неделей ранее), с начала месяца: 0,27%,годовая: 7,47%, с начала года: 6,93%, сообщает Минэк РФ.

Резервы РФ на 08.12.2023 составили$588,3 млрд ($592,352 млрд на 01.12.2023), сообщается на сайте ЦБ. Ввиду роста цены золота на рынке, денежный эквивалент золотых резервов России в ноябре достиг рекордных $151,9 млрд, в то же время, в физическом выражении золотой запас за ноябрь полегчал на 16 т, и составляет 2315 т (на конец 2022 г.: 2332 т), сообщают Известия со ссылкой на данные ЦБ.

▫️ Минфин сообщил (08.12.2023), что ненефтегазовые доходы бюджета за 11 мес. 2023 г. составили 17,737 трлн руб. (+25,6% г/г), а нефтегазовые 8,22 трлн руб. (-22,8% г/г),всего: 25,963 трлн руб. (+4,8% г/г). Средняя цена нефти Urals в ноябре составила $72,84 (месяцем ранее: $81,52) за барр.

▫️ ЦБ в понедельник определил порядок взаимодействия участников финансового рынка, предоставляющий возможность российским инвесторам продать учитываемые в НРД заблокированные ценные бумаги нерезидентам. Правительственная комиссия должна утвердить правила и условия проведения торгов. www.cbr.ru/rbr/dir_decisions/rsd_2023-12-08_34_01/

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал