Рынки

Отчет Сбера за 1-е полугодие 2023. Что сказал Греф?

- 10 ноября 2023, 14:43

- |

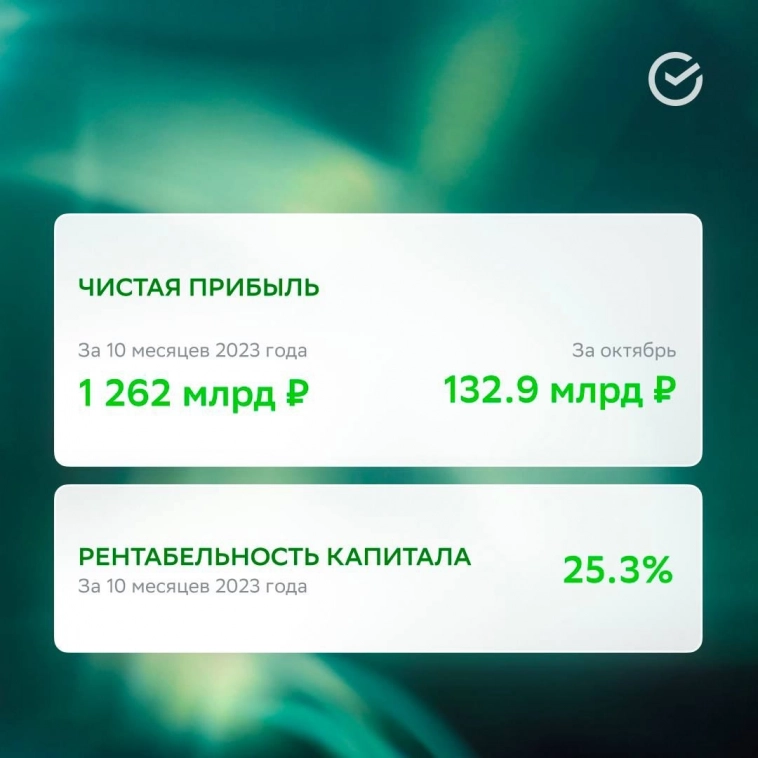

📈 Сбер отчитался по российским стандартам за октябрь

Все очень хорошо

✔️ Прибыль Сбера за 10 месяцев по РСБУ= 1 262 млрд руб.

✔️ Прибыль Сбера за октябрь = 132,9 млрд руб.

✔️ Рентабельность капитала (прибыль / собственный капитал) = 25,3%

Для понимания – прибыль по РСБУ Сбера в предыдущие месяцы 2023 года (в млрд руб.):

январь – 110,1

февраль – 114,9

март – 125,3

апрель – 120,7

май – 118,1

июнь – 138,8

июль – 130,4

август – 140,9

сентябрь – 130,2

❗️То есть октябрь – 3-й лучший месяц этого года после августа и июня.

Консенсус-взгляд на Сбер и банковский сектор в целом подразумевал, что высокая ключевая ставка снизит прибыли банков. По ВТБ это заметно, а вот Сбер продолжает делать деньги так же, как и раньше.

💬Г. Греф 7 ноября намекнул, что Сбер ждет рекордных показателей и в следующем году:

«Год, скорее всего, действительно будет самым успешным за весь период, и для нас мы ожидаем рекордной прибыли, и для банковского сектора тоже.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

❓ Цена нефти снижается, рубль укрепляется, акции российских нефтяников упадут?

- 10 ноября 2023, 11:27

- |

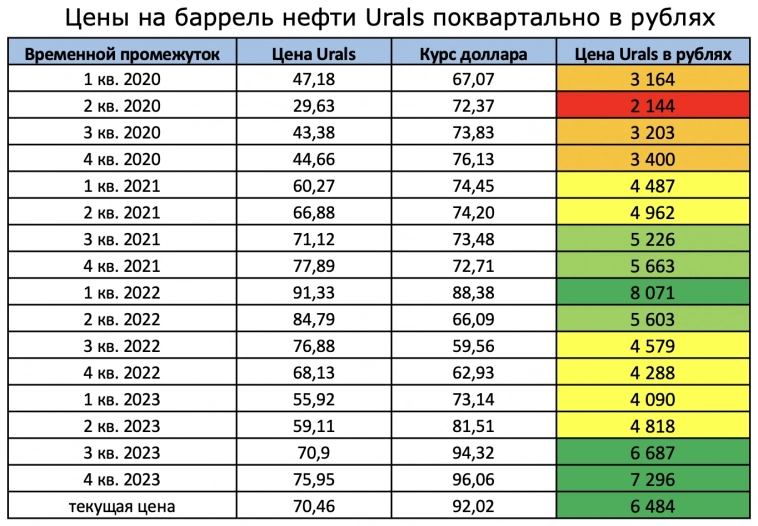

Я сделал таблицу, в которую свел 3 показателя поквартально за последние 3 года (с 1 кв. 2020 по 4 кв. 2023 года):

1️⃣Цена нефти Urals — средняя цена нефти Urals за каждый день рассматриваемого периода в долларах.

2️⃣Курс доллара – средний курс доллара к рублю за каждый день рассматриваемого периода.

3️⃣Цена Urals в рублях – средняя цена нефти Urals в долларах, умноженная на курс доллара к рублю, за рассматриваемый период.

Далее я провел корреляционный анализ на основе поквартальных данных, который подтвердил простую логическую догадку. Выручка и прибыль нефтяных компаний России зависит от цены Urals в рублях. Чем выше цена Urals, тем выше выручка и прибыль, чем ниже цена Urals, тем ниже выручка и прибыль.

Роснефть (корреляция Urals в рублях с выручкой = 84%, корреляция с прибылью = 66%)

Лукойл (корреляция Urals в рублях с выручкой = 91%, корреляция с прибылью = 79%)

Татнефть (корреляция Urals в рублях с выручкой = 68%, корреляция с прибылью = 57%)

( Читать дальше )

❗️ Positive опубликовал плохой отчет за 9 месяцев. Что не так?

- 08 ноября 2023, 14:01

- |

Обзор отчета Positive

⚠️ Финансовые показатели компании

Выручка за 9 месяцев = 8,4 млрд руб. (в 2022 = 7 млрд руб.)

Чистая прибыль за 9 месяцев= 0,15 млрд руб. (в 2022 = 2,1 млрд руб.)

Мы видим, что темпы роста выручки невысокие, по прибыли значительное снижение. Конкретно за 3-й квартал ситуация обстоит еще хуже.

Выручка за 3-й кв. = 3,7 млрд руб. (в 2022 за 3-й кв. = 3,5 млрд руб.)

Прибыль за 3-й кв. = 0,54 млрд руб. (в 2022 за 3-й кв. = 1,7 млрд руб.)

Выручка Positive год к году практически не выросла, зато маржинальность ухудшилась в несколько раз. Причины этого в кратном росте расходов (сравним 3 кв. 2022 и 2023 годов):

❌ маркетинговые и коммерческие расходы выросли с 0,7 млрд до 1,3 млрд руб.

❌ общехозяйственные и административные выросли с 0,39 млрд до 0,67 млрд руб.

✔️❌ расходы на исследования и разработки выросли с 0,35 млрд до 0,60 млрд руб. (тут галочка потому что эти расходы могут вести к созданию новых продуктов и будущему росту выручки и прибыли)

( Читать дальше )

G1 Therapeutics - банкротство или иксы? Обзор отчета за 3-й квартал

- 07 ноября 2023, 10:32

- |

Обзор отчёта G1 Theraupetics $GTHX за 3-й квартал 2023 года

* Это американская медицинская компания, которая разрабатывает и продает препарат Cosela, который помогает пациентам легче переносить негативные последствия химеотерапии. Я 3 года назад инвестировал в эту компанию, поэтому разбираю отчет, по российскому рынку на этой неделе тоже будет много постов.

❌ Выручка G1 за 3-й квартал 2023 года = 12,3 млн $, 10,8 млн $ из них – от продаж Cosela в США.

Для понимания, динамика продаж Cosela поквартально с момента одобрения для использования при ES-SCLC

1 кв. 2021 — 0,6 млн $

2 кв. 2021 — 2,5 млн $

3 кв. 2021 — 3,6 млн $

4 кв. 2021 — 4,4 млн $

1 кв. 2022 — 5,5 млн $

2 кв. 2022 — 8,7 млн $

3 кв. 2022 — 8,3 млн $

4 кв. 2022 — 8,9 млн $

1 кв. 2023 — 10,5 млн $

2 кв. 2023 — 11,1 млн $

3 кв. 2023 —10,8 млн $

Видно, что продажи уже год как буксуют. Плохие результаты 2 и 3 кв. компания объясняет дефицитом платины в США, и вследствие этого снижением использования химеотерапии на основе платины.

( Читать дальше )

День новичка. Обучение трейдингу, простые сделки, ответы на вопросы

- 07 ноября 2023, 09:24

- |

Вторник — это день новичка на нашем канале. В этот день мы совершаем простые сделки на рынке, отвечаем на вопросы начинающих трейдеров и разбираем темы, которые актуальны для новичков. Команда опытных трейдеров Live Investing обучает трейдингу с нуля. Присоединяйтесь к эфиру, задавайте вопросы преподавателям и торгуйте вместе с нами.

09:30 — 10:00 — Обзор рынка, скальперский брифинг от Артема Кендирова

10:00 — 11:30 — Разбор базовых тем, торговля простых конструкций, разбор сделок, работа с новичками в чате

11:30 — 12:00 — Торговля на криптобирже Binance. Аналитика и разбор сделок.

Закрытый Телеграм-канал для трейдеров — https://schoollive.ru/liveonline/ — это:

1. Обучение трейдингу с 7 до 23 часов по Мск каждый будний день

2. Торговля в прямом эфире на реальном рынке

3. Открытый текстовый и видео чаты трейдеров

4. Настройки стакана и рекомендации по торговле

5. Сигналы по сделкам от трейдеров, которые реально совершают их, а не просто дают советы Подключайтесь и станьте частью крутой команды!

( Читать дальше )

9 идей на российском рынке прямо сейчас! Какие?

- 04 ноября 2023, 20:12

- |

🔥 Идеи для инвестиций на российском рынке на 4 ноября 2023 года

В таблице указаны компании, которые я рекомендовал к покупке. Здесь 9 компаний, все они есть в моем портфеле. Покупать, на мой взгляд, по текущим значениям, можно две из них — Транснефть и Интер-РАО. Остальные можно держать.

Предыдущую такую таблицу я делал 20 сентября. Изменения такие:

Убраны: Мосбиржа (достигла цели в 200 руб. за акцию, я продал по 182 руб.), Positive (непрозрачные корпоративные решения по дополнительной эмиссии) и Алроса (приостановка продажи алмазов в Индию в сентябре-октябре и возможные санкции ЕС).

Добавлен Магнит (высокая прибыль за 1-е полугодие, фундаментальная недооценка, выкуп акций у нерезидентов, потенциальные дивиденды).

В таблице указаны мои средние по бумагам, текущие цены, прогнозы по прибыли компаний за 2023 год и целевые цены (на основе исторической оценки по мультипликатору P/E, цена / прибыль). Также на основе прибыли я спрогнозировал потенциальные дивиденды за 2023 год.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал