Русская Аквакультура

Выручка Инарктики 9мес 2023 +10%, EBITDA -10% до 9 млрд рублей - компания

- 23 ноября 2023, 13:34

- |

Такие цифры назвал гендиректор компании Илья Соснов в ходе презентации для инвесторов.

Он также отметил, что компания видит сильные продажи в 4 квартале 2023, который идет лучше чем в 2022 году.

Биомасса выросла на 12% до 33,7 тыс т.

Илья Соснов также отметил, что компания планирует удвоить объем производства через 5-7 лет (до 60 тыс т).

Объем чистой прибыли за 9 мес компания пока не раскрывает.

Компания также сообщила, что не планирует публиковать консолидированные финансовые результаты за 9 мес.

- комментировать

- 212

- Комментарии ( 0 )

ИНАРКТИКА. Почему SPO позитивно для компании?

- 23 ноября 2023, 13:14

- |

🐟ИНАРКТИКА. Почему SPO позитивно для компании?

ИНАРКТИКА объявила SPO 4% акций с казначейского пакета компании. Цена выкупа — от 900 до 968,5 рублей за акцию — вблизи текущих котировок.

У инвесторов, участвовавших в SPO, через шесть месяцев появляется право приобрести одну дополнительную акцию по цене SPO за каждые пять акций, купленных в рамках SPO.

‼️SPO — это не допэмиссия! И имеет свои положительные моменты.

🔴После SPO объем акции в свободном обращении составит около 18%, есть шанс впоследствии попасть в Индекс Мосбиржи.

🔴Компания планирует направить денежные средства от SPO на развитие бизнеса и общекорпоративные цели.

⭐️Мнение GIF

Мы расцениваем действия компании как позитивные, так как ИНАРКТИКА получит около 3 млрд рублей на развитие бизнеса. Дополнительных акций напечатано не будет. Увеличится ликвидность и появится шанс на попадание в Индекс Мосбиржи.

☝️Напомним, что в 2018 году ИНАРКТИКА планировала к 2025 году увеличить производственные мощности до 50 тыс. тонн готовой продукции в год, а к 2026-2027 — до 60 тыс. тонн.

( Читать дальше )

🐠Рыбное SPO

- 23 ноября 2023, 12:55

- |

Инарктика хочет провести вторичное публичное размещение

Инарктика

MCap = ₽85 млрд

Р/Е = 7

🤝Компания сообщила, что продающие акционеры — ООО «Инарктика Северо-Запад» (казначейский пакет) и АО «ИГС Инвест» — предложат пакет акций в размере 3,3 млн штук.

📊Это составляет около 4% от общего количества бумаг предприятия. Таким образом, через SPO Инарктика хочет увеличить долю free-float не менее чем до 18%.

💵Диапазон предложения составит от ₽900 до ₽968,5 за акцию. Привлечь рассчитывается около ₽3 млрд.

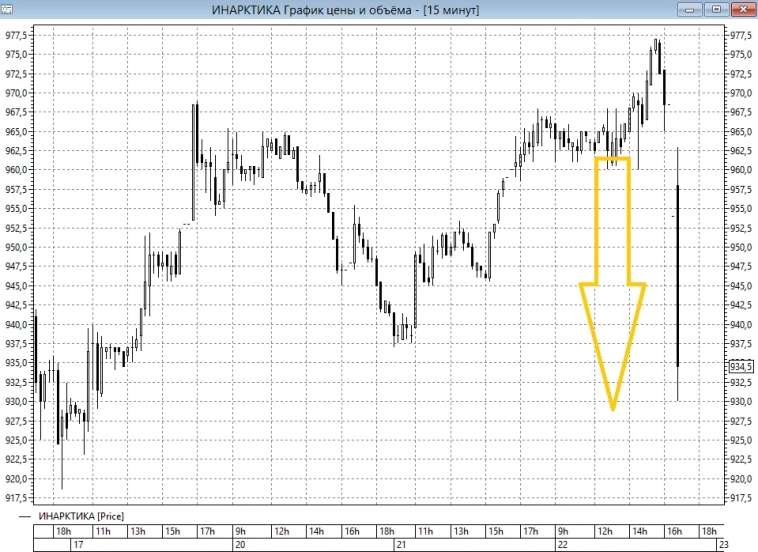

📉Бумаги Инарктики (AQUA) падают на 2%.

🚀И это не удивительно. Несмотря на то, что размещение не пройдет в форме допэмиссии, негатив все равно есть. Бумаги продает акционер компании, а значит, он, вероятно, видит справедливую стоимость бумаг в значении диапазона предложения.

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

( Читать дальше )

Инарктика.

- 23 ноября 2023, 11:19

- |

В рамках SPO продающие акционеры предложат пакет акций в размере 4% от уставного капитала. Ценовой диапазон составит от 900 до 968,5 рублей за акцию.

Free-float компании по итогам вторичного публичного предложения составит не менее 18%. Привлечённые средства будут направлены на развитие бизнеса.

$AQUA

При этом…

«Инарктика» по итогам 2023 г. может направить около 4 млрд руб. на выплату дивидендов — компания.

Компания уверенно наращивает выручку и прибыль, дивиденды платят стабильно.

Див доходность за 12 месяцев может составить 6-7 процентов.

Поэтому не вижу причины продавать.

#дивиденды #инарктика

Инарктика по итогам 2023г может направить около 4 млрд руб на выплату дивидендов

- 23 ноября 2023, 10:58

- |

📰 Новость:

- 23 ноября 2023, 10:35

- |

🐟 $AQUA — Инарктика проведет SPO на Мосбирже

ПАО «Инарктика» (прежнее название — «Русская аквакультура») намерена провести вторичное публичное размещение акций (Secondary Public Offering, SPO) на Московской бирже. Об этом говорится в сообщении компании.

Продающие акционеры — ООО «Инарктика Северо-Запад» (казначейский пакет) и АО «ИГС Инвест» — предложат пакет обыкновенных акций компании в размере 3,3 млн акций, что составляет около 4% от общего количества акций. В результате SPO компания планирует увеличить долю своих акций в свободном обращении не менее чем до 18%.

Ценовой диапазон предложения составит от 900,0 до 968,5 руб. за одну акцию, говорится в сообщении. Таким образом, исходя из размера пакета акций, который будет предложен инвесторам, можно сделать вывод, что «Инарктика» планирует привлечь в ходе размещения около 3 млрд руб.

———

⚡️ Подписывайся на канал, чтобы получать ещё больше новостей, идей и полезного контента ⚡️

( Читать дальше )

Лососевая путина 2023г завершилась в России со вторым результатом в истории наблюдений, вылов составил 609 тысяч т — Росрыболовство

- 23 ноября 2023, 10:27

- |

Рекордным по вылову лососевых в России стал 2018 год, когда было добыто 676 тысяч тонн.

1prime.ru/industry_and_energy/20231123/842348961.html

📉Такой лосось нам не нужен: бумаги Инарктики на открытии теряют 3,5% после новости об SPO

- 23 ноября 2023, 10:05

- |

Продающие акционеры — ООО «Инарктика Северо-Запад» (казначейский пакет) и АО «ИГС Инвест» — предложат пакет обыкновенных акций компании в размере 3,3 млн акций, что составляет около 4% от общего количества акций. В результате SPO компания планирует увеличить долю своих акций в свободном обращении не менее чем до 18%.

Инарктика проведет SPO на Мосбирже, планирует увеличить free-float до 18%

- 23 ноября 2023, 09:49

- |

Ценовой диапазон предложения составит от 900,0 до 968,5 руб. за одну акцию, говорится в сообщении. Таким образом, исходя из размера пакета акций, который будет предложен инвесторам, можно сделать вывод, что «Инарктика» планирует привлечь в ходе размещения около 3 млрд руб.

Период сбора заявок на участие в SPO открывается с 23 ноября и продлится до 29 ноября 2023 года, но может быть закрыт досрочно по решению продающих акционеров, указано в сообщении. Организатором размещения выступит ПАО «Банк Синара». Инвесторы, участвовавшие в SPO, через шесть месяцев после даты его завершения получат право приобрести у продающих акционеров одну дополнительную акцию по цене SPO за каждые пять акций, купленных в рамках размещения — для этого будет объявлена безотзывная оферта о заключении сделок купли-продажи акций.

( Читать дальше )

Рекорды Сбера ● Прогноз по доллару ● Отчет Инарктики ● Разбор ЮГК перед IPO

- 19 ноября 2023, 10:54

- |

В этом видео вас ждет комбо форматов. Во-первых, это нарезка с моего вебинара от 16 ноября с обзором текущей идеи по Сбербанку и прогнозом по валюте. Во-вторых, сделал отдельные разборы ЮГК перед IPO, а операционный отчет Инарктики закрепим теперь и в видео.

0:22 Прогноз по доллару

7:55 Разбор ЮГК

10:34 Инвест-идея в Сбербанке

16:23 Инарктика

❤️ Не забывайте ставить лайк под видео. Это мотивирует меня и дальше делать полезные нарезки. Спасибо и приятного просмотра!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал