РусАгро

Спасибо за деньги

- 22 августа 2024, 18:59

- |

Огонь рынок сегодня🔥. Халява натуральная👍

Я продолжаю работать от шорта и отрабатывать сценарий по мамбе https://t.me/madeyourtrade/4429

Вечерку на акциях торговать не буду, поэтому отчет сейчас.

Шорты по Русагро. Опять та же ситуация, выставлялись по 3к+, 5к+ 10к+. Очень понятно и читаемо.

Собрал весь движ + вола + спрэд

Русагро 5мин

Шорты по МВидео. Жрали все плотняшки. Выставляли сверху 28-30к+. В проедание айсов от плотнях. Зачетище

МВидео 5мин

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Русагро - принудительная редомициляция и последствия для инвесторов

- 22 августа 2024, 08:40

- |

В условиях неуклонного роста продовольственной инфляции я решил обратить внимание на финансовый отчет Русагро за второй квартал 2024 года.

Итак, выручка увеличилась на 20% до 70,7 млрд рублей. Без активов НЖМК выручка бы сохранилась на прошлогоднем уровне, поскольку в сахарном, мясном и сельскохозяйственном сегментах наблюдалось падение объёма реализации продукции.

Скорректированный показатель EBITDA сократился на 23% до 6,5 млрд рублей. Себестоимость производства растет быстрее, чем выручка, что в сочетании с увеличением затрат на персонал приводит к уменьшению операционных доходов. Рекрутеры отмечают, что в с/х уже давно наблюдается дефицит рабочей силы, что вынуждает компании чаще проводить индексацию заработных плат для привлечения и удержания специалистов.

Чистая прибыль сократилась почти на 80% до 1,7 млрд рублей, причём на акционеров компании приходится менее половины этого показателя. Не забываем, что высокомаржинальный бизнес НМЖК находится под контролем Русагро лишь наполовину.

Что касается редомициляции, то власти инициируют принудительный переезд Русагро и Минсельхоз уже подал иск в Арбитражный суд Московской области к кипрской головной структуре Ros Agro.

( Читать дальше )

Лосось и сахар

- 21 августа 2024, 19:00

- |

Вечерку на акциях не торгую. Отчет по ним сейчас.

Супер сегодня нашортил РусАгро и Инарктику🔥

Обе ситуации очень понятные были. В Русагре наставляли по 20к в шорт.

Русагро 5мин

А в Инарктике робатос шортовый работал, его и собирал + все по сценарию (см. разлиновку по ТА с канала торговых идей).

( Читать дальше )

Минсельхоз сохраняет прогноз по урожаю зерна в РФ на 2024г на уровне 132 млн т, по экспорту - 60 млн т — глава министерства Оксана Лут

- 20 августа 2024, 14:21

- |

«Вроде непогоду мы прошли, всего 1,1 миллиона гектаров было чистой гибели (посевов — ред.). И неплохо шли по урожайности. Но сейчас Урал заливает, там тяжело идет уборка. Там пророст зерна уже есть — небольшой, правда, но тяжело. На юге — засуха. Поэтому пока держим в 132 миллиона тонн. Нет оснований менять его ни в сторону уменьшения, ни в сторону увеличения. Пока так стоим», — сказала Лут.

Она отметила, что из 1,1 миллиона гектаров погибших площадей только 26% были застрахованы.

«Исходя из прогноза сбора зерна в 132 миллиона тонн, мы ставим прогноз по экспорту в 60 миллионов тонн в этом сезоне», — сказала глава Минсельхоза.

1prime.ru/20240820/zerno-851005847.html

Сахар, микроволновки, нефтегаз и семга

- 19 августа 2024, 21:33

- |

Продолжаю работать от шорта по всем фронтам, отрабатывая сценарий возможного похода ММВБ на 2500 (https://t.me/madeyourtrade/4429)

Шортил сегодня на основной сессии Сургут, МВидео, Инарктику и РусАгро.

Все отлично зашло, особенно когда дали залить еще выше на МВидео.

Вся торговля лимитками, либо в разбор плотнях, с перекрытием частей на первом импульсе, до первой встречной плотняшки.

Как обычно, набираю основную позу, которой рулю, по пути собираю волу и спред. Очень полюбился такой стиль торговли. Позволяет адекватно управлять и позой в плане целей, и потянуть и риски режешь в зародыше.

Инарктика 5мин

МВидео 5мин

( Читать дальше )

Российские производители свинины стремятся в ближайшие годы с нуля захватить 10% китайского рынка импорта свинины, стремясь воспользоваться торговой напряженностью между ЕС и Китаем — Reuters

- 19 августа 2024, 12:26

- |

Российские производители свинины стремятся в ближайшие годы с нуля захватить 10% китайского рынка импорта свинины, стремясь воспользоваться торговой напряженностью между Европейским Союзом и Китаем, крупнейшим в мире потребителем свинины.

Россия не экспортировала свинину в Китай до февраля, когда Пекин разрешил трем российским производителям продавать свинину на китайском импортном рынке стоимостью 3,5 миллиарда долларов, на котором доминируют производители из ЕС с долей 51%.

Торговля способствует росту экономических связей между Россией и Китаем в условиях усиления санкций против обеих стран со стороны Запада.

Недавно ЕС установил временные пошлины в размере до 37,6% на электромобили, импортируемые из Китая, чтобы противостоять тому, что он называет несправедливыми субсидиями. В ответ Китай назвал датские, голландские и испанские свиноводческие компании объектами антидемпингового расследования.

Россия столкнется с жесткой конкуренцией со стороны других крупных экспортеров свинины, таких как Бразилия, а также с ростом производства в Китае. Спрос на свинину в Китае также падает, хотя он по-прежнему потребляет около половины мирового объема свинины, или 53-54 млн тонн в год.

( Читать дальше )

Черкизово - долг оказывает давление на прибыль

- 19 августа 2024, 08:00

- |

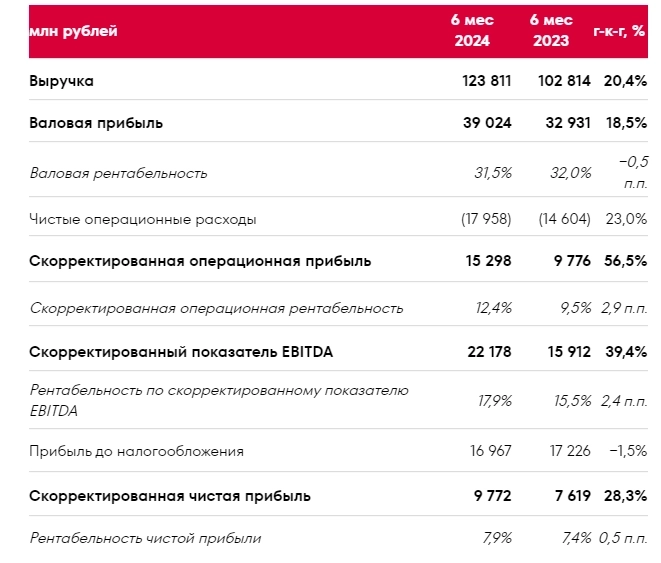

🧮 Группа Черкизово, один из ведущих отечественных агрохолдингов, отчиталась по МСФО за 6 мес. 2024 года, поэтому самое время заглянуть в фин. результаты и проанализировать их вместе с вами.

📈 Выручка компании с января по июнь увеличилась на +20,4% (г/г) до 123,8 млрд руб. Этот рост обусловлен как повышением цен на продовольственные товары, так и интеграцией активов от прошлогодних M&A сделок. Тут самое время вспомнить, что в отчётном периоде Черкизово закрыла сделку по приобретению комбикормового производства в Оренбургской области, что должно усилить вертикальную интеграцию бизнеса.

📈 Скорректированный показатель EBITDA вырос ещё убедительно — почти на +40% (г/г)до 22,2 млрд руб. Несмотря на сложные макроэкономические условия, которые характеризуются ростом затрат на персонал, логистику и сырьё, компании удалось увеличить маржинальность бизнеса на 2,4 п.п. до 17,9%. Для сравнения, у Русагро в отчётном периоде рентабельность EBITDA сократилась на 5 п.п. до 10%.

📉 А вот чистая прибыль Группы Черкизово по итогам 6m2024 не досчиталась -3,4% (гг) и составила 16,1 млрд руб.

( Читать дальше )

Пошлина на экспорт пшеницы из РФ с 21 августа повысится более чем в три раза

- 16 августа 2024, 13:03

- |

Ставка пошлины на экспорт пшеницы из России с 21 августа составит 828,4 рубля за тонну против 257,3 рубля неделей ранее, сообщает Минсельхоз.

Таким образом, после трехнедельного снижения она повысится в 3,2 раза.

Пошлина на ячмень останется нулевой, на кукурузу — вырастет в три раза, до 1 033,6 рубля с 344,5 рубля за тонну неделю назад.

Ставки были рассчитаны исходя из индикативных цен: $214,5 за тонну на пшеницу ($214,8 неделей ранее), $180,9 — на ячмень ($179,8), $205,2 — на кукурузу ($203,1).

Эти ставки будут действовать по 27 августа включительно.

РФ со 2 июня 2021 года ввела механизм зернового демпфера, который предусматривает плавающие пошлины на экспорт пшеницы, кукурузы и ячменя и возврат полученных от них средств на субсидирование сельхозпроизводителей. Размер пошлин рассчитывается еженедельно на базе индикаторов, основанных на ценах экспортных контрактов, которые регистрируются на Московской бирже. Сначала ставки пошлин исчислялись в долларах. С июля 2022 года они определяются в рублях. Пошлина составляет 70% от разницы между базовой и индикативной ценами.

( Читать дальше )

Экспортная пошлина на подсолнечное масло из РФ, действие которой заканчивается 31 августа, будет продлена сразу до сентября 2026г — Интерфакс

- 15 августа 2024, 14:46

- |

«На прошлой неделе было принято решение о продлении действия экспортной пошлины до сентября 2026 года», — сообщается в комментарии Масложирового союза к ситуации на продовольственном рынке со ссылкой на исполнительного директора союза Михаила Мальцева.

www.interfax.ru/business/976675

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал