Рост

Полюс: компания увеличивает производство золота

- 24 апреля 2019, 11:03

- |

Рост производства золота... ПАО «Полюс» вчера опубликовало производственную отчетность за 1 кв. 2019 г. Производство золота выросло на 19% год к году и сократилось на 6% квартал к кварталу до 601 тыс. унций. За квартал компания добыла 11,9 млн т руды, продемонстрировав рост на 11% квартал к кварталу и на 21% год к году.

… обеспечивает увеличение продаж. За отчетный период Полюс увеличил продажи золота на 22% относительно уровня годичной давности и сократил на 3% за квартал до 741 млн долл. Средняя цена золота в 1 кв. повысилась на 6% квартал к кварталу до 1 308 долл./унция.

Чистый долг остается практически неизменным. Как сообщила компания, чистый долг на конец 1 кв. составил 3,011 млн долл., что на 2% ниже, чем по итогам 2018 г. и в конце марта 2018 г. Учитывая рост продаж в 1 кв. год к году можно предположить, что долговая нагрузка (Чистый долг/EBITDA за 12 мес.) в 1 кв. 2019 г. по крайней мере не увеличилась с конца 2018 г., когда она составляла 1,7. Производственные показатели компании обещают хорошие финансовые результаты по итогам квартала. Мы полагаем, что акции Полюса могут рассматриваться как альтернатива инвестициям в золото.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Рост выпуска в Германии может составить лишь 60% от предыдущей оценки

- 04 апреля 2019, 15:53

- |

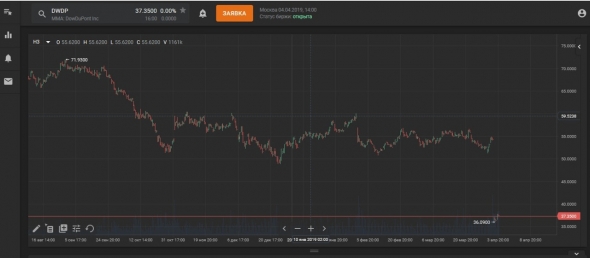

Европейские индексы подбираются к знакомой с прошлого августа местности, когда наблюдался пик здорового оптимизма относительно европейской экономики. К сожалению, сейчас рост не имеет ничего общего с фундаментальными показателями и всецело полагается на сигналы готовности ЕЦБ поддержать экономику. Переход к открытым действиям может произойти уже скоро, особенно после появления информации, что ведущие экономические институты Германии, символа экономического процветания Еврозоны, обновили прогнозы роста ВВП на 2019 год, более чем вдвое урезав ожидаемые значения.

Еще месяц назад Германия была на грани технической рецессии, едва избежав два последующих квартала отрицательного роста ВВП.

Однако «восстание из пепла» не только не произошло, но и стало еще более отдаленной перспективой после того, как аналитические центры Германии сократили прогноз роста для крупнейшей экономики блока с 1.9% до 0.8%, сообщил Рейтер. Данные организаций включаются в расчет макроэкономических оценок правительства, что имеет далеко идущие последствия в виде давления на ЕЦБ и корректирования фискальной политики, естественно в пользу стимулирования. В январе правительство полагало что выпуск вырастет на скромные 1.0% в этом году.

( Читать дальше )

Данные США могут не оправдать взбудоражившие рынок бондов страхи

- 01 апреля 2019, 19:47

- |

Данные США могут не оправдать взбудоражившие рынок бондов страхи

Опасения насчет рецессии привели к падению доходности 10-леток

В США выйдет статистика по рынку труда, промышленным заказам

Лиз Капо Маккормик

(Блумберг) -- Доходность казначейских бумаг упала, как будто в США почти наступила рецессия. Публикация важной экономической статистики на этой неделе может показать, что эти опасения были чрезмерными.

Доходность индикативных 10-летних облигаций в четверг упала до минимальных за 15 месяцев 2,34 процента на фоне предположений о том, что темпы роста пробуксовывают достаточно, чтобы заставить ФРС понизить процентную ставку в этом году. Но пока мало какие данные США реально подтверждают это. Даже ФРС, которая 20 марта обрушила доходность, шокировав инвесторов своей более осторожной позицией по экономике, по сути воздержалась от мрачных предсказаний.

Рассылки вроде нет, а прогнозы бесплатные выходят.

- 30 марта 2019, 21:39

- |

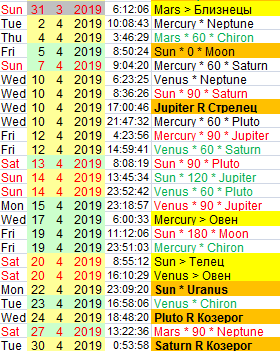

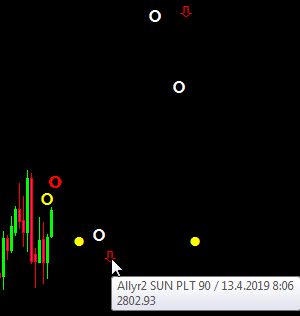

Но… бывает так, что одни расчеты показывают падение а другие рост.

Как будет в этот раз (разночтение или тотальное подтверждение), платные подписчики узнают.

А все остальные смотрят здесь, и прямо сейчас.

Правда интересно?

А как вам вид на график частично из этой же проекции?

( Читать дальше )

НЕФТЬ BRENT. Чёткий поход на $70 !!!

- 03 марта 2019, 11:45

- |

Рост ВВП реальность или фикция?

- 25 февраля 2019, 09:48

- |

ВВП считают по след. формуле (нашел в Википедии):

ВВП, он же валовой внутренний продукт, это, по определению, рыночная стоимость всех конечных (то есть непосредственно потребляемых, а не тех, что использовали для создания конечного продукта) товаров и услуг произведенных на территории данной страны (не важно, откуда прибыли факторы, используемые для производства этого товара) за один год.

Формула такова: Y = C + G + I + Ex — Im

Теперь по порядку.

Y — это тот самый ВВП, который мы так желаем получить.

C — consumption, оно же потребление, это все расходы домохозяйств (то есть не фирм, не государства, не иностранных агентов) на потребление различных товаров и услуг. Стоит отметить, что этот показатель также включает в себя потребление импортных товаров, то есть произведенных на территории других стран, но об этом позже.

G — government expenditure, государственные расходы. Это, очевидно, расходы, которые направлены на функционирование государства и органов управления. Это и расходы на содержание самих органов управления, и расходы на национальную оборону, на развитие технологий и так далее. Сюда также включаются расходы на импортные товары и услуги, закупленные государством.

( Читать дальше )

Пора ли фиксировать прибыль?

- 17 февраля 2019, 12:38

- |

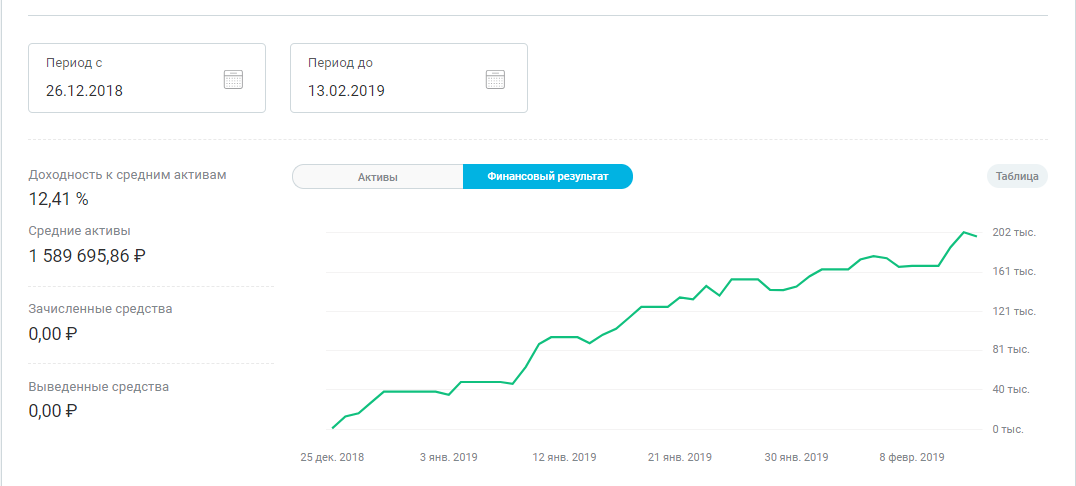

Начало года на фондовом рынке ознаменовалось стремительным ростом. Новости об исторических максимумах приходят со всех сторон, а многие аналитики и эксперты частично или полностью закрывают свои позиции, фиксируя прибыль. Все это создает достаточно нервозную атмосферу, которой сложно не поддаться. Именно поэтому, для тех кто следит и возможно даже следует моему портфелю, я подготовил данный пост.

Рост рынка и моего портфеляДля начала стоит отметить, что рост на рынке действительно присутсвует и слава Богу он не обошел стороной и мой портфель.

График индекса Московской биржи с 26 декабря 2018 года.

График индекса Московской биржи с 26 декабря 2018 года.С 26 декабря индекс вырос аж на 10%. А вот и динамика моего портфеля за это же время.

( Читать дальше )

Обезумевшие от своей безнаказанности быко-придурки погнали леммингов...

- 05 февраля 2019, 14:41

- |

«Обезумевшие от своей безнаказанности быко-придурки погнали леммингов Мамбы на невиданные новые хаи, чтобы там, как это обычно и бывает, скинуть их в пропасть не просто с обрыва, а с максимальной, смертельной высоты!» © Манул Кот

Такое вот нерадостное настроение дня сегодня, 05.02.2019.

Думки по индексу мосбиржи (IMOEX)

- 05 февраля 2019, 13:48

- |

Индекс на месячном графике приближается к верхней границе вероятного клина, в феврале она расположена на 2570, и не вижу проблем сделать ещё на этот процент вверх. Более того, не исключаю ложного пробоя, после которого еще на пунктов 50 можно сходить вверх, как раз до целей барона добьём.

И поможет индексу сбер в первую очередь, который, кстати, и сегодня растёт.

Если разворот от вышеозначенных целей состоится, то потом и вниз можно сходить на 2350.

На недельке рисуем седьмую подряд растущую свечу- рост не вечен и коррекция рядом.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал