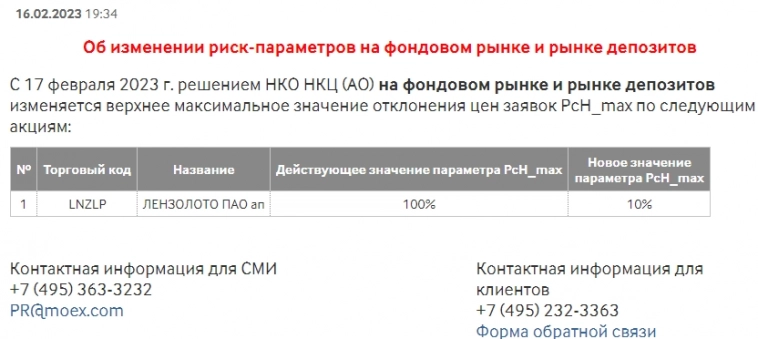

Риск

Лензолото — с 17 февраля 2023г ограничение верхней планки = 10%

- 16 февраля 2023, 23:20

- |

- комментировать

- Комментарии ( 1 )

В России - неопределённость. В США - позитив.

- 25 января 2023, 22:44

- |

в этом выпуске — о высоких политических рисках и неопределённостью, связанных с СВО.

Да, есть сильные акции (Полюс, Сбер, Мосбиржа), но

напрягает обострение в СВО (поставки оружия на Украину по нарастающей).

Поэтому каждый может для себя решить сам, какие риски он готов принять, а какие нет.

Какие доли в какие активы вложить средства:

— сильные акции, — линкеры (ОФЗ 52001, например),

— наличная валюта,

— иностранные активы (для граждан США и дружественных США стран самое простое и надёжное решение, например, индексный фонд на S&P500 (Vanguard или iShares).

В США — оптимизм, который виден по следующим признакам:

— рост EUR/USD с 0,95 (среднесрочно держу ED лонг),

— рост золота с 4 11 2022г. (пробивает уровни $1650, $1700, $1800, $1900 и пока не останавливается,

— рост крипты.

Друзья: видно, что в текущей неопределённой ситуации люди хотят общаться,

растёт количество подписчиков в открытом (бесплатном) и в закрытом чате.

Приглашаю на открытый чат

t.me/OlegTradingChat

(уже 1 133 участника, в т.ч. от 300 в торговое время).

Друзья, Искренне желаю Вам Здоровья и Успеха!

С уважением,

Олег.

Риски инвесторов 2023

- 24 января 2023, 08:38

- |

Основные риски инвестирования в российский рынок

- Самый главный – уход нерезидентов из российских бумаг. На горизонте год два вряд ли будет реализован. Но именно он будет как дамоклов меч висеть над нашим рынком. И заключение мирного договора с Украиной приближает его реализацию

- Военная экономика – ограничение прибыли частных компаний через регулирование цен, повышение ренты за использование природных ресурсов, НДПИ и иное увеличение налоговой нагрузки. Пока риск не реализуется. Потенциально есть. Предвестник – смена либерального блока в правительстве и ЦБ.

- Переформатирование рынка сбыта – удастся ли заместить объемы европейского рынка азиатскими и другими. Какой будет дисконт с учетом санкционной политики запада. В настоящее время системы выстраивается. Следим за объемом экспорта и ценами на него.

- Усиление доли государственного участия в экономике. Примеры выдавливания частного бизнеса имеются (ДВМП, слухи по Лукойлу). Главное, чтобы это не стало тенденцией.

- Уход частных компаний с фондового рынка или основных якорных акционеров. Пока не имеет массового характера. Но не исключено – в частности примеры Детского мира, потенциально Энел. Уход Воложа из Яндекса. Держим руку на пульсе.

- Долговременный отказ от раскрытия финансовых результатов и представления отчетности. Затрудняет оценку потенциала крупных инвесторов в оценке потенциала компаний и их участия в покупке как отдельных секторов, так и рынка в целом

- Дивиденды. Риск снижения уровня дивидендных выплат. Денежный поток, направляемый на дивиденды, может быть переориентирован на поддержание компаний и бизнеса. В перспективе реализация этого риска делает вложения в акции менее привлекательным.

- Неопределенность и риски политического и макроэкономического характера. СВО на Украине. Перестройка мировой политической системы и центров принятия решения. В процессе реализации. Поражение на этом участке делает вложения в российский рынок на среднесрочной перспективе малоперспективными.

- Рынок капитала. Сейчас российский рынок отрезан от мирового рынка инвестиций. Перспективы его восстановления имеются – так как нет такого преступления, на который не пошел бы финансовый мир ради прибыли. Так или иначе потоки будут проникать и подпитывать наш рынок.

- Дефолт по государственным долгам. Риск минимален

t.me/ATOR_INVEST/411

Ожидания на 2023г. Откуда оптимизм. Мнение: когда закончится СВО.

- 09 января 2023, 18:05

- |

Друзья,

в этом выпуске – о том, почему на фондовый рынок в 2023г. смотрю оптимистично,

про риски, мнение о том, когда окончится СВО,

как определить мнение крупняка о валюте (с конца 2022г. был низкий спрос на валюту),

разбор статистики из США (почему 2023г. начался с роста),

про 4-летний президентский цикл на рынке США и как это влияет на остальные рынки,

как компании проигрывают и какие выигрывают от крепкого рубля,

почему в начале 2023г. металлурги хуже рынка.

Причины оптимизма:

— рост денежной массы М2 более 20% в год (до сец. операции рост был около 10% в год), инфляция,

— предполагаемая высокая дивидендная доходность российского рынка,

— гос. заказ (оборонка и не только),

— ожидания от ФРС, цикличность.

Идеи для разного уровня риска.

Выложил в закрытом канале 3 января портфель без металлургов, который в начале 2023г., по моему мнению, будет лучше рынка.

Сейчас рынок спокоен. Но, по поводу акций RU, когда кранты, растёт валюта, а акции с ISIN на RU — это рубли.

( Читать дальше )

Единороги в руках принцесс

- 05 января 2023, 13:59

- |

Сегодня шёл после тренировки и увидел маму с девочкой. У девочки в руках довольно большой розовый единорог. И видно, воспитывают её как принцессу.

Как раз вчера наткнулся в одной статье на мудрую мысль: “Нереальные ожидания всегда приводят к разочарованию”. Подумал — это ж сколько таких принцесс всё ждут своих принцев и обязательно на белом коне. И сколько принцев осталось — на всех же не хватит. Сплошное разочарование.

Сколько же людей ждут Sol по 150, TWT по 10$, TESLA по 700 потому что добрый волшебник в голубом вертолёте (аналитик) им это обещал.

Помню первый свой опыт в этом разочаровании — лето 2008 года. Я смотрю РБК пока завтракаю. Индекс ММВБ почти достиг 2000 и два аналитика с пеной у рта спорят: “будет 3000! НЕТ! Будет 5000! через год” Посмотрите — прикрепил к посту график — что произошло сразу после этих жарких споров.

Те, кто только приходят на рынок, хотят верить в сказки. Ведь они посмотрели “Волк с Уолл стрит”, “Гетсби”, сериал “Миллиарды” может быть. Они увидели рекламу успешного успеха трейдера, который сделал туеву хучу процентов за месяц. Может быть прочитали “Воспоминания биржевого спекулянта” или “Путь черепах”. А ещё лучше — посетили бесплатные вводные курсы, где рассказывается как это легко и просто — рубить капусту налево и направо. Просто нажми на кнопку — получишь результат! Розовый единорог — вот он!

( Читать дальше )

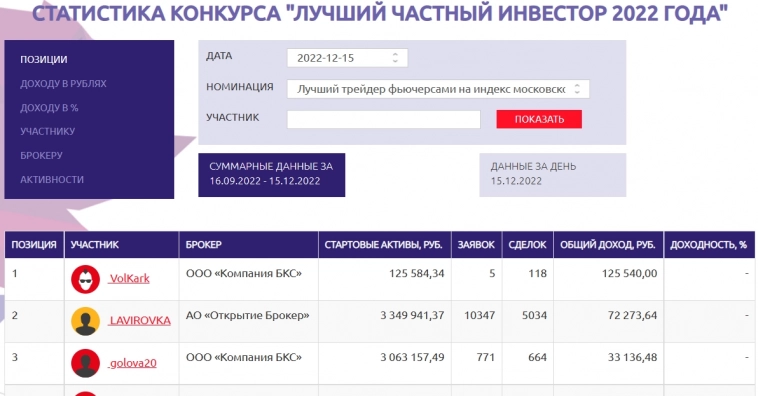

ЛЧИ 2022 – почему первое место в таблице главной номинации не гарантия победы

- 20 декабря 2022, 19:32

- |

Для завершения дискуссии о «доходность/риск на ЛЧИ 2022» опубликую небольшой пост — ответ представителя биржи Никиты Карташёва на мой пост:

Владимир, приветствую!

Вкратце — высокий показатель «доходность-риск» — не гарантия победы. Для победы нужно показать не только плавный рост капитала, но и высокую доходность. Коэффициент не идеален, зная границы его применимости, мы добавили 2 и 3 этапы оценки.

Цель коэффициента Доходность/риск — не определить победителя ЛЧИ, а определить широкий круг претендентов, показавших наиболее плавный рост капитала, это первый этап. Второй этап — отбор 20 (или более) финалистов по целому ряду критериев(Шарп, Сортино, Макс. просадка и подобные). На третьем этапе экспертным путём определяется победитель, при выборе важную роль играет доходность, наряду с параметром доходность/риск.

( Читать дальше )

📈 Золото подорожало до максимума за пять недель благодаря падению доллара и глобальному Risk OFF

- 20 декабря 2022, 17:47

- |

Цены на золото активно растут во вторник, обновив максимум за пять недель за счет двух основных факторов: падения курса доллара и спроса на защитные активы на опасениях спада в мировой экономике.

Котировки февральских контрактов на золото на Нью-Йоркской товарной бирже (NYMEX) к 17:04 по московскому времени увеличились на 0,93% — до $1814,4 за тройскую унцию.

Серебро с поставкой в марте подскочило в цене на 3,6% и стоит $24,03 за унцию:

( Читать дальше )

Мнение о рынке, рисках, портфель

- 17 декабря 2022, 04:43

- |

о мнении о рынке, портфеле, заседаниях центробанков (ФРС, ЕЦБ, ЦБ РФ),

личное мнение о том, что выгоднее покупать при снижении покупательского спроса,

о высоких рисках и неопределённости на российском рынке,

и всё это — за 10 минут.

Портфель 12 акций с весами и датами покупки.

@OlegTrading_Bot

С 7 ноября

портфель + 2,5%

Индекс Мосбиржи — 1,8%.

С уважением,

Олег.

Ошибка в расчете доходность/риск на ЛЧИ 2022 или почему так много новичков в топе основной номинации.

- 16 декабря 2022, 22:25

- |

И уж было решил, что мое беспокойство о судьбах конкурса проигнорировано , но нет. В конце конкурса я тут вызвал «бурление г...», использовав уязвимость в правилах подсчета результатов конкурса и в последний день сменил лидера в самой длинной (по количеству букв) номинации:

"Лучший трейдер фьючерсами на индекс московской недвижимости ДомКлик":

Вон он я — красавец VolKark — на первом месте и с хохолком.

Меня правда обозвали всяко, что я «хитрый манипулятор», и вообще «кулхацкер». Кому интересно, что за баг я нашел можете почитать тут: Мошенники на лчи в неликвиде (smart-lab.ru)

Приз, увы, мне скорее всего не дадут — заныли там всякие, но зато! Когда обиженные начали жаловаться на меня-читера (и за что, спрашивается? Я же правила не придумываю, а только использую), проявился представитель Мосбиржи Никита Карташёв, который дал ссылку на свой пост, который является ответом на мой первый пост:

( Читать дальше )

Оценка рисков в трейдинге

- 18 ноября 2022, 23:27

- |

В первую очередь, определяется таймфрейм для торговли — старшие таймфреймы менее шумные, а младшие могут увеличить вашу доходность взамен на возросшую сложность алгоритмов и частоту сделок. Я выделил четыре основных таймфрейма, которыми сам часто пользуюсь. В порядке возрастания риска: W -> D -> H1 -> M15. Если вы не справляетесь с рыночным шумом или вам стало гораздо сложнее находить закономерности, то повышайте таймфрейм — у вас будет меньше сделок, но они чаще будут прибыльными.

Далее вы должны принять необходимость фиксации убытков. Это неотъемлемая часть трейдинга и по разным причинам контроль убытков удаётся освоить не всем. Ваши торговые системы вряд ли будут генерировать 100% верных торговых сигналов, а совершённые ими сделки далеко не всегда будут на 100% прибыльными — это не ваше поражение и не признак недостаточности вашего интеллекта. Просто смиритесь с тем, что так и должно быть — в любом бизнесе есть доходы и расходы, поэтому воспринимайте трейдинг, как бизнес, в котором ваши доходы это прибыльные сделки, а расходы это убыточные сделки, комиссии и налоги. Обратите внимание, что расходы состоят из большего числа компонентов, чем доходы, а это уже логически означает, что ваши доходы должны кратно превышать расходы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал