Распадская

Распад вторая цель 450

- 09 января 2024, 19:45

- |

- комментировать

- 786

- Комментарии ( 0 )

Глава Минприроды предложил создать аналог ОПЕК по твердым полезным ископаемым

- 09 января 2024, 18:59

- |

tass.ru/ekonomika/19694737

📈Акции Распадской под конец дня прибавляют +4,9% на фоне отмены Правительством курсовой пошлины для угольщиков

- 09 января 2024, 18:22

- |

Правительство освободило уголь от пошлин согласно постановлению №2338 от 27 декабря 2023 года: smart-lab.ru/blog/news/976219.php

Уголь освободили от экспортных пошлин, но радоваться пока не стоит - Газпромбанк Инвестиции

- 09 января 2024, 15:28

- |

Что произошло. Пошлина для двух видов угля и антрацитов была отменена постановлением Правительства №2338 от 27 декабря 2023 года. Примечательно, что с момента введения курсовой пошлины различные отрасли промышленности просили отменить эту меру, однако уголь в этих разговорах не фигурировал. В ноябре 2023 года первый зампред правительства Кузбасса Игорь Малахов упоминал, что из-за введения пошлины снизятся сборы от налога на прибыль угольных компаний, которые зачисляются в региональные бюджеты, а недополученная сумма может составить 14–29 млрд рублей в год только для Кемеровской области.

Позитив от отмены пошлины. Отмена курсовой пошлины на энергетический и коксующийся угли и антрациты при поставках на основные экспортные рынки — в Китай, Индию и Турцию — может позволить российским экспортерам сэкономить около $1,1–1,5 млрд в этом году.

( Читать дальше )

Аналитики оценивают улучшение EBITDA Мечела и Распадской после отмены экспортных пошлин на уголь, но не исключают новой фискальной нагрузки — Интерфакс

- 09 января 2024, 15:05

- |

Аналитики положительно оценивают эффект от отмены экспортных пошлин на уголь для EBITDA «Мечела» и «Распадской», однако некоторые из них при этом не исключают новой фискальной нагрузки на отрасль.

Так, по оценкам экспертов "Моих инвестиций", при текущих ценах на уголь и курсе рубля в отсутствие экспортной пошлины EBITDA «Мечела» оказывается на 4% выше по сравнению со сценарием повышенной налоговой нагрузки на отрасль. Кроме того, ожидаемый размер дивиденда на привилегированную акцию оказывается на 7% выше (и составит 87 рублей), а дивидендная доходность может составить 23%.

В «Синаре» также полагают, что отмена экспортной пошлины позволит «Мечелу» и «Распадской»увеличить EBITDA в этом году на 3-4%. Эксперты БКС оценивают увеличение прибыли «Мечела» на 6%, «Распадской» — на 12%.

По расчетамSberCIB, экспортные пошлины должны были сократить EBITDA «Распадской» в этом году на 8%, а свободный денежный поток — на 17%.

Новые меры помогут сэкономить угольщикам от 3 до 5 млрд рублей в 2024 году, оценивают в ГПБ.

( Читать дальше )

Импорт энергетического угля в Азию достиг рекордного уровня — Kpler

- 09 января 2024, 11:23

- |

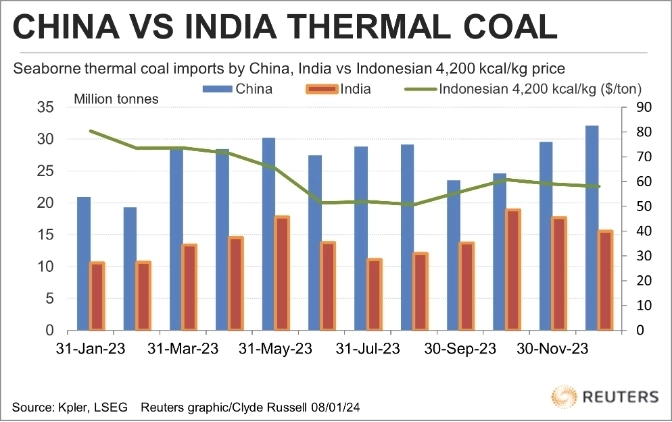

Морской импорт энергетического угля Китаем и Индией по сравнению с ценой на уголь из Индонезии.

Импорт морского энергетического угля в Азию вырос до рекордного уровня в декабре, поскольку крупнейший покупатель — Китай — поглощает поставки на фоне пикового зимнего спроса. Но устойчивый спрос мало повлиял на изменение цен, поскольку Индонезия и Австралия, два крупнейших поставщика энергетического угля, используемого в основном для производства электроэнергии, продемонстрировали значительный рост экспорта. Импорт энергетического угля морским транспортом в Азию достиг 83,69 млн тонн в декабре по сравнению с 78,87 млн тонн в ноябре. Декабрьская цифра — самый высокий показатель с января 2017 года, когда аналитики Kpler начали подсчет этой статистики.

Лидером по темпам роста стал Китай: импорт энергетического угля морским транспортом составил 32,08 млн тонн, что является еще одним рекордным показателем по данным Kpler. Объем вырос по сравнению с 29,57 млн тонн в ноябре.

( Читать дальше )

Отмена курсовых пошлин на уголь - позитивная новость для Мечела и Распадской - Атон

- 09 января 2024, 10:59

- |

Правительство вывело энергетический и коксующийся угли, а также антрациты из-под действия курсовых экспортных пошлин, следует из постановления №2338 от 27 декабря 2023 года. Курсовая пошлина была введена в сентябре прошлого года и составляет 4-7%.

По мнению отраслевых экспертов, эта мера может добавить $1-1,5 млрд к прибыли угольного сектора в 2024 году. Логика этого шага не совсем ясна — возможно, мера призвана облегчить логистические сложности, возникшие у сектора, или компенсировать недавно введенную Китаем импортную пошлину на российский уголь в размере 3%.

При условии, что Минфин не станет вносить изменений в НДПИ, мы считаем новость умеренно позитивной для сектора, особенно для «Мечела» и «Распадской». У нас нет официальных рейтингов по российским угольным компаниям.Атон

Эффект от неожиданного освобождения экспорта угля от курсовой пошлины составит $1,1–1,5 млрд в расчете на год, что составляет до четверти сальдированной прибыли угольного сектора - Ъ

- 09 января 2024, 08:41

- |

Правительство освободило уголь от пошлин согласно постановлению №2338 от 27 декабря 2023 года. Эксперты оценивают, что такое решение может способствовать поддержке конкурентоспособности российских экспортеров и смягчению финансовых бремен для угольной отрасли.

В то время как Китай восстановил пошлину на российский уголь, вывод угля из-под действия пошлины может быть стратегическим решением для поддержки логистических маршрутов, включая Севморпуть.

Источник: https://www.kommersant.ru/doc/6443031

Правительство РФ вывело каменный уголь из-под действия курсовых пошлин

- 08 января 2024, 09:48

- |

Экспорт каменного угля исключен из-под действия так называемых курсовых пошлин. Это следует из опубликованного постановления правительства России от 27 декабря.

Послабления распространяются и на энергетический каменный уголь, антрациты и коксующиеся угли. При этом пошлинами по-прежнему будет облагаться экспорт бурого угля, но его доля крайне мала в общей структуре поставок российского угля.

government.ru/docs/50566/

itek.ru/news/pravitelstvo-rf-vyvelo-kamennyj-ugol-iz-pod-dejstviya-kursovyh-poshlin/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал