Распадская

Обзор рынка 22.11.2021 / Еще одна неделя падения, риски дефолта Роснано

- 22 ноября 2021, 07:09

- |

- комментировать

- 333

- Комментарии ( 0 )

Дивидендная доходность Евраз за 3 квартал может составить 4,7% - Велес Капитал

- 16 ноября 2021, 18:00

- |

«Распадская». «Евраз» раскрыл подробности выделения «Распадской». Изначальные сроки, подразумевающие завершение процедуры до конца 2021 г., были перенесены на 1-ю половину 2022 г. В 4-м квартале текущего года Евраз планирует получить одобрение совета директоров и опубликовать официальную документацию. Ранее стало известно, что ФАС одобрило получение Романом Абрамовичем 27%-й доли в Распадской. Также менеджмент подтвердил намерение предоставить акционерам Евраза возможность получить кэш вместо бумаг Распадской. Точные параметры денежной альтернативы будут раскрыты после заседания совета директоров. Выделение угольных активов повлечет незначительный рост долговой нагрузки, что не несет угрозы финансовому положению и дивидендной политике Евраза. Без учета угольных активов чистый долг/EBITDA на конец июня 2021 г. составил бы 1,1х против 1,0х вместе с Распадской.

( Читать дальше )

Поддержка Распадской со стороны Evraz останется неизменной - Промсвязьбанк

- 11 ноября 2021, 14:25

- |

Внеочередное собрание акционеров Evraz по разъединению угольных активов Распадской и распределению ее акций состоится в 1 кв. 2022 года, следует из презентации металлургической компании. Во 2 кв. компания рассчитывает получить необходимые одобрения со стороны регуляторов. Дивидендная политика Evraz после выделения Распадской не претерпит изменений: компания продолжит направлять на дивиденды минимум $300 млн в год в зависимости от финансового состояния, прогнозов и рыночных условий.

Инвесторы Распадской отреагировали на это заявление продажей бумаг компании (-4%). Ранее выделение планировалось осуществить до конца этого года, а теперь сроки несколько сдвинуты. Но, по нашим оценкам, новость все равно носит скорее положительный характер. 26% акций перейдут в холдинг Романа Абрамовича Greenleas International, что позволит как EVRAZ, так и Распадской сегментировать производство и уделять больше внимания ESG. Структурно две компании так же остаются «родственными». Соответственно, поддержка Распадской со стороны EVRAZ останется неизменной. Сохраняем по угольной компании целевую цену акции в 450 руб.Промсвязьбанк

Процесс выделения Распадской идет по плану - Атон

- 11 ноября 2021, 11:39

- |

Евраз подтвердил планы по выделению Распадской — этот процесс планируется завершить в 1К/2К22 после получения корпоративных разрешений (что ожидается до конца 2021). По словам менеджмента, акционерам Евраза планируется предоставить несколько опций, включая денежную альтернативу (выкуп).

Компания объявила о стратегических инициативах, которые должны увеличить EBITDA на $630 млн к 2026: новый интегрированный литейно-прокатный комплекс плоского проката мощностью 2.5 млн т/год на ЕВРАЗ ЗСМК (капзатраты: $767 млн, запуск в 2025), новый 100-метровый рельсовый стан на заводе Pueblo (капзатраты: $726 млн, запуск в 2023), а также линия переработки ванадиевого шлака мощностью 8.6 млн т/год (капзатраты: $228 млн, запуск в 2024).

Общие капзатраты оцениваются примерно в $1 млрд в период до 2026, при этом соотношение чистый долг/EBITDA остается ниже 2x. Объем дополнительной налоговой нагрузки Евраз оценивает примерно в $250-300 млн в год начиная с 2022.

( Читать дальше )

📉Распадская падает на 3% в связи с задержкой выделения

- 10 ноября 2021, 14:21

- |

📉Распадская -3% Горно-металлургическая компания Evraz планирует выделение производителя угля «Распадской» в отдельный бизнес в I половине 2022 года при условии получения необходимых одобрений. Об этом говорится в презентации Evraz.

Как ожидается, совет директоров Evraz одобрит выделение «Распадской» до конца 2021 года и соответствующий вопрос будет рассмотрен на внеочередном собрании акционеров сталелитейщика в первом квартале 2022 года, сообщается в презентации. При условии получения необходимых корпоративных и регуляторных одобрений в первом полугодии 2022 года ожидается распределение акций «Распадской» между акционерами Evraz, говорится в презентации.

Индонезия установила рекордно высокую цену на экспортируемый уголь - Минэнерго.

- 10 ноября 2021, 13:36

- |

СИНГАПУР, 8 ноября. /ТАСС/. Министерство энергетики и минеральных ресурсов Индонезии установило рекордно высокую базовую отгрузочную цену на уголь для компаний-экспортеров. В ноябре цена угля достигла 215,01 доллара за тонну, говорится в понедельник в пресс-релизе Минэнерго республики.

«Это самая высокая базовая цена на уголь за последние десятилетия. Спрос со стороны Китая продолжит свой рост после наступления зимы. При этом плохие погодные условия нарушили производство угля и транспортное сообщение в угледобывающих провинциях», — говорится в пресс-релизе.

По сравнению с октябрем нынешнего года, когда базовая цена составляла 161,63 доллара за тонну, нынешнее повышение стоимости составило более 33 процентов.

Как сообщили в министерстве, повышение цены на уголь также вызвано ростом стоимости природного газа.

По данным Минэнерго Индонезии, в январе 2021 года цена на уголь составила около 76 долларов за тонну.

fomag.ru/news-streem/indoneziya-ustanovila-rekordno-vysokuyu-tsenu-na-eksportiruemyy-ugol-minenergo/

Распадская. Обзор операционных показателей за 3-й квартал 2021 года. Прогноз дивиденда за 2-е полугодие

- 06 ноября 2021, 22:13

- |

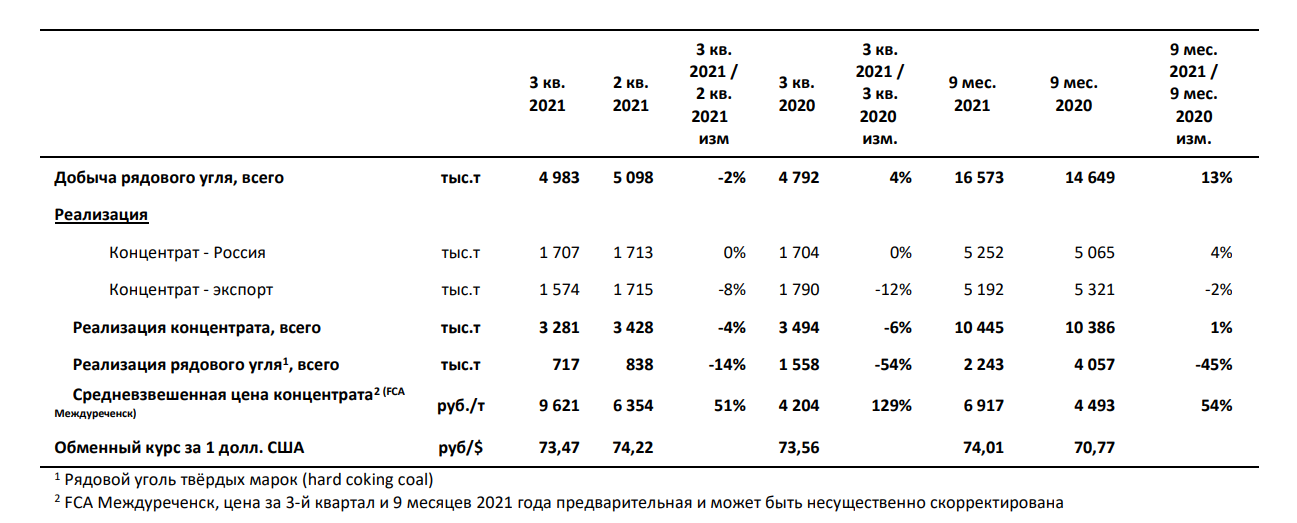

Распадская опубликовала производственные результаты за 3-й квартал. Это третий операционный отчет Новой Распадской с учетом ЮКУ. Компания для удобства пересчитала прошлые периоды так, если бы ЮКУ была в составе с начала 2020 года. У объединенной компании вырос объем добычи, объем реализации и средняя цена реализованного концентрата.

В 3-м квартале 2021 года суммарная добыча по всем предприятиям Компании составила 4,9 млн тонн (-2% кв/кв). Снижение обусловлено плановыми перемонтажами лав на шахтах «Осинниковская», «Ерунаковская-VIII», «Усковская», а также на шахте «Распадская». Кроме того, шахта «Распадская-Косовая» была вынуждена временно снизить объем добычи из-за сложных горно-геологических условий. Остальные активы смогли увеличить объем добычи в отчетном периоде.

При этом относительно прошлого года у объединенной компании добыча выросла на 4%.

( Читать дальше )

Роман Абрамович выкупит долю Evraz в Распадской

- 03 ноября 2021, 12:46

- |

👉 Компания Романа Абрамовича Greenleas International Holdings (GIH) приобретает 26,74% в угледобывающей компании Распадская

👉 GIH — крупнейший акционер Evraz (доля 28,64%)

👉 Ранее Evraz сообщал, что изучает возможность выделения угольного бизнеса в отдельную структуру. Теперь это может сделать бизнес Evraz интереснее для инвесторов из-за фактора ESG

Акции Евраза - более привлекательная ставка на выделение угольных активов - Атон

- 03 ноября 2021, 12:14

- |

Федеральная антимонопольная служба одобрила приобретение компанией Greenleas International Holdings (GIH) 26.7% акций Распадской. Ходатайство было подано в августе — одобрение ФАС требуется согласно законодательству, т.к. доля превышает 25% (т.е. не требуется для других более мелких акционеров).

ЕВРАЗ все ближе к выделению своих угольных активов, которое, как мы полагаем, должно быть завершено к концу 2021 года. Акции ЕВРАЗа отстали от Распадской, и мы продолжаем считать их более привлекательной ставкой на выделение, учитывая, что акции угольного подразделения должны быть распределены между акционерами стальной компании пропорционально их долям владения. ЕВРАЗ торгуется с консенсус-мультипликатором EV/EBITDA 2022П 4.0x против 4.8x у НЛМК и 5.1x у Северстали.Атон

Анализ рынка 3.11.2021 / Все решит ФРС, Сегежа отчет МСФО за 3 квартал 2021

- 03 ноября 2021, 07:41

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал