Развивающиеся рынки

Развивающиеся рынки - сколько вешать в граммах?

- 17 июня 2021, 16:59

- |

Есть такое страшное слово, которое преследует любого человека, познакомившегося с миром инвестиций: «диверсификация». Не хочу мучить вас очевидными рассказами о том, что это такое и зачем это нужно. Мой блог не про просвещение широких масс, а про мои личные переживания и про путь самоучки, пытающегося научиться грамотно и самостоятельно управлять скромными семейными накоплениями в обход стандартного русского пути — покупки нескольких студий в Мурино под сдачу студентам и мигрантам.

И сейчас меня волнует вот что: окей, я распределил свои накопления по типам активов, 90% в акциях и 10% в валюте. Очень тупое распределение! Кто-то скажет, что оно безумное и рискованное. Но оно меня абсолютно устраивает! Идём дальше. Я решил не испытывать судьбу и не играть в лотерею с выбором отдельных акций. Я решил, что чем больше компания, тем больше её акций будет у меня. На занудном языке мира финансов это звучит «взвешивание по капитализации, 100% в Large Cap». Далее я хочу понять, а как мне поделить это всё между странами? И на этой ступеньке диверсификации всегда всё происходило по наитию. Здесь я всегда получал много претензий и непонимания. Оно и понятно — я не читал специальной литературы, я не знаю общепринятых подходов. И меня всегда грызут сомнения — я точно не допускаю каких-то серьёзных ошибок?

( Читать дальше )

- комментировать

- 4.9К | ★4

- Комментарии ( 5 )

Все ли так однозначно с зависимостью развивающихся рынков от ставок в США?

- 07 июня 2021, 15:34

- |

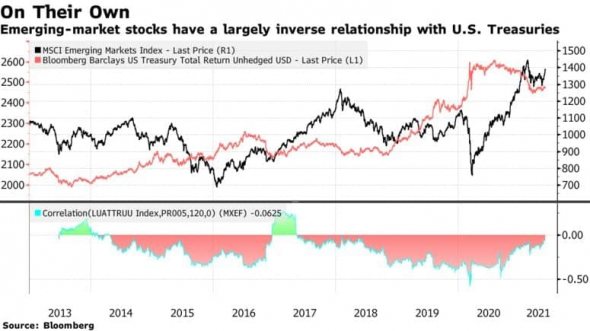

В СМИ часто принято указывать как факт, что динамика развивающихся рынков сильно зависит от ставок в США. Причем корреляция со ставками указывается как обратная (с динамикой стоимости трежерис прямая) — чем выше ставки, тем больше давления испытывают активы развивающихся рынков.

Логика тут простая — деньги становятся дороже, соответственно пересматривается стоимость рисковых активов, и из них начинается отток. В качестве примера чаще всего вспоминают Taper tantrum 13 года, когда рост доходностей на долговом рынке США привел к мощному оттоку капитала из активов развивающихся рынков.

Но вот что интересно, что если посмотреть на более длинные периоды (на графике ниже), то с корреляцией не все так однозначно. По истории мы можем найти периоды как обратной, так и прямой корреляции ставок в США и развивающимися рынками. И главный вопрос сейчас, а будут ли развивающиеся рынки падать, когда ФРС начнет сворачивать свою мягкую монетарную политику? Я думаю, что нет. Многие emerging markets, в том числе и Россия, уже начали повышать свои ставки, а это значит, что увеличивается запас прочности как в кэри трейде, так и в моделях оценки стоимости акций. Плюс ко всему, рынок долга в США уже отпрайсил часть сворачивания стимулов (что тоже видно на графике ниже).

Поэтому, как мне видится, тут больше поводов для новостных заголовков, нежели чем поводов для серьезного беспокойства.

Подписывайтесь на авторский Telegram, чтобы не пропустить свежие публикации.

Развивающиеся рынки: долг более чем удвоился за последнее десятилетие (перевод с deflation com)

- 02 июня 2021, 12:14

- |

Рост уровня долга может привести к тому, что развивающиеся рынки еще больше отстанут от развитых рынков в плане восстановления экономики после пандемии Covid-19, сказал экономист [24 мая]. «Из-за пандемии долги выросли по всех типов… большое увеличение, конечно, произошло за счет государственного долга — и неудивительно из-за такой необходимости предоставить фискальные стимулы, в то же время налоговые поступления сильно снизились по всему миру», — сказал Стив Кокрейн, главный экономист Moody's Analytics по Азиатско-Тихоокеанскому региону, в интервью телеканалу CNBC «Squawk Box Asia». «Реальное влияние, однако, я думаю, это своего рода увеличивающийся разрыв между развитыми экономиками и развивающимися рынками. Долговая нагрузка выросла больше всего на развивающихся рынках, и у них могут возникнуть наибольшие трудности с точки зрения обслуживания этого долга в будущем», — добавил он.

( Читать дальше )

Зигзагом завершилась первая волна восходящего тренда

- 26 марта 2021, 09:39

- |

Автор: WaveTrack International

Акции роста

Быстрорастущие акции задали тон на ранних этапах восстановления после пандемии коронавируса в прошлом году (2020). Однако с тех пор произошла смена опережающей динамики в устойчивых акциях, поскольку за последние пару месяцев рост немного замедлился. Ротация также вызывала периоды, когда акции/индексы с большой капитализацией отставали от компаний с малой/средней капитализацией. Затем произошёл внезапный спад в технологических акциях/индексах, поскольку долгосрочная доходность казначейских облигаций резко выросла, что сделало эту отрасль менее конкурентоспособной по сравнению с более широким рынком.

Критическая информация

Но несмотря на все ухабы, от минимальных показателей при COVID-19 в марте 20-го года возникло определяющее развитие паттерна волн Эллиотта. Так много индексов с большой, средней и малой капитализацией вместе с несколькими секторами наряду с индексами развивающихся рынков/азиатских индексов — все сформировали зигзаги A-B-C. Это очень важный момент. Восходящие зигзаги после формирования краш-минимумов, сформировавшихся в прошлом году, могут быть расположены только в одном типе крупного паттерна волн Эллиотта — это конечная диагональ.

( Читать дальше )

Утренний обзор

- 16 февраля 2021, 13:03

- |

Сегодня для Российского рынка складывается позитивный фон: мировые площадки растут, а Brent держит уверенный курс наверх поднимаясь на +0.27$ за баррель, Light покупают дороже $60. Яндекс и Норникель сегодня представят операционные результаты, а также Озон может выйти на рынок микрофинансирования — была зарегистрирована компания с уставным капиталам в $1 миллион.

РАЗВИТЫЕ РЫНКИ

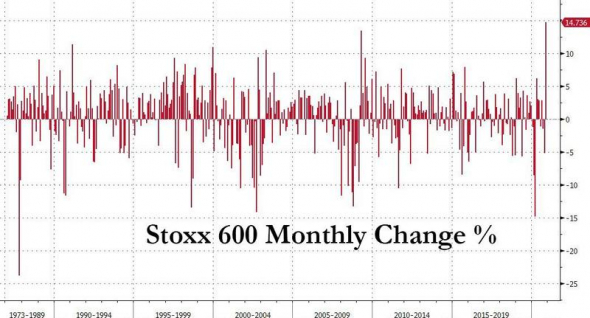

Сегодня Фьючерсы на Dow выросли на 250 пунктов, в то время как контракты на S&P 500 прибавили 27 пунктов, или 0,7%. Фьючерсы на Nasdaq 100 прибавили 95 пунктов, также на 0,7%. Примечательно, что CBOE Volatility Index или VIX упал ниже отметки в 20 пунктов, что подчеркивает оптимизм инвесторов насчет дальнейшего рыночного роста. Падение VIX обычно влечёт за собой добавление, leverage-а в портфели алгоритмических и систематических хедж-фондов, что может поспособствовать ралли из-за большего риска и более широких позиций. Сегодня по прибыли отчитаются CVS Health, Occidental Petroleum, и Palantir. В Европе основные индексы закрылись ростом. Stoxx600 на 1.32%, FTSE подскочил на 2.52%, CAC40 вырос на 1.45%, а DAX вырос на 0.42%.

( Читать дальше )

Вечерний обзор рынков

- 24 декабря 2020, 20:49

- |

Нефть торгуется $50,7-51,8.Лидером роста является Мечел, который вырос на 17% на фоне слухов о продаже дочернего предприятия Южуралникель.Авиакомпания ЮТэйр перевела долг перед Сбербанком на сумму в 21,32 млрд рублей на баланс дочерней организации АО ЮТэйр-Вертолетные услуги.

РАЗВИТЫЕ РЫНКИ

Акции США выросли в четверг.Великобритания и Евросоюз достигли торгового соглашения после Brexit после нескольких месяцев напряженных переговоров.РАЗВИВАЮЩИЕСЯ РЫНКИАкции Азиатско-Тихоокеанского региона закрылись в основном повышением, поскольку перспектива сделки по Brexit дала рынкам предрождественский импульс.

( Читать дальше )

Вечерний обзор рынков

- 21 декабря 2020, 20:26

- |

Российский рынок акций упал на максимальную величину за несколько месяцев из-за новостей о новом штамме COVID-19 в Великобритании.Индекс Мосбиржи на закрытии основных торгов упал на 2,67%, а долларовый индекс РТС — на 4,75%Цены на нефть упали на 4%.Лидерами падения стали Русал (-5.67%), Роснефть (-4.69%) и Мечел (-4.56%)

РАЗВИТЫЕ РЫНКИ

Акции развитых рынков сегодня упали из-за нового штамма коронавируса из Англии.Индекс Dow Jones упал на 1,2%, на утренних торгах, S&P 500 упал на 1,7%, а Nasdaq Composite упал на 1,5%. На прошлой неделе все три индекса торговались на рекордных уровнях.

( Читать дальше )

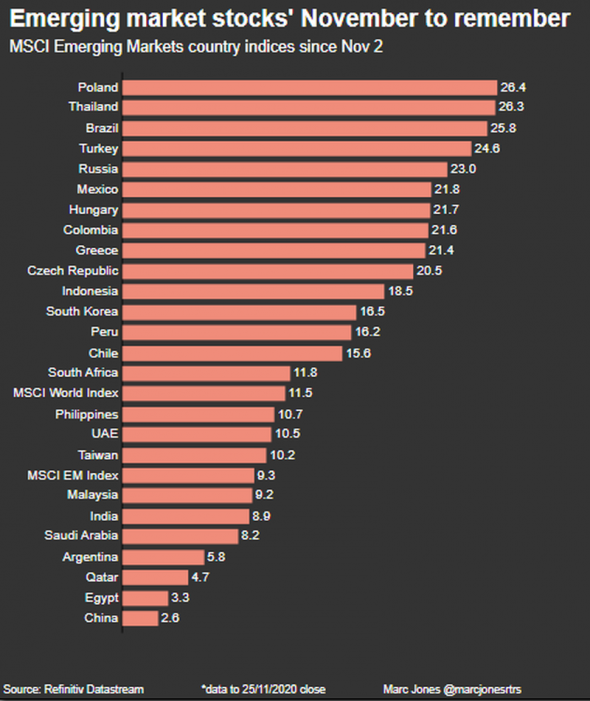

Только по рынку. Развивающиеся рынки. Итоги НОЯБРЯ.

- 30 ноября 2020, 17:28

- |

Франция 21%, Италия 26%. Индекс мировых фондовых индексов MSCI вырос на 13% за ноябрь.

Nikkei 225 лучший прирост за месяц с 1994 года!!! За 26 лет!!!

( Читать дальше )

Любовь к Развивающимся Рынкам (ЕМ)

- 30 октября 2020, 14:44

- |

А доллар растет перед рабочей неделей!

- 24 мая 2020, 21:52

- |

Начнем неделю по медвежьи, грамотно и технично! ))

Дефолт Аргентины нам в помощь. ) А там глядишь и нефтюшка остепенится после своего 25% взлета…

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал