РЫНКИ

Ситуация на текущий момент

- 18 июня 2025, 07:07

- |

18.06.2025. Вчера индекс ММВБ закрыл день очередной зелёной свечкой. Индекс удержал локальную поддержку на 2731, после чего отправился на новый штурм сопротивлений (на утро — зона 2768-2762), которые на этот раз были пробиты и протестированы сверху, после чего индекс двинул дальше вверх, закрывшись неподалёку от следующего сопротивления на 2809. Проход сопротивлений дал нам первый ранний разворотный сигнал, так что здесь пока ждём продолжения роста до 2809 и смотрим отработку: отбой может снова вернуть нас на тест пробитых сопротивлений, пробой с ретестом 2809 отправит нас дальше вверх с ближайшими целями 2848, 2860 и 2911. При этом мы получим ещё один сигнал, подтверждающий разворот.

Что вокруг:

СиПи подрастает и пока выше своего контрольного уровня (5874) — в пользу продолжения роста и обновления истхаёв. Отмена сценария — пробой новой поддержки, а так же пробой с ретестом основных поддержек на 5750 и 5700. В этом случае рынок может поехать в новую волну снижения без обновления истхаёв.

( Читать дальше )

- комментировать

- 4.5К | ★3

- Комментарии ( 25 )

👀 Наблюдение по нефтяным компаниям!

- 16 июня 2025, 11:06

- |

В 2024 средняя цена барреля в рублях выросла с 5 442 руб. до 6 723 руб. (это +23,5%).

При этом, операционная прибыль как Роснефти, так и Лукойла г/г даже немного снизилась.

Роснефть (мой большой обзор Роснефти читайте тут: t.me/Vlad_pro_dengi/1696 )

2 182 => 2 129

Лукойл (короткий комментарий по Лукойлу тут: t.me/Vlad_pro_dengi/1568)

1 428 => 1 192

( Читать дальше )

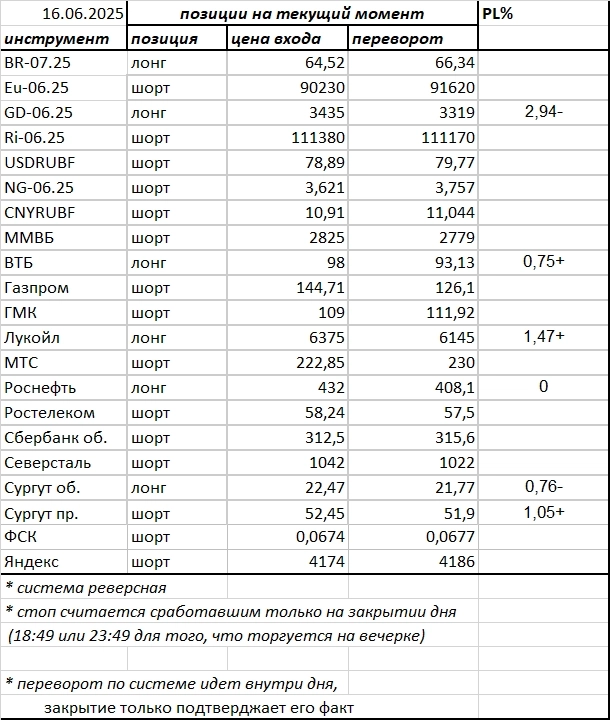

Ситуация на текущий момент

- 16 июня 2025, 07:06

- |

16.06.2025. В пятницу индекс ММВБ закрыл день зелёной свечкой. Индекс весь день пытался оттестить снизу своё сопротивление (на утро — зона 2763-2767), однако пройти его не смог, отбившись оттуда. Тем не менее, вниз рынок тоже не шёл и сегодня с утра нас ждёт повторный тест этого уровня, который и будем смотреть с открытия: отбой должен снова отправить нас вниз, к основным поддержкам на 2696, 2636 и 2616, пробой с ретестом сопротивления даст нам первый разворотный сигнал вверх (или на глубокую коррекцию) и новые цели наверху: 2809, 2846 и 2859.

Что вокруг:

СиПи снизился, но пока выше своего контрольного уровня (5874) — в пользу продолжения роста и обновления истхаёв. Отмена сценария — пробой новой поддержки, а так же пробой с ретестом основных поддержек на 5747 и 5694. В этом случае рынок может поехать в новую волну снижения без обновления истхаёв.

Евро-доллар потихоньку подрастает, выполнив свою первую цель (обновил хаи года). Новые поддержки на сегодня на отметках 1,1065 и 1,105, пока они не пробиты ждём продолжения роста до следующих целей на 1,179 и 1,203. Пробой с ретестом новых поддержек могут дать нам разворотный сигнал вниз.

( Читать дальше )

Календарь событий на неделю

- 16 июня 2025, 05:50

- |

КАЛЕНДАРЬ СОБЫТИЙ НА НЕДЕЛЮ С 16 ПО 20 ИЮНЯ

Понедельник 16.06

• 🇨🇳 Китай, розн продажи, май (est. 5.0%)

• 🇨🇳 Китай, промпроизводство, май (est. 5.9%)

• 🛢 OPEC, ежемесячный отчет

Вторник 17.06

• 🇯🇵 Япония, заседание ЦБ (est 0.5%, unch)

•🛢МЭА, ежемесячный отчет по рынку нефти

• 🇩🇪 Германия, индексы ZEW, июн (est. 34.8)

• 🇺🇸 США, промпроизводство, май (est. 0.0% мм)

• 🇺🇸 США, розничные продажи, май (est. -0.6% мм)

Среда 18.06

• 🇷🇺 💃 Россия, начало работы ПМЭФ

• 🇪🇺 EU, CPI, май (est. 0.0% мм, 1.9% гг)

• 🇪🇺 EU, Core CPI, май (est. 0.0% мм, 2.3% гг)

• 🇬🇧 UK, CPI, май (est. 3.3% гг)

• 🇬🇧 UK, Core CPI, май (est. 3.5% гг)

• 🇷🇺 Россия, недельная инфляция

• 🇺🇸 США, первичное жилье, май (est. 1.36М)

• 🇺🇸 США, Initial Jobless Claims (est. 248K)

• 🇺🇸 США, заседание FOMC (est. 4.25-4.5, unch.)

Четверг 19.06

• 🇺🇸 США, торгов нет

• 🇧🇷 Бразилия, заседание ЦБ (est. 14.75%, unch.)

• 🇹🇷 Турция, заседание ЦБ (est. 46%, unch)

( Читать дальше )

Важный комментарий по нефтяным компаниям в связи с ростом цен на нефть!

- 14 июня 2025, 12:23

- |

Вчера на ударах Израиля по Ирану нефть Brent выросла на 7% (цена 74,35 $). Наша нефть Urals по спотовым данным 64,13 $.

Давайте на основе уже изменившихся цен прикинем ситуацию в нефтянке.

✔️❌ В 1 кв. 2025 года средняя цена Urals = 6 450 руб. за баррель (и, как помните, с такими ценами отчеты Роснефти, Газпромнефти и Татнефти были так себе)

❌ В апреле-мае 2025 года Urals = 4 813 руб.

❌ В моменте (после роста Brent с 60 до 75) Urals = 64,13 * 79,71 = 5 112 руб.

Напомню, что в обновленном бюджете цена нефти Urals = 5 281 руб. за баррель.

Это все еще сильно ниже, чем в 1 квартале. В первую очередь, из-за сильного рубля. Чтобы Urals был на уровне 1 кв. нужен курс 100 и нефть там, где сейчас. Возможно это? Да, возможно. При этом, идеи в таком случае не будет, 1-й квартал был слабым с ценой нефти 6 500.

Чтобы текущие цены акций нефтяных компаний были недорогие, нефть в руб. должна быть выше 7 000 (70 Urals, 100 доллар), чтобы была суперидея, нефть должна быть выше 8 000 (70 Urals, 115 доллар).

( Читать дальше )

❗️❗Авиаудары израиля по ирану: как развитие конфликта повлияет на рынки?

- 13 июня 2025, 19:01

- |

В ночь на 13 июня самолеты ВВС Израиля нанесли авиаудары более чем по 100 целям на иранской территории, в том числе по ядерной инфраструктуре, заводам по производству баллистических ракет и другие военным объектам Ирана, что привело к резкой реакции финансовых рынков. Власти Израиля заявили, что операция направлена на предотвращение создания ядерного оружия и может продлиться неопределенное время. В ответ Иран пообещал ответные меры, включая возможные атаки на американские активы в регионе.

На сырьевых рынках зафиксирован значительный рост: нефть марки Brent выросла на 6–8%, достигнув $74 за баррель, а золото укрепилось на 1,3%, подтверждая статус защитного актива. Основной причиной роста нефтяных цен стали опасения возможного нарушения поставок через Ормузский пролив, через который проходит 20% мирового экспорта нефти. В случае дальнейшей эскалации цены могут продолжить рост, но пока рынок оценивает вероятность развития событий. Предыдущие обострения конфликта со временем сходили на нет, поэтому пока рано говорить о долгосрочных последствиях.

( Читать дальше )

🚨 Нефть $120? Удары по Ирану, реакция рынка и что делать с золотом

- 13 июня 2025, 14:26

- |

▪️ JP Morgan предупреждал: Удар Израиля по Ирану может поднять нефть до $120.

▪️ 13 июня в 03:00 МСК: Удары нанесены → нефть Brent рванула с $68.7 до $76+ (макс. $76.80).

▪️ Золото (XAU/USD): Рост с 3374 до 3420+ на страхах эскалации.

⚡️ Почему это важно для трейдеров:

1️⃣ Нефть и золото — «кризисные активы»: Бегство инвесторов в сырье при рисках войн.

2️⃣ Корреляция: Рост нефти = давление на глобальную экономику = спрос на золото как защиту.

3️⃣ Сценарии развития:

🔺 Эскалация: Нефть к $90+, золото к 3500+.

🔻 Затишье: Коррекция нефти к $70, золота — к 3380.

🔥 Правила для новостных импульсов:

▫️ Не гнаться за движением: Цена часто откатывает после резких скачков.

▫️ Проверять объем: Без подтверждения объема пробой может быть ложным.

▫️ Стоп-лосс обязателен: Риск не более 1-2% на сделку.

⚠️ Главные риски:

🔹 Ответ Ирана: Новые удары = взлет нефти и золота.

🔹 Интервенция США/ОПЕК+: Попытка снизить цены → коррекция.

( Читать дальше )

Ситуация на текущий момент

- 13 июня 2025, 07:41

- |

13.06.2025. В среду индекс ММВБ закрыл день зелёной свечкой. Индекс не смог добить до своих основных поддержек (на сегодня — 2695, 2634 и 2616) и ушёл в откат, а сегодня с утра собирается протестировать снизу ближайшее сильное сопротивление (на сегодня — зона 2764-2767). Ждём теста сопротивления и смотрим отработку: отбой снова отправит нас вниз, к основным поддержкам, пробой с ретестом сопротивления даст нам первый разворотный сигнал вверх (или на глубокую коррекцию) и новые цели наверху: 2809, 2846 и 2858.

Что вокруг:

СиПи снизился, но пока выше своего контрольного уровня (5871) — в пользу продолжения роста и обновления истхаёв. Отмена сценария — пробой новой поддержки, а так же пробой с ретестом основных поддержек на 5745 и 5693. В этом случае рынок может поехать в новую волну снижения без обновления истхаёв.

Евро-доллар потихоньку подрастает, выполнив свою первую цель (обновил хаи года). Новые поддержки теперь на 1,107 и 1,105, пока они не пробиты ждём продолжения роста до следующих целей на 1,179 и 1,203. Пробой с ретестом новых поддержек могут дать нам разворотный сигнал вниз.

( Читать дальше )

❓ Про Хедхантер и ФАС — почему реакция рынка чрезмерна?

- 10 июня 2025, 22:26

- |

Акции ХХ потеряли 5% на вечерней сессии, поэтому считаю важным написать этот пост, пусть и в позднее время.

Новость: ФАС провела мониторинг и оценила долю ХХ в 57% рынка, определил ее как «доминирующее положение».

Руководитель ФАС заявил:

«Это не значит, что есть нарушения. Доминирующее положение не означает наличие нарушений, но у нас было достаточное количество жалоб на компанию, на дискриминационный подход к различным участникам рынка».

Итого, пока это просто проверка. Но давайте посмотрим на худший сценарий, если выпишут штраф.

Какие были прецеденты?

Например, ФАС накладывала следующие крупные штрафы: Apple в апреле 2021 = 906 млн руб.; ТГК-2 = 324,5 млн руб.; Нижнекамскнефтехим = 1,29 млрд руб.

Штрафы от ФАС – исторически редко бывают в размере выше 1-2 млрд руб.

Исключение, пожалуй, металлурги – штраф на Северсталь был 8,7 млрд руб.

Можете сделать поправку на то, что я держу акции Хедхантера, при этом, я считаю, что ничего страшного НЕ случилось, и реакция рынка избыточна. Дай бог, суровая действительность меня не переубедит.

( Читать дальше )

Когда лучшее время для покупки акций Сбера?

- 10 июня 2025, 14:32

- |

❗️Лучшее время для акций Сбера — первые полугодия.

С февраля об этом говорил в каждом обзоре портфеля.

Если летом у Сбера есть дивиденд — его акции к дивиденду опережают рынок, потому что рынок начинает закладывать его в котировки.

Правило сработало и в этом году:

С 1 февраля акции Сбера прибавили 10,46%, iMOEX снизился на 7,7%. Таким образом, Сбер был сильнее рынка на 18,2 пп.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал