РУсал

📰МК«ОК РУСАЛ» Проведение заседания совета директоров и его повестка дня

- 10 апреля 2023, 13:32

- |

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 07 апреля 2023 года....

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Вступила в силу 200%-я пошлина на ввоз в США продукции с алюминием из РФ

- 10 апреля 2023, 09:57

- |

Пошлина в 200% на ввоз в США алюминиевой продукции, в которой присутствует металл российского происхождения, вступает в силу в понедельник.

Тариф распространяется на продукцию независимо от ее номинального происхождения. Месяцем ранее вступила в силу аналогичная пошлина на импорт алюминия и алюминиевой продукции, произведенные непосредственно в России.

С начала конфликта на Украине в прошлом году никакие ограничения в отношении российского металла и выпускающего его «Русала» не вводились. «Русал» является вторым по величине производителем алюминия в мире вне Китая с долей на глобальном рынке около 6%. Хотя администрация США рассматривала санкции в отношении российского алюминия еще в феврале 2022 года, но тогда власти отказались от этого, так как такие меры могут подорвать мировые поставки этого металла.

Администрация США отмечала, что эти меры в нынешней ситуации помогут американским производителям алюминия выдерживать конкуренцию.

Такие суровые тарифы фактически прекратят импорт металла из России в США, сообщало ранее агентство Bloomberg, сообщившее в начале февраля о скором введении 200%-й пошлины.

( Читать дальше )

Норникель утратит свое место в лиге «10%+» по дивидендной доходности - Синара

- 07 апреля 2023, 14:36

- |

Мы понизили целевую цену по акциям ОК РУСАЛ на 7% до 70 руб. за штуку, но оставляем рейтинг на уровне «Покупать»: в 2023 г. катализаторами роста котировок могут послужить ослабление рубля, выплата дивидендов, повышение цен на алюминий ввиду его дефицита на мировом рынке.

( Читать дальше )

Что буду брать в ближайшее время (микрообзор Новатек, х5, Русал)

- 06 апреля 2023, 14:03

- |

В рамках своей стратегии по покупке недооценённых акций выбрал несколько кандидатов. Не буду переписывать все параметры, которые брал во внимание, описал только примечательные плюсы и минусы.

1. Новатек — в начале года заявили, что решили вопросы по газовым турбинам и обе линии Арктик-2 СПГ будут запущены без задержек. С учётом санкций на трубопроводный газ, продажа через СПГ кажется последне форточкой в недружественные страны. Из минусов — в марте существенно вырос за всем индексом и в краткосроке выглядит перекупленным. Буду выбирать точку входа при откате.

2. Вся прибыль генерируется в РФ, поэтому единственная угроза — это снижение покупательской способности на продукты питания. Тем не менее, компания активно заходит на дальный восток. Негатив в том, что x5 в налоговой зоне Голландии и планов по редомиляции пока нет. Сейчас бумаги припали, буду ждать консолидации и входить.

3. Русал — выглядит очень вкусно и по фундаменталу и в срезе отрасли. Причина недооценённости в том, что часть поставок были из Украины и Ирландии, плюс 40% продаж относятся к недружественным странам. Считаю, что эти риски учтены в цене, жду завершения боковика и буду принимать решение о входе.

( Читать дальше )

РУСАЛ

- 04 апреля 2023, 23:15

- |

но сразу скажу в это рост- который сейчас закончиться)))

он не вырос — так как рост будет через заход на уровень 38 рублей)

график позже размещу!

РУСАЛ: в ожидании нового энергокризиса и девальвации + итоги сложного 2022 года

- 04 апреля 2023, 21:16

- |

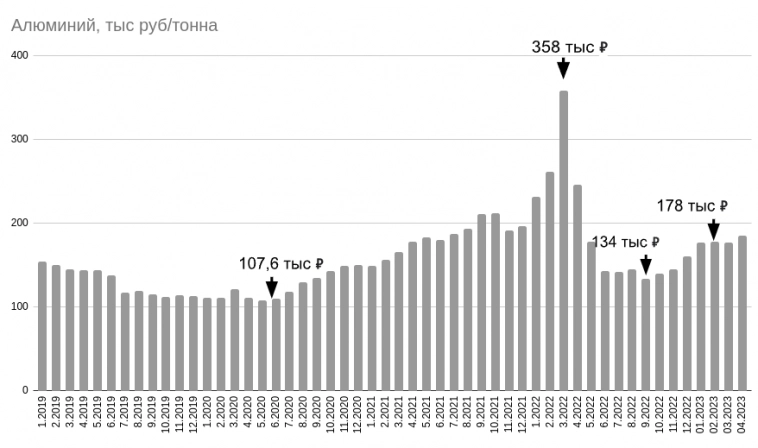

РУСАЛ отчитался, последний раз про него писал в августе 2022 года — второе полугодие у алюминиевого экспортера вышло так себе (крепкий рубль и падение цен на алюминий.

Давайте разберемся, что происходит с российским алюминиевым монополистом и что с ним будет в 2023-2024 году при текущих ценах (длинный пост с фундаментальным разбором был тут https://smart-lab.ru/company/mozgovik/blog/810110.php) ?

Операционно отработали хуже ожиданий (видимо была проблема в сырье в виде глинозема — в целом ожидаемые риски с учетом Глиноземного завода в Николаеве)

Начинаем с Бокситов (первоначальное сырье)

( Читать дальше )

Фундаментальные факторы спроса и предложения начинают преобладать на сырьевых рынках - Альфа-Банк

- 04 апреля 2023, 17:43

- |

Палладий восстановился до уровня 1500 долларов за унцию.

( Читать дальше )

16 российских компаний с оптимальным балансом рисков и доходности - Синара

- 04 апреля 2023, 16:21

- |

ЛУКОЙЛ. Вторая по объему добычи нефти компания в России выглядит очень привлекательно по мультипликаторам и ожидаемой дивидендной доходности, хотя после 2021 г. рынок не имел возможности ознакомиться с финансовыми результатами. На 12 месяцев вперед дивидендная доходность ожидается на уровне 22%, но показатель волатильный, поскольку неизвестны капзатраты и изменения в чистом оборотном капитале. Дивидендной политикой ЛУКОЙЛа предусматривается выплата 100% скорректированной суммы FCF. Кроме того, компания неоднократно проводила выкуп собственных акций. Долговая нагрузка близка к нулевой отметке, что позволяет присматриваться к активам за границей.ИБ «Синара»

( Читать дальше )

«Русал»: все ли хорошо у компании?

- 03 апреля 2023, 10:56

- |

В середине марта «Русал» отчитался о финансовых результатах за 2022 год, которые были достаточно слабыми. Компания смогла нормализовать объемы продаж, однако себестоимость производства сильно выросла. В этой статье кратко осветим основные результаты компании и расскажем, почему мы не считаем «Русал» интересным активом для владения.

Причина 1. Сильный рост себестоимости. Себестоимость на тонну алюминия выросла на 32% г/г, до 2190 $/т, преимущественно за счет увеличения закупок глинозема, затрат на энергию и приобретение материалов и прочего сырья (пек, сода, аннодные блоки). На этом фоне EBITDA компании снизилась на 30% г/г, до $2028 млн. Маржинальность EBITDA по итогам 2022 г. уменьшилась на 9,6 п.п., до 14,5%., а по итогам 2 полугодия 2022 г. составила ~3%.

Ранее компания производила ~8-8,5 млн т глинозема. В результате спецоперации она потеряла Николаевский завод (~1,75 млн т в год), а доставка сырья с завода Австралии («Русал» владеет долей в 20%) была прекращена (~750 млн т в год).

( Читать дальше )

Несколько любопытных тезисов про акции.

- 02 апреля 2023, 16:32

- |

«Кузбасский Куриный Комбинат» начала добычу куриного угля.

На бирже прошла такая хорошая сделка, что теперь мой одноклассник может переехать в свой собственный гараж!

Купил акции Lukoil'a, чтобы заработать столько же, сколько зарабатывает мой психоаналитик за час.

Акции Сбербанка — идеальный способ проиграть деньги, которые не были у тебя.

Слышал, что акции Московской биржи приносят стабильный доход — оказалось, только брокерам.

Когда я торговал акциями «Фосагро», я понял, что забыл удобрить свой кошелек.

Если вы хотите заработать много денег на бирже, инвестируйте в акции «Яндекса», они уже знают все ваши тайные желания.

Я когда-то купил акции «Магнита», и теперь каждый раз, когда я хожу за покупками, я чувствую себя как на работе.

Ощутите гармонию и спокойствие при инвестировании в акции «МТС»: даже если вы проиграете все деньги на бирже, вы все еще останетесь подключены к мобильному оператору.

Я купил акции Сбербанка, теперь чувствую себя как большой бизнесмен… до тех пор, пока не узнаю, что банк заработал в 10 раз больше, чем я на своих акциях.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал