SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

РУСАЛ

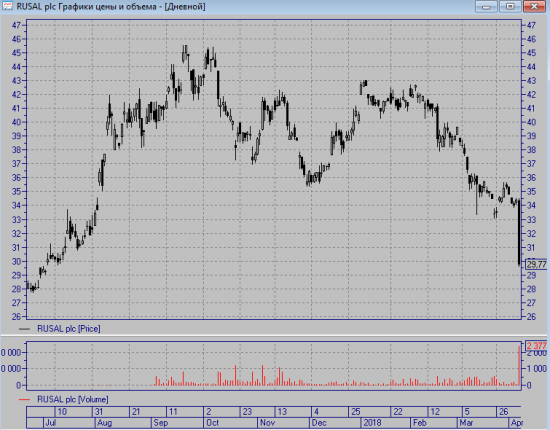

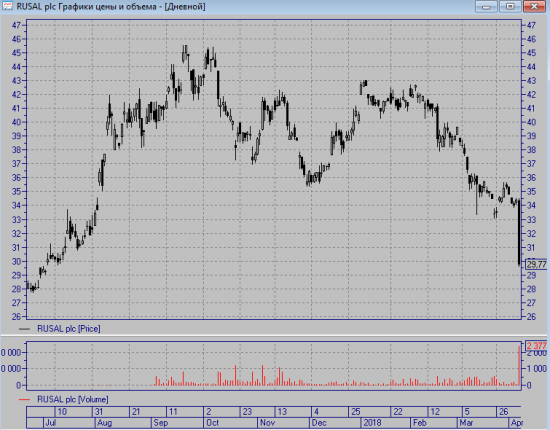

Rusal, когда покупать?

- 07 апреля 2018, 13:05

- |

На Русале складывается очень пикантная ситуация, после шоу распродаж на волне санкций и требований США :

Инвесторам из США «необходимо до 7 мая 2018 года избавиться путем продажи или переуступки права неамериканским физическим и юридическим лицам от акций и других активов группы En+, „Группы ГАЗ“ и Объединенной компании „Русал“, отметило управление. Минфин также обязал этих инвесторов в течение 10 рабочих дней после 7 мая представить детальный отчет, какие конкретно акции кому и когда проданы.

В этот период Русал будет колбасить и тот кто будет контрагентом в покупке акций этих активов может хорошо сбить цену пользуясь безнадёгой продавца и не удивлюсь если покупателями будет… китайская сторона.

В это время я буду крайне внимательно следить за этими акциями, если не будет пробит уровень 26,7 и в случае подтверждения расчётами сценариев и протоформ Эксперта ТА буду искать точку входа.

( Читать дальше )

Несчастный Дерипаска

- 07 апреля 2018, 04:26

- |

Я все-таки поражаюсь. Дерипаска тот ещё жид. Вывел EN+ на IPO в Лондоне и Москве около 5-ти месяцев назад. В общем-то его и так должен был устраивать е контроль над компанией, нахрена продавать расписок EN+ на 1,5 млрд $ из которых 500 млн перепали лично в карман Дерипаске? Зачем лишать по крайней мере себя растущей доли в компании и дивидендов? Но все становится логичным когда понимаешь что компания выведена на IPO как раз за 5 месяцев до введения санкции в отношении него лично и его 13 компаний. Понятно что цель была одна, продать компанию пока она может продаться. Эту мысль подтверждают сегодняшние котировки EN+, падающие на 20%. Дерипаска, имея свои информационные источники в Сенате США и осознавая свою причастность к вмешательствам в Выборы, втюхал никому не нужные (как в последствии оказалось) бумаги санкционной компании. Красиво сделал конечно. Видимо по тем же причинам и Прохоров избавлялся от бумаг Русала последнее время, несмотря на красивые разговоры различных аналитиков о радужных перспективах алюминия и постпенного выхода данной компании из ужасного финансового положения. Как-то помнится все подшучивали над Прохоровым, якобы он компании продаёт исключительно перед бурным ростом)

Поспешные выводы насчет акций РУСАЛа и En+ могут привести к крайне негативному результату

- 06 апреля 2018, 22:30

- |

Бумаги En+ и «РУСАЛа» оказались наиболее чувствительны к новым американским санкциям, под которые попали и сами компании, и их владелец Олег Дерипаска. К моменту ГДР En+ теряют 18%, РДР «РУСАЛа» падают на 11%, свидетельствуют данные торгов.

Обвальное падение котировок акций «РУСАЛа» и En+, вызванное расширением санкционного списка США, вызывает вполне естественные вопросы: что делать держателям этих акций, не успевшим закрыть долинные позиции, или тем, кто хотел бы заработать на обвальном падении стоимости этих двух бумаг?

Учитывая тот факт, что на сегодняшний день вопрос повышения пошлин на сталь и алюминий со стороны США не просто не закрыт, но и находится в стадии активной эскалации противостояния крупнейших экономик мира, любая спешка может привести к крайне негативным результатам. Три часа снижения – это не тот тайм-фрейм, на котором можно было бы сделать хотя бы приблизительные выводы о возможной динамике акций этих компаний в дальнейшем.

ГК «ФИНАМ»

Обвальное падение котировок акций «РУСАЛа» и En+, вызванное расширением санкционного списка США, вызывает вполне естественные вопросы: что делать держателям этих акций, не успевшим закрыть долинные позиции, или тем, кто хотел бы заработать на обвальном падении стоимости этих двух бумаг?

Учитывая тот факт, что на сегодняшний день вопрос повышения пошлин на сталь и алюминий со стороны США не просто не закрыт, но и находится в стадии активной эскалации противостояния крупнейших экономик мира, любая спешка может привести к крайне негативным результатам. Три часа снижения – это не тот тайм-фрейм, на котором можно было бы сделать хотя бы приблизительные выводы о возможной динамике акций этих компаний в дальнейшем.

Мы бы рекомендовали желающим открыть длинные позиции по данным бумагам не проявлять чрезмерной поспешности и дождаться, во-первых, достижения ценами достаточно уверенных уровней поддержки, во-вторых, или явных признаков разворота, или хотя бы более-менее внятных перспектив развития дуэли торговых пошлин между Китаем и США. Всегда лучше вскочить в последний вагон поезда, идущего в нужном вам направлении, нежели оказаться в первом вагоне, идущем совсем не туда, куда вам надо.Коренев Алексей

ГК «ФИНАМ»

Введение санкций против РУСАЛа может оказаться болезненным для компании

- 06 апреля 2018, 22:14

- |

Включение Русала в санкционный список

ГК „ФИНАМ“

Включение «РУСАЛа» в санкционный список США может оказаться достаточно болезненным для компании. Этот рынок является важнейшим для алюминиевого гиганта, на него приходится четверть российского экспорта алюминия в денежном выражении, более 20% выручки «РУСАЛа в 2017 году и более 30% объема выпускаемой „РУСАЛом“ продукции. Потерять такой рынок опасно, так как перенаправить такие объемы алюминия на другие рынки нереально.Калачев Алексей

С другой стороны, мы пока не знаем в какой мере включение в санкционный список скажется на поставках алюминия „РУСАЛом“ на этот рынок. США импортируют около 6 млн тонн первичного алюминия в год, и где-то 15-18% этого объема приходится на „РУСАЛ“. Возможно, дефицит металла заставит импортеров США найти обходные пути для сохранения деловых связей или вынудит власти смягчить санкционный режим относительно поставок алюминия.

До прояснения этого вопроса покупки акций „РУСАЛа“ будут оставаться рискованными. Зато они могут сулить прибыль отважным спекулянтам, набившим руку на ловле „падающих ножей“.

ГК „ФИНАМ“

Кроме плохих новостей против "РУСАЛа" играет негатив на рынке алюминия

- 06 апреля 2018, 21:44

- |

По мнению Ващенко Георгия:

На мой взгляд, не стоит покупать бумаги, которые падают на фоне значимых событий (новости, отчетность). Это общее правило, безотносительно к санкциям. Падение может усиливаться в случае новой порции новостей, а также срабатывания маржин-колов у игроков.

Также стоит отметить негативную динамику цены на алюминий, она сейчас составляет менее $2000 за тонну. Это выше производственной себестоимости US RusAl, но если произойдет падение цены металла еще на 20%, то это уже заметно повлияет на финансовое положение RusAl, долг которого превышает $7,6 млрд. (3,6х EBITDA).

Не губите Русский алюминий

- 06 апреля 2018, 19:25

- |

Сегодня видим мощное падение акций Русала на фоне введенных санкций. Все будет хорошо, введенные санкции ограничивают торговлю с США. Они не критичны, компания хорошая, живучая и лидер довольно неслабый.

Как бы не относился я к Путину и окружению но Губить компанию по политическим причинам это преступление!

Все дело в Олеге, это его мобилизует сильно и он вытащит компанию из долгов возьмется за работу.

В принципе человек способный, молодой и активный.

Не губите Русский алюминий, Вы инвесторы, Трейдеры нельзя убивать производителя только из за подписи Сената другого государства.

Ни рубля продавать нельзя, это Алюминий, это реальный завод.

Докупил сегодня акций Русала и Полюса.

Как бы не относился я к Путину и окружению но Губить компанию по политическим причинам это преступление!

Все дело в Олеге, это его мобилизует сильно и он вытащит компанию из долгов возьмется за работу.

В принципе человек способный, молодой и активный.

Не губите Русский алюминий, Вы инвесторы, Трейдеры нельзя убивать производителя только из за подписи Сената другого государства.

Ни рубля продавать нельзя, это Алюминий, это реальный завод.

Докупил сегодня акций Русала и Полюса.

В каких банках кредитуется Русал?

- 06 апреля 2018, 19:02

- |

Долг Русала на конец 2017 года $8,5 млрд

$7 млрд — в основном это долг перед российскими банками: Сбер, ВТБ, Газпромбанк.

В отчете Русала не указывается явно, сколько какому банку Русал должен, а по РСБУ Русал не отчитывается.

$1,4 млрд — облигации.

Так что, думаю, что кислород банковский им не перекроют.

Но судиться с Потаниным Дерипаске теперь станет сложнее.

Он зато теперь в совет директоров ГМК перешёл, чтобы санкицонной чумой и Норнильчок заразить))

$7 млрд — в основном это долг перед российскими банками: Сбер, ВТБ, Газпромбанк.

В отчете Русала не указывается явно, сколько какому банку Русал должен, а по РСБУ Русал не отчитывается.

$1,4 млрд — облигации.

Так что, думаю, что кислород банковский им не перекроют.

Но судиться с Потаниным Дерипаске теперь станет сложнее.

Он зато теперь в совет директоров ГМК перешёл, чтобы санкицонной чумой и Норнильчок заразить))

Компании Дерипаски из-за санкций США подешевели на бирже почти на $3 млрд

- 06 апреля 2018, 18:07

- |

Самый сильный эффект от введения новых санкций США испытали бумаги компаний, контролируемых Олегом Дерипаской, которые обвалились на 10–20%. Акции госкомпаний, чьи топ-менеджеры попали в черный список, отреагировали сдержанно.

Подробнее на РБК:

www.rbc.ru/rbcfreenews/5ac779a19a794727a1f0c004?from=main

Подробнее на РБК:

www.rbc.ru/rbcfreenews/5ac779a19a794727a1f0c004?from=main

RUSAL в -14% объемы к ярду подходят !!!

- 06 апреля 2018, 18:05

- |

Сегодня под конец торгов в пятницу акции RUSAL летят в -14%

PS Акции как весь день в большем минусе… а просмотрев СЛ никто не пишет! Я чет походу единственный кто об этом оповещает СЛ

PS Акции как весь день в большем минусе… а просмотрев СЛ никто не пишет! Я чет походу единственный кто об этом оповещает СЛ

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал