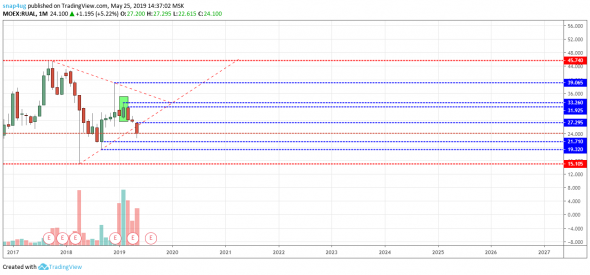

РУСАЛ

Русал обзор

- 25 мая 2019, 14:52

- |

долгосрочно — падение.

среднесрочно — коррекционное движение

Все важные уровни указаны

Предполагаемая динамика. Сделка по ММ не ахти какая доходная, но впоследствии, потенциал риск/доходность будет в разы выше.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Русал мощный рост +10% (чуть не убило)

- 24 мая 2019, 15:16

- |

Нахожусь в ужасном состоянии. Чудом спасся.

Сейчас расскажу подробнее.

Грёбаные кукловоды! Хрен вам, а не Карпуха, слабо вам меня слить.

Набрал плечей по акции Русал, но смог устоять. Сегодня долгожданный рост начался в Русале.

Теперь я спасён. Каждый день кукловод грёбаный давит и давит бумагу. Гепы за гепом утренние на 1, 2, а то и 3 процента сразу в минус.

Дважды в мае бегал к брокеру дополнять счёт. Если бы не сегодняшний рост, то пришлось бы бежать в третий раз за месяц.

Все нервы выматало. Да ещё и вчера ВТБ, который как вы знаете, я недавно полностью закрыл позиции по ВТБ, ВТБ вырос на +10%.

Меня чуть кондратий не схватил. Я столько времени в нём находился и вот когда его сдал, он вырос.

Невыносимо больно было от того, что я не дождался.

Опять подтверждается примета, стоит мне выйти из бумаги и она в скором времени взлетает ракетой.

Поэтому Русал я теперь не сдам, буду сидеть и крепко держать бумагу. Не сдамся!

Господа! Есть кто замутил обратную конвертацию в ГДР Русала из Джерси?

- 24 мая 2019, 14:53

- |

- Which clearing system do you wish to have your GDRs delivered into, and the applicable clearing system account number: (В какую из клиринговых систем вы хотите, чтобы были направлены ваши ГДР, а также номер счета в применимой клиринговой системе)

— Euroclear (for the Regulation S GDR)

— Clearstream (for the Regulation S GDR)

— The Depository Trust Company/DTC (for the Rule 144A GDR)

Финансовые результаты Юнипро под давлением - Атон

- 22 мая 2019, 12:25

- |

Как сообщают Ведомости, вчера Арбитражный суд Москвы поддержал иск Новокузнецкого алюминиевого завода РУСАЛа о компенсации в размере 24 млн руб. за аварию на третьем энергоблоке Березовской ГРЭС и расторжение ДПМ. Напомним, что это третий иск РУСАЛа о компенсации ущерба к Юнипро, и общая сумма исков составляет 386 млн руб. В двух случаях суд вынес решение в пользу РУСАЛа.

Юнипро, Совет рынка и Системный оператор планируют обжаловать решения суда. Тем не менее, мы отмечаем, что на данном этапеновость является НЕГАТИВНОЙ с точки зрения восприятия, т.к. потенциальный разрыв ДПМ для третьего энергоблока БГРЭС со стороны РУСАЛа может вызвать аналогичные действия со стороны других участников рынка, и, таким образом, окажет давление на финансовые показатели Юнипро. Этот блок должен добавить к EBITDA Юнипро 12 млрд руб. в 2020, по нашим оценкам, и до 18-19 млрд руб. после 2020 (45% EBITDA). Кроме того, от финансовых показателей третьего энергоблока БГРЭС также зависит увеличение дивидендных выплат (до общей суммы 20 млрд руб., доходность 12%).АТОН

Новости компаний — обзоры прессы перед открытием рынка

- 22 мая 2019, 09:08

- |

Рост на дивидендах. Индекс Московской биржи впервые превысил уровень 2600 пунктов

На торгах во вторник индекс Московской биржи обновил исторический максимум, достигнув отметки 2619,64 пункта. Уверенному подъему российского фондового рынка способствовал рост дивидендных выплат, в частности «Газпрома». Помимо этого, российские компании продолжают отчитываться о росте операционных и финансовых результатов. Однако сомнения инвесторов в скором успешном заключении американо-китайской торговой сделки сдерживают их оптимизм.

https://www.kommersant.ru/doc/3975964

НОВАТЭК торопится сжижать. Инвестрешение по третьему заводу СПГ может быть принято в этом году

( Читать дальше )

Юнипро - суд взыскал 24 млн руб по иску Русала из-за аварии на Березовской ГРЭС

- 21 мая 2019, 15:23

- |

«Русал Новокузнецк» просил суд расторгнуть договор о предоставлении мощности от 31 декабря 2010 года и взыскать с «Юнипро» неосновательное обогащение — вернуть оплату по ДПМ за период с 1 февраля 2016 года, когда на третьем энергоблоке Березовской ГРЭС произошла крупная авария, по 31 октября 2016 года, когда официально было признано, что генерируемая на нем мощность равна нулю.

источник

Русал - вложит $200 млн в завод в США по выпуску алюминиевого проката

- 16 мая 2019, 18:59

- |

Советы директоров «Русала» и американского холдинга Braidy Industries одобрили инвестиции российской компании в размере $200 млн в создание совместного предприятия по производству плоского алюминиевого проката для автомобильной промышленности в Ашленде (штат Кентукки, США).

Доля «Русала» в заводе Braidy Atlas составит 40%.

Сделку планируется закрыть во втором квартале 2019 года.www.finanz.ru/novosti/aktsii/rusal-vlozhit-$200-mln-v-zavod-v-ssha-po-vypusku-alyuminievogo-prokata-1028208241

Расторжение контракта ДПМ Русалом может подорвать дивидендный потенциал Юнипро - Атон

- 15 мая 2019, 13:21

- |

Ведомости сегодня сообщают, что суд вынес решение в пользу Саяногорского алюминиевого завода («дочка» РУСАЛа) по иску против Юнипро, связанному с аварией на третьем энергоблоке Березовской ГРЭС мощностью 800 МВт. Решение суда обязывает Юнипро выплатить РУСАЛу 91 млн. руб. в качестве компенсации за выплаты по ДПМ, которые были перечислены в 2016, а также удовлетворяет требование РУСАЛа расторгнуть ДПМ с третьим энергоблоком Березовской ГРЭС. Юнипро, Системный оператор и Совет рынка готовятся обжаловать решение суда.

В общей сложности помимо расторжения контракта ДПМ заводы РУСАЛа требуют от Юнипро выплатить компенсацию в размере 386 млрд руб. за выплаты по ДПМ в 2016, и в апреле Арбитражный суд Москвы вынес решение против Братского металлургического завода РУСАЛа в аналогичном иске, поэтому противоположное решение в отношении Саяногорского завода неожиданно, на наш взгляд. Хотя компенсационные выплаты сами по себе не представляются убыточными для Юнипро — они соответствуют примерно 1% от EBITDA 2019П, расторжение ДПМ для третьего энергоблока БГРЭС, в случае его материализации, может стать прецедентом и оказать более выраженное негативное влияние на финансовые показатели Юнипро, учитывая, что блок должен добавить примерно 12 млрд руб. к EBITDA в 2020 году и до 18-19 млрд руб. в 2021+, в то время как РУСАЛ должен был стать крупнейшим источником платежей по ДПМ для третьего энергоблока БГРЭС (ок. 40-45%, по нашим оценкам). Таким образом, это может подорвать дивидендный потенциал Юнипро (ожидаемая доходность 12% с 2020), рост которого опирается на продолжение выплат ДПМ третьему блоку БГРЭС. Хотя решение суда еще не является окончательным, учитывая ожидаемую апелляцию со стороны Юнипро и поддержку компании регуляторами рынка, мы считаем новость НЕГАТИВНОЙ с точки зрения восприятия.АТОН

РУСАЛ: санкции сказываются на результатах

- 15 мая 2019, 12:06

- |

Падение выручки и рентабельности. РУСАЛ опубликовал финансовые результаты за 1 кв. 2019 г., которые оказались существенно хуже прошлогодних и немного хуже, чем прогнозировал рынок. Выручка компании сократилась на 21% год к году и на 8% квартал к кварталу, составив 2,2 млрд долл. Показатель EBITDA упал соответственно на 61% и 38% до 226 млн долл. Рентабельность по EBITDA снизилась на 10 п.п. по сравнению и с первым, и с четвертым кварталом 2018 г. Нормализованная чистая прибыль стала на 44% ниже уровня годичной давности.

Выручка сократилась из-за изменения структуры и объемов продаж. В 1 кв.2019 г. компания сократила продажи первичного алюминия и сплавов до 896 тыс. т по сравнению с 965 тыс. т годом ранее и 877 тыс. т в 4 кв. 2018 г. При этом средняя цена реализации алюминия упала на 8% квартал к кварталу и на 16% год к году до 1 949 долл./т. Кроме того, из- за санкций изменился не только объем, но и структура продаж. Так, в 1 кв. 2019 г. доля продукции с высокой добавленной стоимостью снизилась до 259 тыс. т (29% реализации) с 436 тыс. т (48%) в 1 кв. 2018 г. И если еще год назад на продажи в Америку приходилось около 18%, то в 1 кв. 2019 г. – лишь 5%, доли же Европы и Азии выросли с 41% до 53% и с 18% до 22% соответственно. В то же время компании удалось уменьшить средние затраты на тонну продукции на 3,1% год к году. Общая себестоимость реализации сократилась за год на 10%.

( Читать дальше )

Русал остается недооцененным по сравнению со своей долей в Норникеле - Атон

- 15 мая 2019, 11:18

- |

Показатель EBITDA РУСАЛа за 1К19 снизился на 38% кв/кв до $226 млн, но оказался в рамках прогнозов АТОНа и консенсус-прогноза — рынок ожидал увидеть слабые финансовые результаты, после того как ранее компания сообщила о падении продаж продукции с добавленной стоимостью на 22% кв/кв.

Мы рассматриваем это как разовый фактор, связанный с проблемами с продлением краткосрочных лицензий OFAC, и 2019 должен стать годом постепенного восстановления продаж РУСАЛа: можно ожидать, что прибыль за 2К будет заметно выше, несмотря на отмеченное компанией снижение цен на алюминий. РУСАЛ торгуется со скорректированным мультипликатором EV/EBITDA 2019П 2.3x (на 60% ниже аналогов) и остается недооцененным по сравнению со своей долей в Норникеле (-35%), что говорит о сильном долгосрочном потенциале роста и, на наш взгляд, оправдывает рейтинг ВЫШЕ РЫНКА.АТОН

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал