РУСАЛ

Перспективы Норникеля, РУСАЛа и Полюса определятся положением на рынках металлов - Финам

- 22 ноября 2019, 14:02

- |

Металлы чутки к состоянию экономики. Промышленный подъем повышает спрос и цены на промышленные металлы, а драгметаллы дешевеют. Замедление мировой экономики и опасения по поводу возможной глобальной рецессии имеет обратный эффект, и мы имеем шанс наблюдать это влияние прямо сейчас. Золото дорожает. Алюминий дешевеет. Никель, поддерживаемый производителями аккумуляторов для электромобилей и альтернативной энергетики, старается в этом году удерживать позиции, а палладий растет за счет спроса со стороны автопроизводства под давлением ужесточения экологических требований к автомобильным катализаторам. Такая разная динамика в этом году диктует разные тенденции в развитии металлургических компаний...Калачев Алексей

ГК «Финам»

- комментировать

- Комментарии ( 0 )

Русал: update модели на базе МСФО за 3й квартал 2019 г.

- 20 ноября 2019, 10:31

- |

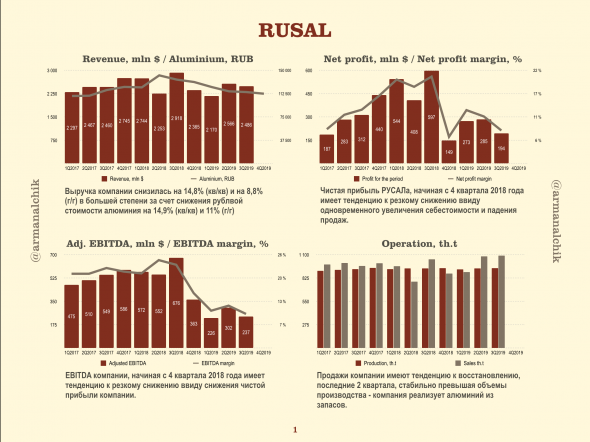

Русал: ограниченный потенциал роста в текущей конъюнктуре, хедж портфеля на случай ослабления рубля.

Мы обновили модель, учтя негативные результаты МСФО за 3й квартал 2019 г. Позитивный эффект от низких цен на электроэнергию оказался ниже чем мы ожидали. В то же время поддержку стоимости должны оказывать рекордные дивиденды НорНикеля и сокращение долга Русала на их фоне

- компания торгуется по EV/ прогнозная EBITDA 5.1х при мультипликаторе EV/EBITDA LTM 5.4х*, исторический мультипликатор около 7.0x

- прогнозная аннуализированная доходность денежного потока компании (до учета налогов) составляет 15%.

- ожидается восстановление продаж и повышение доли продукции с высокой добавленной стоимостью в 1кв20 после завершения эффекта снижения контрактации, вызванного санкциями

- согласно заявлениям члена совета директоров, компания может возобновить выплату дивидендов, хотя крупнейший акционер материнской компании Русала En+ Олег Дерипаска остается под санкциями, продолжая работу над их снятием

- чистый долг снизился за 3кв19 на 8% от текущей капитализации (за год на 17%), в том числе благодаря дивидендам Норникеля в размере 39 млрд.руб. за 1п19 (за год благодаря дивидендам за 1п19 и 2п18 в размере 74 млрд руб.). Компания завершит год с положительным денежным потоком (в прошлом компания выплачивала дивиденды, если денежный поток был положительным и выплате дивидендов не препятствовали ковенанты). Денежный поток за 9м19 составил $ 764 млн против $ 135 за 9м18

- СД Норникеля рекомендовал выплатить дивиденды за 3кв19 (обычно выплачивает только по итогам полугодий), доля Русала составит 27 млрд руб.).Это найдет отражение в отчетности Русала за 4кв19 и поможет снизить долг в дополнение к операционной деятельности на 6% от текущей капитализации (4% за вычетом процентов по кредитам и займам).

- Потенциал роста составляет 18% (потенциал роста до исторических значений 29%)

( Читать дальше )

В 2020-2022 годах дивидендная доходность Норникеля составит 11-12% - Sberbank CIB

- 19 ноября 2019, 15:41

- |

Кроме того, «Норникель» дал понять, что есть потенциал роста производства в результате реализации проектов развития после 2025 года (как мы полагаем, все будет зависеть уровня цен на сырьевых рынках и от того, получат ли одобрение эти проекты).

Прогноз капиталовложений на 2019 год был снижен на 32-41% до $1,3-1,5 млрд (с $2,2 млрд, мы закладывали в модель $2,1 млрд) с учетом проектов, реализация которых была перенесена с 2019 на 2020-2021 годы. Прогноз капиталовложений на 2020 год был снижен в среднем на 7% до $2,5-2,8 млрд (мы прогнозировали $2,6 млрд).

Прогноз на 2021 год повышен на 12% до $3,0-3,4 млрд. Пик капиталовложений ожидается в 2022-2025 годах, их средний объем составит $3,5-4,0 млрд, однако более половины проектов пока находятся на начальных этапах. В 2019 компания снова показала, что стремится тратить меньше, чем изначально планировалось (прогноз капиталовложений снижался несколько раз). По нашему мнению, с учетом этого опыта рынок, вероятно, будет ожидать, что капиталовложения «Норникеля» в среднесрочной перспективе будут ниже, чем прогнозирует компания.

( Читать дальше )

Обновленный формат моих регулярных статей. Как это будет?

- 18 ноября 2019, 23:08

- |

Друзья, приветствую!

Недавно я подумал о том, как можно сделать свои статьи более информативными и визуально понятными для своих читателей. Это не случайно: все же зрительную информацию нам воспринимать намного приятней и легче, чем какую-либо иную. Именно поэтому я решил к своим статьям готовить несколько слайдов (1-3) для более качественного усвоения информации.

В приложении вы можете увидеть демонстрационный вариант слайда, который я сделал на основе статьи и аналитики по компании РУСАЛ.

Как вам подобный вариант представления информации? Как вам стиль?

Динамика цен на алюминий определит результаты En+ в 4 квартале - Финам

- 15 ноября 2019, 15:40

- |

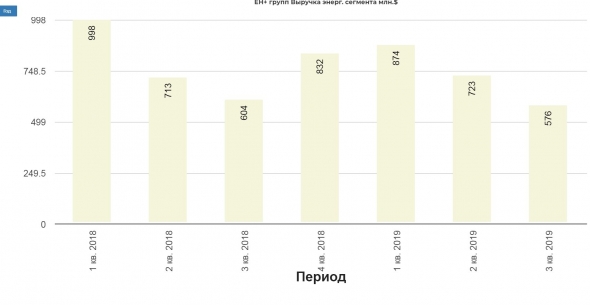

Также в июле-сентябре во второй ценовой зоне наблюдалось снижение цены, но это удалось компенсировать ростом объемов производства электроэнергии. Компания оценивает третий квартал как сложный период вследствие негативной динамики цен на электроэнергию и алюминий. При этом, несмотря на сокращение выручки, удалось увеличить денежный поток (главным образом за счет дивидендов) и на 4,5% сократить долговую нагрузку, которая все еще остается высокой (4,5х EBITDA).

Основные факторы успеха или неудачи компании в дальнейшем будет определять динамика цен на алюминий. В четвертом квартале она остается волатильной, текущая средняя цена находится в районе $1750 за тонну. Предварительно ожидаем, что основные показатели En+ в четвертом квартале останутся на уровне третьего: выручка — $2,9 млрд, EBITDA — $480 млн.Иващенко Дмитрий

ГК «Финам»

En+ Group отчет за 3 кв. 2019.

- 15 ноября 2019, 13:49

- |

Отчет можно разбить на два сегмента.

1. Металлургический (Русал). Разбор отчета можно посмотреть здесь.

2. Энергетический.

В данном отчете нам интересен энергетический сегмент.

В 3 квартале 2019 года выручка сегмента снизилась на 4,6% по сравнению с 3 кварталом 2018 года.

За 9 месяцев выручка снизилась на 6,1% по сравнению с аналогичным периодом прошлого года до 2 173 млн долларов США за 9 месяцев 2019 года в результате обесценения рубля.

В 3 квартале 2019 года показатель EBITDA сократился до 169 млн долларов США (снижение на 28,7% по сравнению с аналогичным периодом прошлого года).

( Читать дальше )

Падение финрезультатов En+ - следствие, ухудшение показателей Русала - Промсвязьбанк

- 15 ноября 2019, 10:48

- |

Скорректированная EBITDA En+ Group за 9 месяцев 2019 г составила $1,617 млрд, что на 38,2% ниже уровня аналогичного периода 2018 г, сообщила компания. Консолидированная выручка En+ за 9 месяцев сократилась на 8,1%, до $8,673 млрд. Чистая прибыль En+ за 9 месяцев снизилась на 34%, составив $1,073 млрд.

Падение финансовых результатов En+, это следствие ухудшение показателей РусАла из-за падения цен на алюминий. В тоже время снижение продемонстрировал и энергетический сегмент. В частности его выручка упала на 6,1%, до $2,173 млрд (в основном из-за рубля), а EBITDA — на 4%, до $829 млн.Промсвязьбанк

#RUAL - РУСАЛ - перспективы эмитента до американских выборов.

- 11 ноября 2019, 14:15

- |

Друзья, приветствую!

В последнее время в чате было много вопросов по поводу РУСАЛа, а, вдобавок к этому, я определенное время держал бумаги компании, пока не распродал, когда менял брокера. Я считаю компанию недооцененной, поэтому сегодня постараюсь поразмышлять, куда могут пойти котировки компании в ближайшие полгода-год.

РУСАЛ — лидер мировой алюминиевой индустрии, который контролирует около 6% мирового производства металла. Когда анализировал отчетность, в разделе операционных результатов встретил информацию по таким элементам как бокситы и глинозем. Они непосредственно используются для производства алюминия: проще говоря из бокситов получают глинозем, а из глинозема — алюминий. Наткнулся на очень интересный познавательный сайт про производство алюминия, кстати говоря, сайт — это проект РУСАЛа.

В начале апреля 2018 года в отношении компании были введены санкции, которые заметно ограничивали ее деятельность. Однако в конце января 2019 года компания была выведена из-под санкций, но оправляется от политического удара до сих пор.

( Читать дальше )

Торговая война негативно сказывается на перспективах акций Русала - Атон

- 11 ноября 2019, 10:51

- |

Выручка составила $2 486 млн (-15% г/г и -3% кв/кв), EBITDA — $237 млн (-65% г/г и -22% кв/кв). В отчетности отражены чистый убыток в размере $34 млн и $240 млн восстановленной чистой прибыли. Рентабельность по EBITDA уменьшилась до 9.5% (в 2К19 она составляла 13.7%, а в 3К18 была на рекордно высоком уровне 23.2%). Чистый долг по итогам 3К19 — $6.8 млрд (в 2018 он составлял $7.4 млрд). Компания прогнозирует, что мировой спрос на алюминий останется на уровне текущего года (66 млн т), и дефицит предложения составит 1 млн т, но снижение объемов промышленного производства и неопределенность исхода торговых переговоров между властями крупнейших экономик могут продолжить оказывать давление на цены алюминия.

Результаты совпали с консенсус-прогнозом в части EBITDA, но отметим: на показателях алюминиевого дивизиона сказалось снижение мировых цен на это металл. Свободные денежные потоки за 9M19 без корректировки на высвобождение оборотного капитала были отрицательными (-$400 млн). Это означает, что РУСАЛ может обслуживать долг только за счет дивидендов Норникеля (по прогнозам, очень больших). «Торговые войны» на мировом рынке продолжаются, и мы по-прежнему с осторожностью оцениваем перспективы акций РУСАЛа, поскольку прибыль компании очень зависима от уровня цен на алюминий. Скорректированный по рынку коэффициент EV/EBITDA 2019П у РУСАЛа равен лишь 1.5x.Атон

Русал - див политика не изменилась, СД пока не рассматривал вопрос дивидендах

- 08 ноября 2019, 15:08

- |

Дивидендная политика все еще в силе, но никаких решений о выплате дивидендов советом директоров еще не принято

Дивидендная политика предполагает выплату дивидендов из расчета 15% от показателя EBITDA (включая дивиденды от «Норникеля").

В 2017 году совет директоров компании утвердил также опцию распределения дивидендов на поквартальной основе в зависимости от финансовых показателей и других ограничений. Однако из-за санкций, введенных против компании в апреле 2018 г. (были сняты в январе 2019 года), «Русал» не выплачивал квартальные дивиденды.

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал