РИски

Правда, что если риск на сделку сделать 1% или даже менее, то прибыльность повысится?

- 24 октября 2021, 10:35

- |

Или просто скорость нарастания прибылей/убытков уменьшится?

- комментировать

- ★2

- Комментарии ( 49 )

Риск поставки базового актива в экспирацию по проданным опционам вне денег

- 02 октября 2021, 13:56

- |

Сама торгую на американском рынке фьючерсами. На экспирацию никогда не выходила, т.к. вовремя переключаюсь на наиболее ликвидный контракт. Поэтому не в курсе всех ее особенностей.

Попалось на глаза такое видео:

( Читать дальше )

📛 Albemarle - риски литиевого гиганта

- 28 сентября 2021, 23:34

- |

🔋 Появление новых аккумуляторных технологий

Не секрет, что главным потребителем лития является аккумуляторная отрасль. Для перевода автопарка всего мира на электричество нужны космические объемы лития, которых в принципе может не быть на планете. Соответственно, то там, то тут появляются новые варианты хранения энергии.

Например, серебряно-цинковые или никель-водородные аккумуляторы. Обе модели применяются и находят своих поклонников. Первый значительно дороже литий-ионного аналога, зато отличается лучшими качествами. Никель-водородный аккумулятор — это вообще другой принцип. Но в Израиле есть компания, которая уже создала автомобили на таких аккумуляторах (не торгуется на спб).

Кроме того, у литий-ионных батареек есть серьезные проблемы с утилизацией и экологичностью самой добычи. Поэтому производители металла

( Читать дальше )

Продлевать будете? - Нет!

- 27 сентября 2021, 12:39

- |

Речь идет о пролонгации договора займа — услуге, когда МФО переносит срок возврата денег еще на месяц при условии выплаты клиентом только начисленных процентов за уже истекшие дни. Бывает ведь такое, когда микрозайм уже пора вернуть, а денег для этого недостаточно.

Так вот, в 2020 году среднее значение доли займов, подлежащих продлению в силу финансовых трудностей у заемщика, составляло 19,4%. В феврале 2021 года доля таких займов составила 18,3%, с марта по июль — 17-18%, а в августе снизилась до 16% — минимальных значений за последние 2,5 года. То есть, заемщики МФК «Займер» стали успешнее справляться со своими долговыми обязательствами.

«Мы связываем это явление с растущей финансовой грамотностью заемщиков и с общим улучшением их качества. А именно: с апреля 2020 года на фоне экономической неопределенности требования к заемщикам резко усилились, и в рядах клиентов новая, просвещенная в вопросах финансов, более обеспеченная аудитория оказалась преобладающей. С того же момента постепенно снижается и доля просроченных займов. Это значит, что клиенты хотят и могут вовремя расплачиваться по договору, что позволяет говорить о дальнейшем улучшении портфеля, снижении уровня просроченной задолженности и уменьшении расходов на ее взыскание” — так прокомментировал тренд Роман Макаров, генеральный директор МФК „Займер“.

Подробнее на https://rg.ru/2021/09/24/rossiiane-otkazyvaiutsia-ot-prolongacij-mikrozajmov.html

Риски по календарным конструкциям (опционы)

- 26 сентября 2021, 13:20

- |

Допустим, покупаю я месячный стрэддл и продаю недельный стрэнгл. Стрэддл покупаю на центр. страйке в начале недели. Дальше продаю недельный стрэнгл (страйки +-20000 к страйку купленного стрэддла). Допустим, через пару дней случился резкий обвал БА. Как понять, насколько я могу уйти в минус по данной конструкции? Я так понимаю, премии по проданным недельным резко возрастут, но максимально го по проданным опционам может быть повышено до го по БА. Однако эти риски частично нивелированы покупкой месячного стрэддла. Но насколько? Может быть такое, что при резком и приличном движении БА вниз, премии по недельным проданным вырастут в разы и обгонят рост премий на месячном? Что брать за ориентир при расчете риска? Я так понимаю, что можно прикинуть так: взять максимальный риск по месячному стрэддлу (это две премии) + го по проданным недельным в размере ГО по БА? Что-то сильно много выходит.

Просьба объяснить так, как первоклашке ))) Просто я совершенно недавно в теме, много не понимаю.

📛 Разнос РБК или риски инвестиций в компанию

- 25 сентября 2021, 00:03

- |

💰 Продажа RU-center

Когда делали обзор, удивились, зачем РБК регистратор доменов, если сама компания представляет из себя медиахолдинг. Правда, чуть позже мы увидели сегмент онлайн-знакомств и удивляться перестали😂

Так вот, как по нам, RU-center — непрофильный актив для группы. Тем не менее он стабильно приносил деньги и рос. Более того, бизнес этого сегмента намного маржинальней, чем медийного, из-за чего ЧП от RU-center в 2020г была в 3,5 раза выше, чем от «Медиа: информация и сервисы».

И вдруг, ни с того ни с сего, РБК заявляет, что продает сегмент «B2B инфраструктура». Видимо, так компания хочет уменьшить свои долги. Конечно, видя такой стабильно приносящий прибыль бизнес, мы сомневаемся в целесообразности его продажи. Соответственно, здесь 2 пути.

Первый: РБК за счет вырученных средств гасит часть долга, а остальное отправляет на инвестиции в свои проекты подписок. За счет притока денег они развиваются сильней, и

( Читать дальше )

А что, если акции упадут?

- 23 сентября 2021, 11:33

- |

Игорь Галактионов

эксперт по фондовому рынку «БКС Мир инвестиций»

На фоне мирового финансового ралли легко забыть о том, что денежный дождь не всегда льется на головы инвесторов. Прибыли и риски идут рука об руку, и самые болезненные удары прилетают как раз тогда, когда их меньше всего ждешь. Сейчас, когда мировые фондовые индексы близки к максимумам, самое время освежить в памяти ключевые угрозы и способы защиты от них.

Системный риск

В 2021 году на мировых площадках царит оптимизм, но в марте 2020-го все было совсем по-другому. В моменты, когда рынки охватывает паника, «с молотка» идет все подряд — даже золото, перед тем как вырасти на треть, в середине марта 2020 года было не в почете.

Это называется «системный риск». В тот момент, когда распродают 90% акций, оставшиеся 10% продают с ними «за компанию». Хитросплетения маржинальных позиций приводят к тому, что эффект домино может быть запущен в любой точке мирового финансового рынка.

( Читать дальше )

Почему МФО никогда не будут прежними?

- 22 сентября 2021, 13:59

- |

Как бы это ни противоречило общепринятым убеждениям, у МФО есть мощные скоринги, не уступающие по технологичности и качеству банковским. Большей частью — собственные наработки штатных специалистов компаний. Например, сестринская компания «Займера» за разработку уникального скоринга стала резидентом инновационного центра «Сколково».

Этот скоринг, анализирующий в считанные секунды данные о заемщике из нескольких тысяч источников, в кризисном 2020 году был настроен так, чтобы максимально точно определять платежеспособность каждого клиента и прогнозировать его финансовое поведение. Не скроем — было сложно задать такие значения переменных, минимальная величина которых будет достаточной в условиях полной неопределенности в экономике и тем более актуальной даже через неделю. Тем не менее, в прошлом году МФК «Займер» упрочила позиции лидера рынка, несмотря на жесткость кредитной политики, и показала рекордную прибыль в 1,67 млрд рублей.

( Читать дальше )

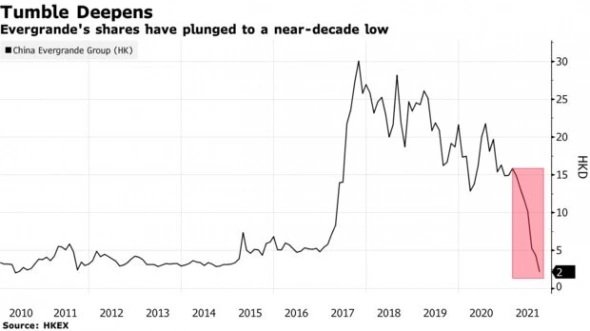

📉 Evergrande продолжает падать после того, как S&P заявляет о вероятности дефолта

- 21 сентября 2021, 10:02

- |

👉 Во вторник ценные бумаги China Evergrande Group продолжили падение на фондовых и кредитных рынках

👉 Акции девелопера в Гонконге рухнули еще на 7% после закрытия в понедельник, зафиксировавшись на уровне 2011 года

👉 Долларовые облигации компании со сроком погашения в 2022 году упали на 0,3 цента до 24,9 цента, в результате чего они потеряли примерно 75% с конца мая

👉 Компания с мусорным рейтингом является крупнейшим эмитентом высокодоходных облигаций в Азии

Отчёт S&P от 20 сентября:

Мы считаем, что Пекин будет вынужден вмешаться только в том случае, если произойдет дефолтное заражение финансовой системы, которое приведет к банкротству нескольких крупных игроков и создаст системные риски для экономики.

👉 Тем не менее, по словам кредитного оценщика, проблемы могут еще больше подорвать доверие инвесторов к сектору недвижимости Китая и кредитным рынкам с мусорным рейтингом. Страх дефолта спровоцировал глобальную распродажу

( Читать дальше )

Рынки США, Китая и Мистер Адамс из "Одноэтажной Америки" Ильфа и Петрова. Предупреждение который должен помнить каждый инвестор.

- 20 сентября 2021, 20:28

- |

И вот эта речь Мистера Адаса:

" Только случайно я не сделался капиталистом, — сказал нам как-то мистер Адамс. — Нет, нет, нет, это совершенно серьезно. Вам это будет интересно послушать. В свое время я мечтал сделаться богатым человеком. Я зарабатывал много денег и решил застраховать себя таким образом, чтобы получить к пятидесяти годам крупные суммы от страховых обществ. Есть такой вид страховки. Надо было платить колоссальные взносы, но я пошел на это, чтобы к старости стать богатым человеком. Я выбрал два самых почтенных страховых общества в мире — петербургское общество «Россия» и одно честнейшее немецкое общество в Мюнхене. Сэры! Я считал, что если даже весь мир к черту пойдет, то в Германии и России ничего не случится. Да, да, да, мистеры, их устойчивость не вызывала никаких сомнений. Но вот в девятьсот семнадцатом году у вас произошла революция, и страховое общество «Россия» перестало существовать. Тогда я перенес все свои надежды на Германию. В девятьсот двадцать втором году мне исполнилось ровно пятьдесят лет. Я должен был получить четыреста тысяч марок. Сэры! Это очень большие, колоссальные деньги. И в девятьсот двадцать втором году я получил от Мюнхенского страхового общества такое письмо: «Весьма уважаемый герр Адамс, наше общество поздравляет Вас с достижением Вами пятидесятилетнего возраста и прилагает чек на четыреста тысяч марок». Это было честнейшее в мире страховое общество. Но, но, но, сэры! Слушайте! Это очень, о-чень интересно. На всю эту премию я мог купить только одну коробку спичек, так как в

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал