Пятерочка

Группа Х5 интенсивно развивает направление дискаунтеров - Атон

- 01 декабря 2022, 12:40

- |

X5 Group провела ежегодную конференцию для своих партнеров X5 Dialog. На ней гендиректор группы Игорь Шехтерман обозначил установку X5 на лидерство в продуктовой рознице по темпам увеличения доли рынка с ежегодным ростом выручки на уровне 20% в ближайшие годы. Среди ключевых факторов, которые должны помочь достижению этой цели, он назвал агрессивное развитие формата жесткого дискаунтера Чижик, смещение ассортимента в пользу более доступных товаров в сети Пятерочка и активное региональное развитие, включая экспансию на Дальнем Востоке, куда группа планирует выйти в следующем году. Руководство X5 представило актуальное видение направления развития каждого из своих форматов: Пятерочка продолжает сближение с форматом дискаунтера (более низкие цены, оптимизация ассортимента), сеть Перекресток в целом продолжает развиваться в рамках текущей модели (средний ценовой сегмент), а Чижик агрессивно расширяется и к концу 2026 будет насчитывать до 5 000 торговых объектов (сейчас сеть объединяет 400-500 магазинов). Из других вопросов большое внимание было уделено развитию собственных торговых марок (СТМ) — группа планирует увеличить их долю в Пятерочке до 27% ассортимента в 2023 (в настоящее время — 25%), в сети Перекресток — до 26% в 2023 (сейчас — около 18%), а в Чижике — до 75% в среднесрочной перспективе (сейчас — около 40%).

( Читать дальше )

- комментировать

- 113

- Комментарии ( 0 )

✅ Рыночный фон и рекомендации на 07.11.2022

- 07 ноября 2022, 08:02

- |

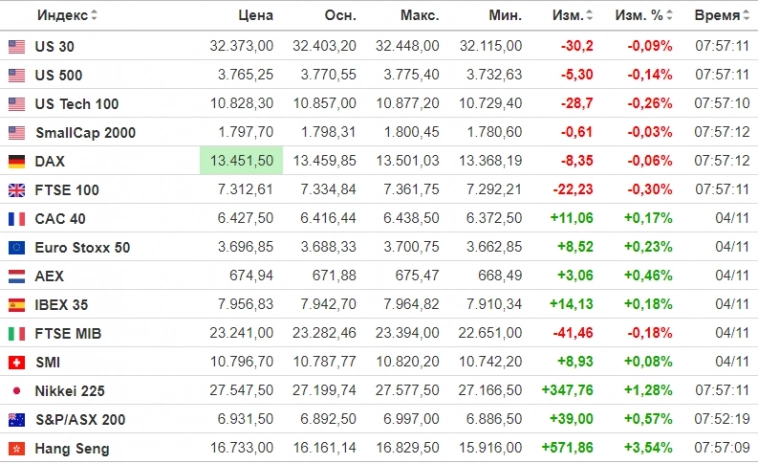

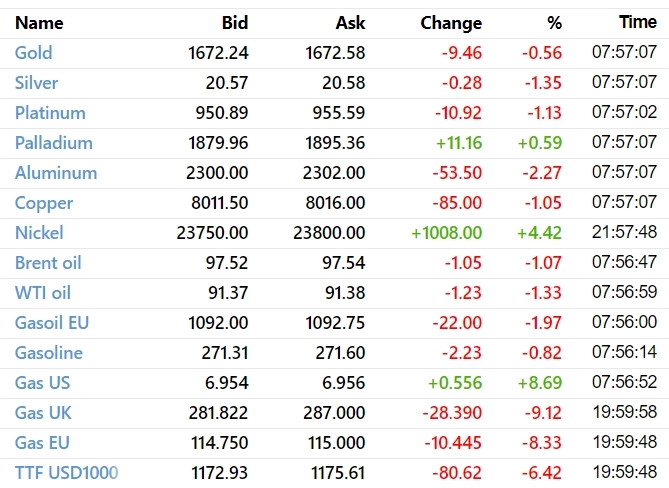

🔻Фьючерсы на индексы разнонаправленно. Америка, Европа в минусе, Азия в плюсе.

🔻Товарный рынок в минусе. Нефть -1%.

🔻ТА лонг.

🔻Новостной фон умеренно негативный.

🔻Общий рыночный фон нейтральный.

🔻Все внимание на индексы на открытие ОС в 16.30 по МСК.

🔹ТЕХНИЧЕСКИЕ ЗАКРЫТИЯ

▪️ Пятерочка 1605 лонг под 1585 сопр 1620

▪️ Полюс 5900 шорт сопр 6000 под 5825

▪️GOOG 87 лонг под 84

❗️ При входе в сделку необходимо опираться на совокупность факторов.

✔️ При положительном фоне — отработка лонговых закрытий.

✔️ При негативном фоне — отработка шортовых закрытий.

✔️ При отсутствии совокупности факторов залетать в сделки прямо на открытии небезопасно! (за исключением отработки новостей).

( Читать дальше )

Результаты Х5 выгодно отличаются от отчетности Ленты - Промсвязьбанк

- 25 октября 2022, 19:31

- |

Магазины у дома Пятерочка и жесткие дискаунтеры Чижик выступают драйверами роста выручки Х5: в условиях падения доходов населения и изменения потребительских предпочтений в пользу менее дорогих товаров эти форматы оказываются наиболее востребованными в отличие от гипермаркетов Карусель (единственный формат, показавший сокращение выручки на 47,3% г/г).

Цифровой бизнес Х5 также показывает неплохую динамику, что подтверждает важность его развития в текущих условиях: выручка выросла на 38,4% г/г, практически по всем направлениям рост среднего чека и количества заказов (кроме 5Post — из-за сокращения количества посылок от международных поставщиков).

( Читать дальше )

Прогноз финансовых результатов X5 Retail Group за 3 квартал - Синара

- 24 октября 2022, 13:21

- |

На завтра (25 октября) намечена публикация финансовых результатов X5 за 3К22. На прошлой неделе ретейлер уже представил операционные результаты, показав хороший рост выручки, особенно в сетях «Пятерочка» и «Чижик». Мы прогнозируем некоторое снижение показателей рентабельности по сравнению с очень удачным 2К22, так как компания продолжит инвестировать в цены, диверсифицировать базу поставщиков и развивать собственные торговые марки. Тем не менее, рентабельность в целом останется на высоком уровне. Так, мы прогнозируем увеличение валовой прибыли на 16,3% г/г до 163 млрд руб., что предполагает рентабельность по валовой прибыли на уровне 25,1% (-0,7 п. п. по отношению к 3К21), рост EBITDA (по МСФО 17) до 48,8 млрд руб. (+16,8% г/г) при рентабельности по EBITDA в 7,5% (-0,2 п. п.).

Несмотря на прогнозируемое снижение рентабельности, показатели 3К22 останутся довольно высокими. Мы по-прежнему позитивно оцениваем акции X5 Retail Group, учитывая лидирующие позиции компании на рынке и ее ориентированность на форматы нижних ценовых категорий, такие как дискаунтеры и «магазины у дома», которые более устойчивы к воздействию рисков, связанных со складывающимися на данный момент условиями на рынке и в экономике в целом.Белов Константин

Синара ИБ

Пятерочка - осторожный ритейлер

- 24 октября 2022, 08:39

- |

Ритейлеры продолжают радовать нас своей отчетностью. По ней мы можем сделать вывод о развитии бизнеса и выстроить инвест-модели. Да и скрывать хорошие результаты смысла особого нет. Давайте не спойлерить, а перейдем к разбору операционного отчета X5 Retail Group за 9 месяцев 2022 года.

Итак, за отчетный период компания нарастила общие продажи на 19% до 1,9 трлн рублей. Основным драйвером роста стала продовольственная инфляция, которая составила 15,6%. В целом индекс потребительских цен (ИПЦ) замедляется, что в будущем может привести к снижению темпов роста и самого сектора.

По прогнозам ЦБ годовая инфляция вернется к 4% в 2024 году. Фантазеры конечно, но за этим бенчмарком нужно последить, так как именно замедление инфляционных процессов может негативно сказаться на выручке. А пока мы видим хорошие результаты. LFL-трафик вырос на 4,4%, кол-во покупателей на 9,5%, средний чек на 8,9%, продажи цифровых бизнесов на 52,1%.

В разрезе форматов стоит выделить Чижика, который прибавляет ускоренными темпами, а продажи уже составляют 10% от Перекрёстка. Карусель продолжает стагнировать. Смысла приводить динамику продаж нет, так как гипермаркеты трансформируются в более универсальные форматы, что и приводит к падению продаж. Как только этот процесс замедлится, а CAPEX сократится, мы увидим рост рентабельности.

За 9 месяцев 2022 года компания значительно нарастила лишь кол-во магазинов Чижик с 72 до 316 штук. Каруселей осталось всего 17, а вот Пятерочек прибавилось 5%. Общая площадь также незначительно подросла на 4%. Компания начала действовать аккуратно. Планка по антимонопольному законодательству еще не достигнута, но спешить в условиях СВО X5 не хочет.

По цифровым бизнесам Пятерочка занимает лидирующие позиции. Все сегменты (Vprok, экспресс-доставка, 5Post, Много лосося) показали двузначный рост, однако доля в выручке по-прежнему незначительная. Рентабельность его мы посмотрим в финансовом отчете, но забегая вперед скажу, что она очень низкая. Этот сегмент нужен скорее для имиджа.

Окончательные выводы мы с вами сделаем после разбора финансовых результатов, а пока держим руку на пульсе и отслеживаем динамику бизнеса. Пятерочка — безоговорочный лидер сектора и отлично справляется с возросшей кризисной нагрузкой, но в данный момент времени меня больше интересует отчет Магнита

❗️Не является инвестиционной рекомендацией

( Читать дальше )

Магнит или Пятерочка — кого выбрать? - Открытие Инвестиции

- 18 октября 2022, 20:30

- |

Индекс МосБиржи, в котором экспортеры традиционно имеют большой вес, с начала 2022 г. просел на 46,7%. При этом именно они как раз сильнее прочих пострадали от западных санкций и укрепления рубля. Так, отраслевой индекс «Нефти и газа» упал с начала года на 41%, отраслевой индекс «Металлов и добычи» просел на 55,4%. На этом фоне «Потребительский сектор» снизился всего на 32,5%. А наиболее ликвидные бумаги потребительского сектора — ритейлеры «Магнит» и X5 Retail Group, подешевели лишь на 7,3% и 24% соответственно.

( Читать дальше )

Позитив по МТС и Х5 Retail Group

- 17 октября 2022, 17:49

- |

Сегодня день полон на позитивные события на российском рынкею

А вы держите эти активы?

⚡️ МТС до конца года даст инвесторам новую дивидендную политику 💪

Директор по связям с инвесторами отметила, что МТС рассматривает возможность более частой, чем два раза в год, выплаты дивидендов.

Прежняя дивидендная политика оператора была рассчитана на период 2019-2021 годов. Она предусматривала выплаты акционерам не менее 28 рублей на обыкновенную акцию каждый год.

Больше данной тематики в моем канале🔥Чистая выручка Х5 Group в третьем квартале выросла на 19,5%

В третьем квартале чистая выручка Х5 Group выросла на 19,5% год к году, до 647,4 млрд рублей

Офлайн -продажи увеличилась на 19,1%, до 632,641 млрд руб., продажи цифровых бизнесов — на 38,4%, до 14,749 млрд руб.

Наиболее прибыльным для компании был август, когда продажи Х5 Group увеличились на 20,7%.

В июле рост составлял 19,1%, в сентябре — 18,6%.

🏬 За отчетный период было открыто 448 новых магазинов, из них 337 — магазины «Пятерочки».

Больше разборов по отчетностям и дивидендам в моем ТГ канале

В основе сильных результатов X5 в 3 квартале - отличные показатели сетей Пятерочка и Чижик - Синара

- 17 октября 2022, 16:24

- |

Опубликованные X5 Retail Group операционные результаты за 3К22 указывают на сохраняющиеся высокие темпы роста выручки на фоне высокой инфляции и хорошей структуры форматов.

Чистая выручка от реализации увеличилась на 19,5% г/г до 647 млрд руб., ускорившись на 0,9 п. п. по сравнению с 2П22. Максимального темпа прироста (20,7% г/г) выручка достигала в августе.

По сопоставимым продажам (LfL) ретейлер прибавил 12,4% г/г в 3К22, увеличив при этом и количество чеков, и их среднюю сумму (на 3,9% и 8,2% г/г соответственно).

В основе сильных результатов X5 в 3К22 — отличные показатели сетей «Пятерочка» и «Чижик». Это подтверждает наше мнение, что ведущие представители продуктовой розницы с сильными позициями в массовом сегменте, такие как X5 или Магнит, могут лучше справляться с сегодняшними сложностями в экономике. По акциям X5 Retail Group мы сохраняем рекомендацию «Покупать». Компания планирует опубликовать 25 октября финансовые результаты за 3К22, по которым можно судить, насколько сильно изменение ситуации повлияло на показатели рентабельности.Синара

✅Five

- 13 октября 2022, 09:45

- |

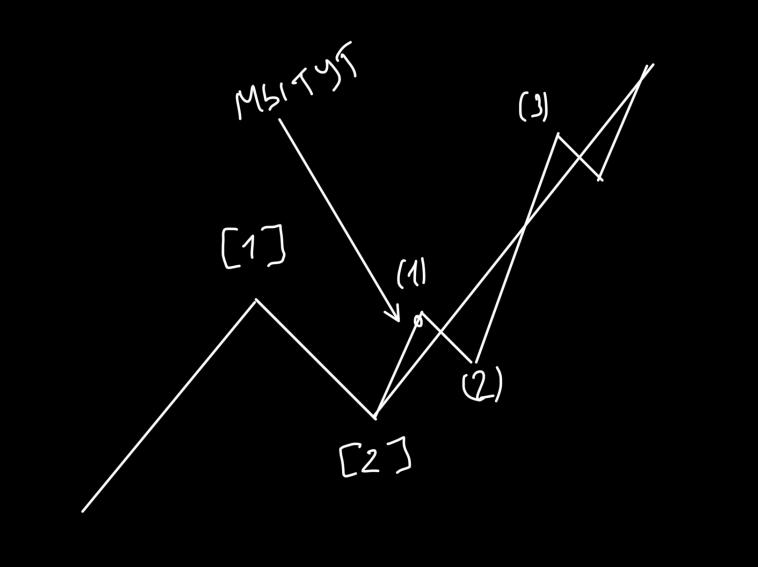

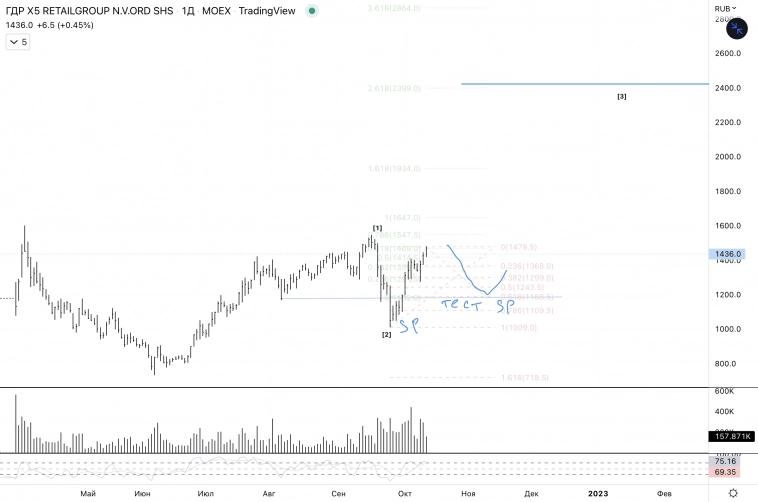

Еще одна идея по выкупу. Подозрение на формирование волны [3], в которой идет к завершению волна (1) и можно ожидать (2) к уровню теста спринга.

Там можно подождать точку. В случае слабого возобновления покупок от SP и ухода ниже волны [2], сценарий ломается.

Телега: https://t.me/+F6Ka767DDgFhZGQy

( Читать дальше )

Никто не переезжает в РФ. Процесс редомициляции остановился?

- 20 сентября 2022, 20:29

- |

Одной из горячих тем этой весны был вероятный «переезд» в Россию тех российских компаний, у которых иностранные юрлица и ГДР на Мосбирже вместо обыкновенных акций. Но с тех пор мы не видим значимых подвижек — в чем могут быть причины?

Процесс небыстрыйНачнём с того, что условно «единого» порядка смены юрисдикции не существует. Юридическая и акционерная структура каждой компании отличается, и учёт этой специфики для перевода компании в Россию требует времени. Приблизительный алгоритм действий, который должна проделать компания для смены юрисдицкии, выглядит следующим образом:

1. Определить целесообразность редомициляции

На этом этапе юристы делают анализ корпоративной структуры, основных видов деятельности компании. Параллельно делается оценка применимости льгот, действующих в Специальных административных районах России (САР), где действует льготный налоговый режим.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал