Пузыри

Пузыри на финансовых рынках длятся годами: где сейчас пузырь? Разведем крипто-срач!

- 12 марта 2025, 09:13

- |

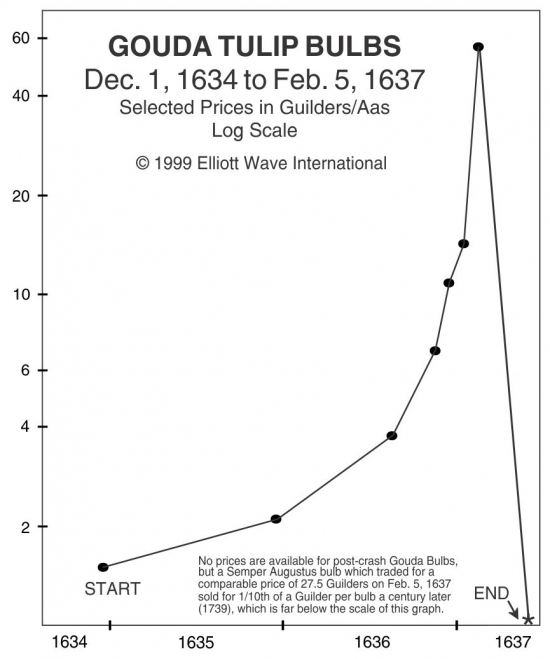

Про сходство биткоина с тюльпанами на смартлабе писали еще в 2017 году, но как мы видим, биткоин оказался больше, чем просто пузырь.

Так как пузыри не живут так долго.

Пузырь компании «Южных морей». Длился полгода всего в течение 1720 года.

( Читать дальше )

- комментировать

- 8.1К | ★6

- Комментарии ( 184 )

На страже пузырей. Говард Маркс, Oaktree.

- 14 января 2025, 22:49

- |

Перевод записей Говарда Маркса от 07.01.2025, Oaktree.

Сегодня ровно 25 лет назад я опубликовал первую заметку, которая вызвала отклик у читателей (после того как почти десять лет я не получал никаких откликов). Записка называлась «bubble.com», а её темой было иррациональное, по моему мнению, поведение акций компаний в сфере технологий, интернета и электронной коммерции. У этой записки было два достоинства: она была правильной и быстрой. Одна из первых великих инвестиционных пословиц, которую я усвоил в начале 1970-х годов, гласит: «Опережение своего времени неотличимо от ошибки». Однако в данном случае я не ошибся.

Этот знаменательный юбилей дает мне повод снова написать о пузырях — теме, которая очень интересна сегодня. Кое-что из того, что я здесь напишу, будет знакомо всем, кто читал мою декабрьскую заметку о макроэкономической картине. Но эта записка была адресована только клиентам Oaktree, поэтому я переработаю здесь ту часть ее содержания, которая относится к теме пузырей.

( Читать дальше )

Из истории финансовых пузырей

- 03 июля 2024, 06:24

- |

Если проанализировать бумы и крахи прошлого: Пузырь Южных морей, пузыри на развивающихся рынках в XVIII веке, железнодорожная мания, земельные бумы XIX века, Ревущие двадцатые и крах 1929 года, Япония в 1980-х, пузырь доткомов и Великий финансовый кризис 2008, между ними можно найти много общего. Уильям Куинн и Джон Тернер в своей книге «Глобальная история финансовых пузырей» пришли к схеме, которую назвали «треугольником пузырей».

Три стороны треугольника пузыря:

Рыночность — это первая сторона треугольника пузыря. Это легкость, с которой актив может быть свободно куплен и продан, а также легкость поиска покупателя или продавца.

Кредит и деньги — вторая сторона, это топливо для пузыря. Низкие процентные ставки и свободные условия кредитования обеспечивают наличие у населения достаточного капитала для инвестиций и стимулируют рост пузырей. Активы покупаются на заемные деньги, что приводит к росту цен на них.

Спекуляция — третья сторона треугольника. Во время «пузырей» большое количество новичков становятся спекулянтами, многие из которых торгуют исключительно на импульсе, покупая, когда цены растут, и продавая, когда цены падают.

( Читать дальше )

ТОП-7 акций-пузырей на фондовом рынке РФ

- 26 февраля 2024, 09:05

- |

Чтобы не пропустить другие обзоры, подписывайтесь на мой телеграм-канал с авторской аналитикой и инвест-юмором.

💼Кстати, не забудьте убедиться, что в вашем портфеле нижеперечисленные акции отсутствуют. А если они там по какой-то причине есть — задумайтесь, уверены ли вы в адекватности соотношения цена акций / качество бизнеса.

Критерии пузыря

Если акция сильно выросла безо всяких оснований (без новостей), это ещё не повод относить её к пузырям. Могут быть скрытые причины: инсайд, позитивные ожидания акционеров или предыдущая недооценка компании.

🚀Однако если бумага не только сильно выросла, но и стоит кратно больше своих аналогов (по мультипликаторам), а также имеет сигналы технического перегрева (по осцилляторам), то она имеет явные признаки пузыря.

( Читать дальше )

- комментировать

- 14.9К |

- Комментарии ( 10 )

❌ Куда ни в коем случае нельзя инвестировать? (часть 2)

- 15 марта 2023, 12:21

- |

• Жилищные кооперативы 🏠

Это такие платформы, где много людей небольшими деньгами скидываются на какую-то недвижимость, которая, в итоге, достаётся самому первому «инвестору».

Например, на покупку огромной квартиры стоимостью 10 миллионов рублей привлекли 1000 людей, каждый из которых вложил по 10 тысяч рублей. Кто «инвестировал» первый — тот и выиграл квартиру.

Но никто из них не знает, каким по счёту является, то есть самим людям нельзя заранее определить ни своё место, ни того самого «победителя».

И даже если вам удалось войти в схему вторым или третьим — нет абсолютно никаких гарантий, что именно вы станете «победителем».

По факту, такие компании вообще не имеют никаких лицензий, а недвижимость, в итоге, получат сами создатели этих платформ и их родственники.

Короче говоря, жилищные кооперативы — это простое обогащение самих создателей за счёт «хомяков» (так называют наивных инвесторов и трейдеров).

( Читать дальше )

Про SVB, мировой кризис, ошибку ФРС, безработицу и зомби

- 11 марта 2023, 12:02

- |

Silicon Valley Bank в силу своей специфики набрал приличное количество «мусора» в свои активы. В основном речь идет о ВДО в секторе стартапов, куда банк активно вливал деньги своих клиентов. Как написали зарубежные финансовые обозреватели, банку в связи с оттоком клиентов пришлось реализовать с убытком пакет ценных бумаг общей стоимостью 21 млрд зеленых президентов, потеряв при этом 1,8 млрд. Поэтому SVB пришлось в срочном порядке объявить допэмиссию акций примерно на сумму сравнимую с убытком. Проблемы банка аналитики увязали в цепь событий, которая началась с криптопесочницы FTX, потом кредитной организации — Silvergate Bank, что в свою очередь вызвало классический банк ран.

Но пересказывать историю я не собираюсь, ее можно найти в интернете и более подробно.

Со своей стороны я хотел бы расставить некоторые акценты, которые на мой взгляд являются вечными, в определенной степени фундаментальными, и что вполне можно было предвидеть, а значить обходить подобные инвестиции стороной.

Первое, я не раз писал, что инвестиции в крипто-тему, с моей точки зрения, в чистом виде игра в пирамиды, схожие с МММ и многими другими, только в новой красивой IT упаковке и в глобальном масштабе.

( Читать дальше )

Примеры разорения с 1720 по 2023 годы.

- 13 февраля 2023, 17:26

- |

Каждый бычий рынок акций порождал множество героев — людей, чьи имена доминируют в повседневных разговорах.

Публичные герои своего времени, и их образы становятся уязвимыми при смене ветра.

— Волновой принцип социального поведения человека, 1999 г.

( Читать дальше )

А вы бы поверили?

- 30 ноября 2022, 20:53

- |

А вы бы поверили?

🔸Вы бы поверили что биткоин с нескольких тысячных цента вырастет до нескольких тысяч долларов? А компании-пустышки которые будут его добывать или накапливать станут настолько популярными, что затмят традиционные, добывающие ресурсы или производящие блага для людей?

🔹А если я вам скажу что через 20 лет о нем могут уже и не вспомнить, вы поверите?

🔸Вы бы поверили что компания Apple $AAPL которая в 1997 году была в неделе от банкротства станет самой дорогой в мире?

🔹А поверили бы в 2005 году что Nokia $NOK (лидер рынка телефонов) через 10 лет уйдёт в небытие? (старики вроде меня поймут)

🔸Поверили бы два год назад что Astra Space $ASTR будет стоить меньше $1?

🔹Поверили бы что убыточная Tesla $TSLA будет стоить как все традиционные автопроизводители вместе взятые?

Это я к чему — к тому что в нашем мире невозможно ничего знать наверняка, и если сейчас компания на пике популярности или вершине финансового Олимпа, это совсем не значит что она там будет всегда, или хотя бы задержится надолго. Рынок изменив, а жизнь непредсказуемая штука. Нельзя слепо верить в компанию лишь по тому что она вроде перспективная. Всегда нужно смотреть в какую сторону меняется рынок и изменяться вместе с ним.

Безумие рынков

- 21 ноября 2022, 23:45

- |

Можно выкинуть на помойку все ранее написанные книги по экономике и управлению финансами… да и свежие тоже вместе с ними.

Гигантские капиталы реактивно надувают и лопают пузыри в различных секторах экономики. Финансовые рынки стали иррациональными и непредсказуемыми.

Вся эта вакханалия подпитывается локальными военными конфликтами.

Забудьте про спокойную «пенсию в 35 лет», молитесь, чтобы не потерять ВСЁ в ближайшие несколько лет.

ЦБ заявил о риске образования пузыря из-за ипотеки по низким ставкам

- 12 октября 2022, 13:57

- |

Подробнее – в материале «Ъ»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал