Процентные ставки

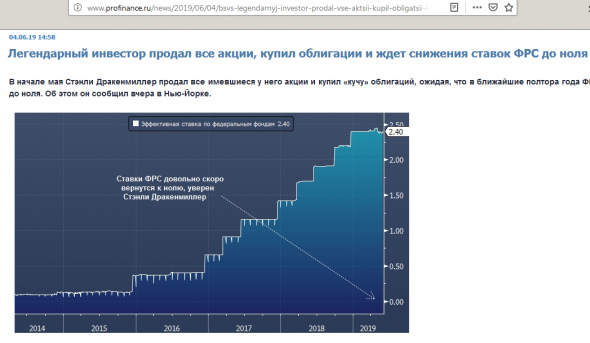

Легендарный инвестор продал все акции, купил облигации и ждет снижения ставок ФРС до ноля

- 18 июня 2019, 12:03

- |

- комментировать

- 338

- Комментарии ( 0 )

Бум рефинансирования? Заявки на ипотечные кредиты резко растут из-за падения ставок

- 12 июня 2019, 19:11

- |

Вызывая внезапный всплеск активности рефинансирования на 46,5% (который мы видели также в начале марта), а покупки выросли на 10,0% (после падения на предыдущей неделе).

Вызывая внезапный всплеск активности рефинансирования на 46,5% (который мы видели также в начале марта), а покупки выросли на 10,0% (после падения на предыдущей неделе).

( Читать дальше )

К чему ведут отрицательные ставки?

- 24 мая 2019, 11:45

- |

Чтобы понять, почему происходящее должно настораживать, стоит подумать о процентной ставке как о цене денег. Это то, что человек или бизнес должен заплатить, чтобы получить кредит для совершения потребительских покупок и осуществления инвестиций. Логика проста: когда стоимость денег высока, мы склонны приобретать эти деньги в меньшем объеме, а когда цена низка – в большем.

Таким образом, в условиях отрицательных процентных ставок заимствование денег не просто дешево, не просто бесплатно, а фактически приносит прибыль, а сберегать, напротив, стало невыгодно.

Получается, что в теории отрицательные процентные ставки должны создавать ситуацию, когда покупатели ведут бои за хороший продукт по приемлемой цене, как это бывает на распродажах в

( Читать дальше )

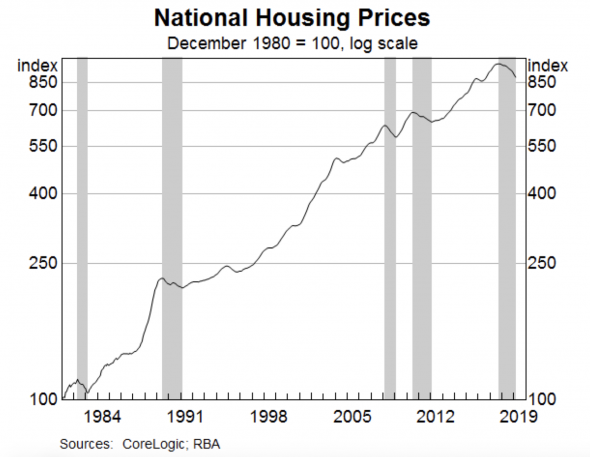

Что происходит с австралийским рынком жилья? Часть 1.

- 16 мая 2019, 14:25

- |

В число необходимых компонентов «универсальной формулы политики» Банка Австралии несомненно входят показатели рынка недвижимости. Неуклонный долгосрочный рост индекса цен на жилье подсказывает, что недвижимость должна занимать значительную долю богатства домохозяйств и должна иметь большое влияние на возможности и склонность к потреблению. В терминах экономического кризиса, можно говорить о высокой степени уязвимости домохозяйств к ценам на жилье, и сколь-нибудь серьезная дефляция цен на рынке должна порождать классическую интерпретацию о скором «ипотечном кризисе». И действительно, недавняя динамика цен предлагает поспекулировать на эту тему:

Национальные цены на жилье перешли в снижение в 2018 году и к началу 2019 года темпы спада усилились. В размере дефляции можно провести параллель с предыдущими спадами и, в частности, с 2008 годом, что должно вызывать беспокойство. Однако здесь возникает первый нюанс: так как цены номинальные полезно скорректировать их на темпы инфляции, чтобы провести корректные сравнения. Ниже приведена динамика CPI Австралии за исследуемый период:

( Читать дальше )

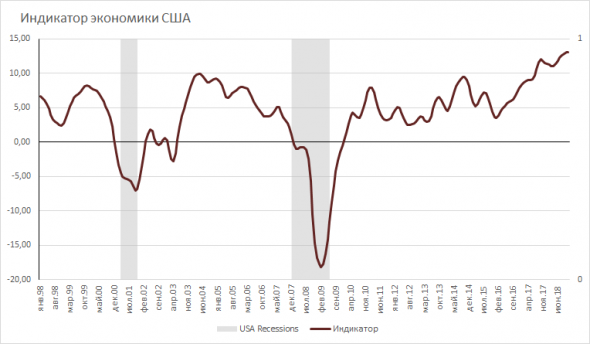

Экономика и рынки США в 2019 году

- 25 декабря 2018, 17:13

- |

2019 год. Часть 1. Долларовые процентные ставки и ликвидность

2019 год. Часть 2. Экономика еврозоны и политика ЕЦБ

В рамках формирования инвестиционной стратегии на 2019 год сегодня я рассмотрю экономику и рынки США в целом.

Экономика

Фундаментальные показатели, на основе которых я строил свой индикатор состояния экономики США, указывают на то, что страна находится в лучшем положении за последние 20 или более лет.

Высокие значения показателей по всей экономике дают ФРС возможность поднять ставку как можно выше и сократить баланс как можно быстрее, иначе, когда наступит следующая рецессия, у регулятора не будет запаса по снижению ставок.

Рынки

Сокращение баланса ФРС влияет на сокращение ликвидности в целом в мире, в том числе и в США, что приводит к повышенной волатильности рынков и резким скачкам котировок.

( Читать дальше )

Экономика еврозоны и политика ЕЦБ

- 23 декабря 2018, 15:06

- |

Данный материал является второй частью серии исследований, которые я сейчас провожу, чтобы сформировать стратегию на следующие полгода-год. Первая часть была посвящена долларовой монетарной политике.

Сегодня я хочу рассмотреть экономику еврозоны в целом, а также политику ЕЦБ.

Экономика Европы

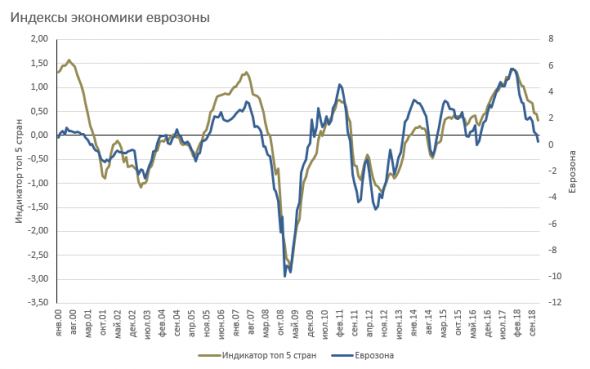

За 2018 год экономика еврозоны растеряла весь рост, которого удалось достигнуть с начала 2016 года. На графике ниже изображены, построенные мной, индикаторы экономики Европы: индикатор первых 5 стран, взвешанных по ВВП, и индикатор всей еврозоны.

По данным индикаторам можно видеть, что экономика близка к рецессии. Об этом говорит в том числе показатель ВВП, который после пересмотра составил 1,6% в 3-ем квартале против 2,5% в 1-ом и 2,1% во 2-ом кварталах.

Продолжится ли спад? Я думаю, что есть 2 варианта развития событий:

- Сильно просевшие цены на сырье и энергоносители в совокупности с сохранением относительной силы экономики США и запуском программы LTRO от ЕЦБ смогут в достаточной мере поддержать экономику еврозоны и остановить её падение.

- Под влиянием глобального монетарного ужесточения мировая экономика (за исключением Европы) замедлится сильнее, чем ожидается, что ударит по еврозоне, а продление квот ОПЕК+, которые вступают в силу в январе, временно поднимут цены на энергоносители и окончательно добьют экономику.

( Читать дальше )

Долларовые процентные ставки и ликвидность

- 20 декабря 2018, 19:00

- |

До конца 2018 года остаются считанные дни. Я дождался выхода всей необходимой информации, чтобы сложить взгляд на рынок на 2019 год или по крайней мере на первую половину года.

Данным материалом я открываю серию статей, где буду описывать результаты финансового анализа «сверху-вниз». Пройдусь от главных, глобальных факторов, таких как политика ФРС, экономика главных стран и т.д., до конкретных объектов инвестиций. И начну, конечно, с монетарной политики американского центрального банка — ФРС.

Заседание 19 декабря 2018

Мои ожидания полностью совпали с фактическим решением Федеральной резервной системы: ставку подняли на 0,25% и медианный прогноз предполагает не более 2 повышений по 0,25% в 2019 году.

Однако, несмотря на то, что более жесткая позиция банка, озвученная в сентябре, когда закладывалось 3 повышения по 0,25% в 2019 году, смягчилась, позитива на мировых рынках не прибавилось.

Я полагаю, что такое решение было принято с целью не допустить значительного восстановления рынков, т.к. в прежние годы ФРС затягивала с повышением ставки и в итоге рынки выходили из под контроля, что не оставляло банку другого выбора, кроме как повышать ставку резко и быстро, что в итоге приводило к краху финансовых рынков. Сейчас напротив, вполне вероятно, что осуществляется продуманный план по мягкой посадке экономики и рынков путем: 1) плавного процесса повышения ставки, максимально растянутого по времени; 2) соответствующей риторики, которая, опять же, плавно смягчается с «жесткой» до «умеренно жесткой», «нейтральной» и в конце концов до «мягкой». С этой точки зрения, Джером Пауэлл вполне может выйти в марте или июне и сказать: «мы решили сделать лишь одно (или ни одного) повышение вместо двух в этом году». С высокой вероятностью, к тому времени как экономика США, так и мировая, будут находиться в худшем состоянии, чем сейчас, поэтому такие слова не приведут к агрессивному росту стоимости активов. Тогда как подобная позиция регулятора на прошедшем заседании могла бы толкнуть американские индексы к историческим максимумам.

( Читать дальше )

Макроэкономика. Процентные ставки.

- 12 декабря 2018, 12:39

- |

Продолжаю знакомить всех любопытствующий с макроэкономическими показателями. В этом видео о ставках. Особо не нагружаю, а просто знакомлю.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал