Процентные ставки

Расхождение российских облигаций и облигаций США

- 11 ноября 2019, 19:00

- |

- комментировать

- 2.6К | ★3

- Комментарии ( 4 )

Могут ли финансовые власти США предотвратить медвежий рынок? (перевод с elliottwave com)

- 16 октября 2019, 20:19

- |

Elliott Wave International давно демонстрирует, что единственной «силой», достаточно большой, чтобы управлять тенденцией цен на фондовом рынке, является коллективная психология всех участников рынка.

Elliott Wave International давно демонстрирует, что единственной «силой», достаточно большой, чтобы управлять тенденцией цен на фондовом рынке, является коллективная психология всех участников рынка.Тем не менее, когда инвесторы «удивляются» рынкe, мы все еще слышим заявления о том, что на ценовые тренды влияют группы, варьирующиеся от Ротшильдов до Иллюминатов, Масонов и Гномов Цюриха.

Конечно, одна из важных персон — ФРС. Многие люди считают, что центральные банки господствуют над экономикой и финансовыми рынками. Другой группой была так называемая «Команда защиты от погружения».

Давайте вернемся к нашему финансовому прогнозу Elliott Wave за март 2007 года для уточнения:

Президентская рабочая группа по финансовым рынкам, также известная как «Группа защиты от погружения», заявила, что не требуется никаких нормативов [нового хедж-фонда], потому что «существующая система предотвращения обвала рынка и масштабных потерь инвесторов «работает хорошо».

В эту группу «группы защиты от погружения» входили главы SEC, Казначейства, Федерального резерва и Комиссии по торговле товарными фьючерсами — действительно элитная группа.

Тем не менее, примерно через семь месяцев, DJIA поставил максимум и начал падать на 54% до марта 2009 года.

Какое это имеет отношение к сегодняшнему дню?

Ну, 9 октября не менее, чем главный экономист крупного международного банка сказал (Marketwatch):

«Центральные банки всегда будут вступать с большим количеством QE и легких денег, чтобы ограничить любое расширение кредитных спредов и снижение на фондовом рынке».

Но аналитики EWI предостерегают от того, чтобы рассматривать центральные банки как «страховочную сеть» для инвесторов на фондовом рынке.

В 2019 году теоретик волн Эллиотта отметил:

[Существует] мнение, что президент запугал ФРС, требуя мягкой политики, так что акции могут только расти. Аргумент неверен по двум направлениям: «ФРС изменила свою политику» и «это имело бы значение, если бы она изменилась». Устанавливая собственные ставки, ФРС всегда просто следовала ставке казначейских векселей, установленной рынком, со средним лагом в пять месяцев… Даже если бы ФРС изменила свою политику процентных ставок, это не имело бы значения потому что это не может заставить людей занимать.

Кроме того, центральные банки не могут заставить инвесторов покупать акции, когда коллективная психология становится негативной.

Опять же, просто подумайте о 2007 году и о том, что команда защиты от погружения может предотвратить «обвал рынка». Просто произошло обратное.

Нет, финансовые власти не могут контролировать психологию инвесторов, которая разворачивается в повторяющихся и предсказуемых моделях, известных как волны Эллиотта.

перевод отсюда

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь

Шифф: Трамп и ФРС читают один и тот же сценарий

- 16 октября 2019, 17:13

- |

( Читать дальше )

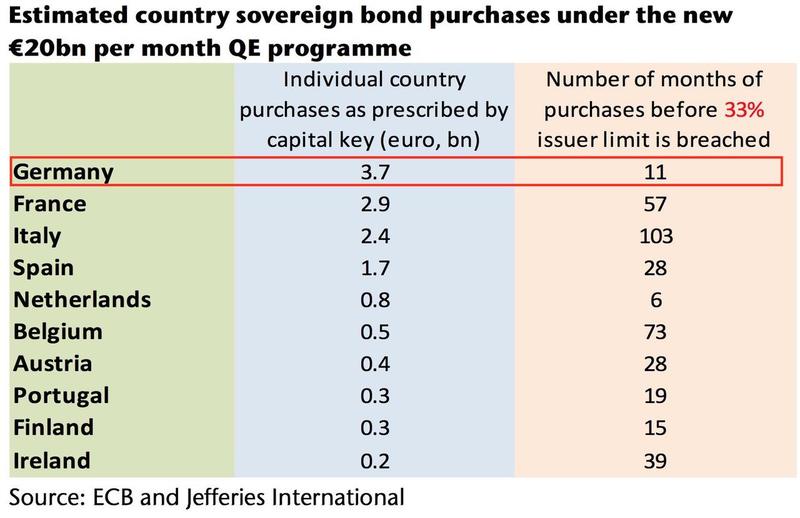

ЕЦБ имеет год покупок немецкого долга, прежде чем упрётся в лимит

- 15 октября 2019, 11:16

- |

Это заставит нового президента ЕЦБ Кристин Лагард, которая оставила свою нынешнюю организацию с проблемами из-за продолжающейся финансовой помощи Аргентины, где МВФ потратил рекордные 50+ миллиардов долларов, решить практически невозможную проблему, созданную ее предшественником (некоторые предположили, что бывшая глава МВФ, обвиняемая в уголовном преступлении, была выбрана специально для того, чтобы она могла быть «козлом отпущения»)

Это заставит нового президента ЕЦБ Кристин Лагард, которая оставила свою нынешнюю организацию с проблемами из-за продолжающейся финансовой помощи Аргентины, где МВФ потратил рекордные 50+ миллиардов долларов, решить практически невозможную проблему, созданную ее предшественником (некоторые предположили, что бывшая глава МВФ, обвиняемая в уголовном преступлении, была выбрана специально для того, чтобы она могла быть «козлом отпущения»)( Читать дальше )

Новое QE. Почему все так возмущены (удивлены)?

- 14 октября 2019, 19:14

- |

Начнём с того, что событие было ожидаемым, так же как и возобновление выкупа активов ЕЦБ. Уже писал (правда, про российский ЦБ, но тут правило общее для всех), что для удержания ставок на уровнях ниже рынка нужно раздувать денежное отношение, проще говоря, включить печатный станок. Учитывая, что в плане снижения ставки ФРС поскакала впереди паровоза (рынка), снижая ставку несколько быстрее, чем падала рыночная, ощущение избытка ликвидности летом сменилось дефицитом осенью, поэтому тут просто деваться было некуда, кроме как возобновлять QE. Единственно, несколько удивила скорость, с которой произошли эти события, но фактор времени часто преподносит сюрпризы.

( Читать дальше )

Шифф назвал ФРС кучей лжецов за отрицание QE Пауэллом

- 10 октября 2019, 13:32

- |

«Это не QE. Ни в коем случае это не QE.»

По словам Пауэлла, ФРС будет расширять свой баланс. Пауэлл сказал, что детали процесса будут объяснены в следующие дни, но это будет связано с покупкой казначейских обязательств.

Это звучит очень похоже на QE, как подчеркнул Питер Шифф в своем подкасте.

( Читать дальше )

Рынок РЕПО ФРС постепенно стабилизируется

- 08 октября 2019, 19:09

- |

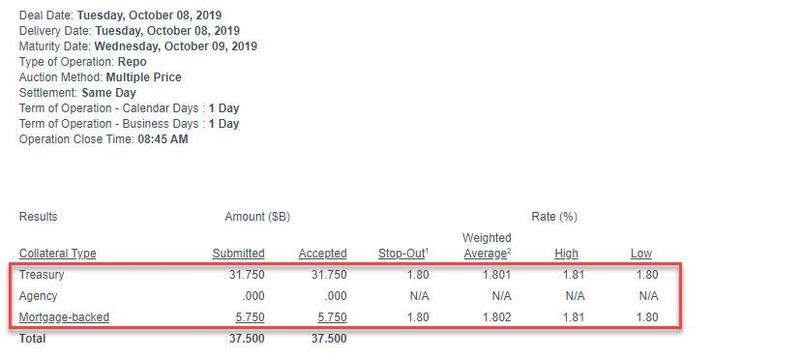

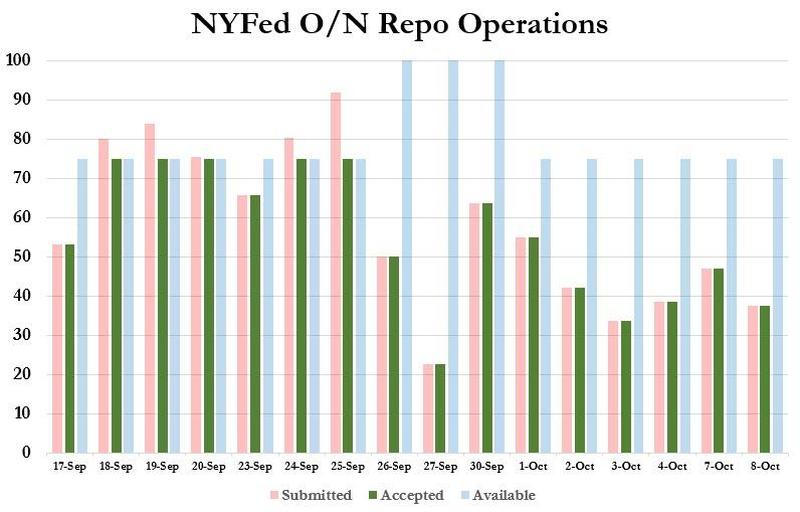

Спустя один день после того, как ФРС Нью-Йорка приняла $ 47,05 млрд. в ценных бумагах для своего последнего репо «овернайт», спрос на ликвидность немного снизился, при этом последняя операция репо на сумму 75 млрд. долл. США наблюдала спрос ровно на половину от максимума, или 37,5 млрд. долл. США, в основном в форме TSY ($ 31,75 млрд).

Похоже, что использование репо в одночасье стабилизировалось в диапазоне 30–45 млрд. долл., после конца квартала операции в среднем составляли около 40 млрд. долл. США.

Похоже, что использование репо в одночасье стабилизировалось в диапазоне 30–45 млрд. долл., после конца квартала операции в среднем составляли около 40 млрд. долл. США.

( Читать дальше )

Российский рынок облигаций обновил максимумы на фоне снижения инфляции, но есть и другие причины для роста

- 07 октября 2019, 22:11

- |

источник

Четыре недели Индекс RGBI, отражающий динамику цен Облигаций федерального займа и являющийся главным индикатором российского рынка облигаций, топтался на месте близ своих исторических максимумов. Сегодня максимумы оказались пробиты и у нас новый хай. Значение 146 выше предыдущего максимума 145,31 достигнутого в марте 2018 года.

( Читать дальше )

Австралии потребуется длительный период низких процентных ставок

- 06 октября 2019, 11:08

- |

Правление ЦБ Австралии приняло решение о дальнейшем снижении процентных ставок,чтобы поддержать рост занятости и доходов и обеспечить большую уверенность в том, что инфляция будет соответствовать среднесрочному целевому показателю. В экономике все еще есть резервные мощности, и более низкие процентные ставки помогут ими воспользоваться. Правление также приняло во внимание факторы, приводящие к тенденции к снижению процентных ставок во всем мире, и влияние этой тенденции на австралийскую экономику и результаты инфляции.

Разумно ожидать, что в Австралии потребуется длительный период низких процентных ставок для достижения полной занятости и достижения целевого показателя инфляции. Совет будет продолжать следить за развитием событий, в том числе на рынке труда, и готов дополнительно смягчить денежно-кредитную политику, если это необходимо для поддержки устойчивого роста экономики, полной занятости и достижения целевого показателя по инфляции с течением времени.

-----------------------------------

( Читать дальше )

Питер Шифф о фондовом рынке: вечеринка окончена

- 04 октября 2019, 00:41

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал