Презентация

Сделки в опционах за неделю #3 13 – 17 сентября 2021 г

- 21 сентября 2021, 21:32

- |

Реализованная П/У за эту неделю

$WDC 9/17/21 Продажа стренгла 52.5/75 +$37 (73%)

$AAPL 9/17/21 Покупка 145 пута +$34 (83%)

$IRNT 9/17/21 Продажа 40 колла +$88 (73%)

$IRNT 11/19/21 Продажа 80 колла +$85 (46%)

$CCJ 10/15/21 Продажа 37 колла +$28 (50%)

Итого: +$272

На этой неделе я начал набирать позиции на ноябрьскую экспирацию, октябрьскую буду постепенно закрывать. Давайте рассмотрим новые открытые сделки подробнее. Все открытые и закрытые позиции отражены в таблице.

Тикер: $ССJ

Дата открытия: 13 сентября 2021

Экспирация: 15 октября 2021

Страйк: 37

Стратегия: Продажа колла

Количество: 1 шт

Цена открытия: 0.56

Дата закрытия: 17 сентября 2021

( Читать дальше )

- комментировать

- 354

- Комментарии ( 0 )

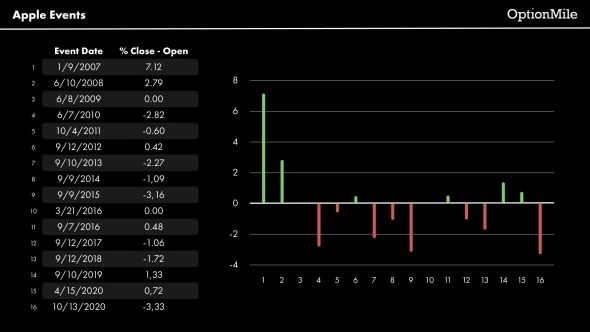

Как изменяется цена акций Apple в день презентации нового iPhone?

- 14 сентября 2021, 15:16

- |

Как изменяется цена акций Apple в день презентации нового iPhone?

Сегодня 14 сентября Apple презентует новый iPhone, поэтому я решил провести аналитику.

Всего было проведено 16 презентаций. По итогам 6 торговых сессий цена выросла, по итогам 8 торговых сессий – упала, и по итогам 2 торговых сессий – осталась на месте.

В среднем цена падает на 0.20% в день презентации. Если убрать из выборки самую первую презентацию, как аномальную, то среднее значение изменения цены в день презентации составит -0.69%.

Не стоит воспринимать данную информацию как призыв к действию. Давайте обсудим в комментариях, стоит ли сегодня шортить $AAPL?

Подписывайтесь на мой бесплатный телеграмм канал, где я публикую сделки по опционам на американские акции.

Apple назвала дату презентации новых iPhone

- 13 сентября 2021, 12:43

- |

14 сентября Apple проведет презентацию, так сообщается на ее сайте. Мероприятие начнется в 10:00 по времени Западного побережья США (20:00 мск). Презентация пройдет в онлайн-формате. Посмотреть ее можно будет на сайте Apple, на YouTube-канале компании и через приложение Apple TV.

Apple планирует представить четыре новых iPhone, сообщает Bloomberg. По данным агентства, у новых смартфонов будут такие же размеры экрана — 5,4, 6,1 и 6,7 дюйма, что и у прошлогодних iPhone 12, но устройства будут оснащены улучшенными камерами. Также в них появятся процессоры A15. Ранее агентство сообщало, что корпорация намерена добавить в будущие модели iPhone возможность отправлять сообщения и звонить в экстренных ситуациях через спутник в зонах без покрытия сотовых сетей.

( Читать дальше )

Газпром опубликовал презентацию (pdf eng) к отчету за 1 квартал 2021 года

- 28 мая 2021, 17:31

- |

https://www.gazprom.ru/f/posts/57/982072/gazprom-ifrs-3mnth2021-presentation.pdf

Таблицу с отчетностью эмитента можно посмотреть тут:

https://smart-lab.ru/q/GAZP/f/q/MSFO/

Презентация стратегии Интер РАО поддержит акции компании - Атон

- 28 сентября 2020, 11:39

- |

Компания представит свою стратегию до 2025, а также обозначит целевые задачи до 2030. Презентация пройдет в формате онлайн, зарегистрироваться для участия можно на сайте компании.

СМИ стали известны некоторые ключевые моменты стратегии ранее. Среди них — финансовые и операционные целевые показатели компании, а также стратегия M &A. Мы не ожидаем каких-либо обновлений в дивидендной политике. Презентация стратегии должна поддержать акции компании.Атон

Как я смотрел и слушал конфу Грефа (пост 350)

- 24 сентября 2020, 11:57

- |

Сначала я на первых секундах продал Сбер:

Слушая хреновую презенташку, я откупил назад 500 штук сбера:

( Читать дальше )

ООО «ПЮДМ» готовится к размещению облигаций

- 07 августа 2020, 10:39

- |

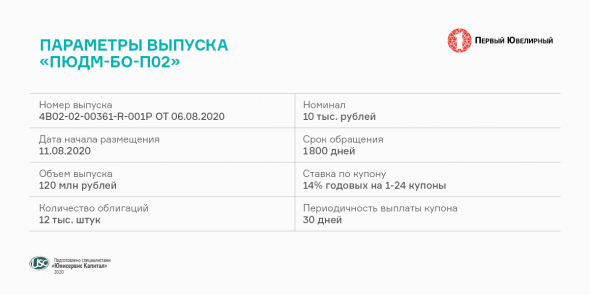

«Первый ювелирный — драгоценные металлы» зарегистрировал второй выпуск биржевых облигаций и анонсирует сбор уведомлений о планируемом участии инвесторов в размещении.

Выпуску присвоен номер 4B02-02-00361-R-001P. Номинал облигации — 10 тыс. рублей. Купон будет выплачиваться ежемесячно по ставке 14% годовых, установленной на 2 года обращения выпуска. Сумма выплат на одну облигацию составит 115,07 рубля за купонный период. Срок обращения — 5 лет. Цель финансирования — пополнение оборотного капитала для увеличения закупа лома ювелирных изделий у федеральных сетей ломбардов.

Размещение пройдет по открытой подписке, однако накануне торгов частным инвесторам предлагается принять участие в программе лояльности, зарегистрировавшись на площадке boomerang. Сбор уведомлений о покупке стартует сегодня, 7 августа в 12:00 по московскому времени, минимальный период сбора — 30 минут. Все инвесторы, подавшие предварительные уведомления в системе boomerang и купившие облигации на первичных торгах на сумму от 300 тысяч рублей (30 бумаг), получат после размещения бонус в размере 1% от суммы сделки. Уведомления менее этой суммы также принимаются, однако вознаграждение по ним начисляться не будет. Начало торгов ценными бумагами ООО «ПЮДМ» запланировано на 11.08.2020.

( Читать дальше )

АО «Новосибирскхлебопродукт» 6 августа начнет размещение облигаций

- 04 августа 2020, 12:07

- |

Выпуску биржевых облигаций присвоен номер 4B02-01-29423-N-001P от 03.08.2020. Ценные бумаги включены в Сектор Роста Московской биржи.

Сумма эмиссии составляет 70 млн рублей, номинал одной облигации — 10 000 рублей, срок обращения — 4 года. Ставка купона на первый год обращения зафиксирована на уровне 12,5% годовых, далее будет определяться по формуле: ставка ЦБ РФ + 7,5%, но не более 12% годовых. Предусмотрено 48 купонных периодов длительностью 30 дней. Привлеченные инвестиции АО «Новосибирскхлебопродукт» направит в оборотный капитал, что позволит увеличить закуп продукции и объем продаж.

Организатором размещения выступает ООО «Юнисервис Капитал», соорганизатором выпуска — АО «МСП Банк», андеррайтером — АО «Банк Акцепт». Размещение пройдет по открытой подписке. Торги облигациями начнутся в ближайший четверг.

АО «Новосибирскхлебопродукт» стал 34-м эмитентом, ценные бумаги которого Мосбиржа включила в Сектор Роста, и четвертым представителем аграрной отрасли в этом списке, наряду с Сибирским КХП, Агрофирмой «Рубеж» и «ФЭС-Агро».

( Читать дальше )

MaximaTelecom Критический анализ презентации

- 23 июня 2020, 15:56

- |

Краткий комментарий по поводу презентации для инвесторов от MaximaTelecom. https://yadi.sk/i/AWtv4JFu3xmNwA

Думал организация занимается только телекоммуникационными услугами. Приятно удивлён, но согласно презентации предлагаются инновационные решения. Правда не очень понятно степень участия, а именно уровень патентования данных разработок, является ли MaximaTelecom разработчиком программного и аппаратного обеспечения или только разрабатывает данные решения с помощью сторонних организаций. Но факт остаётся фактов идеи являются в достаточной мере прорывными.

Я не буду комментировать векторы стратегического развития и ключевые показатели, там всё красиво и хорошо. Рентабельность по EBITDA в 2017-2019 году 18-19% что позитивно.

Сама презентация сделана очень качественно. Предоставлены ролики на Youtube.

Универсальная мультисервисная платформа

( Читать дальше )

Отрывок из презентации нашего Start-Up

- 23 марта 2020, 23:14

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал