Портфель

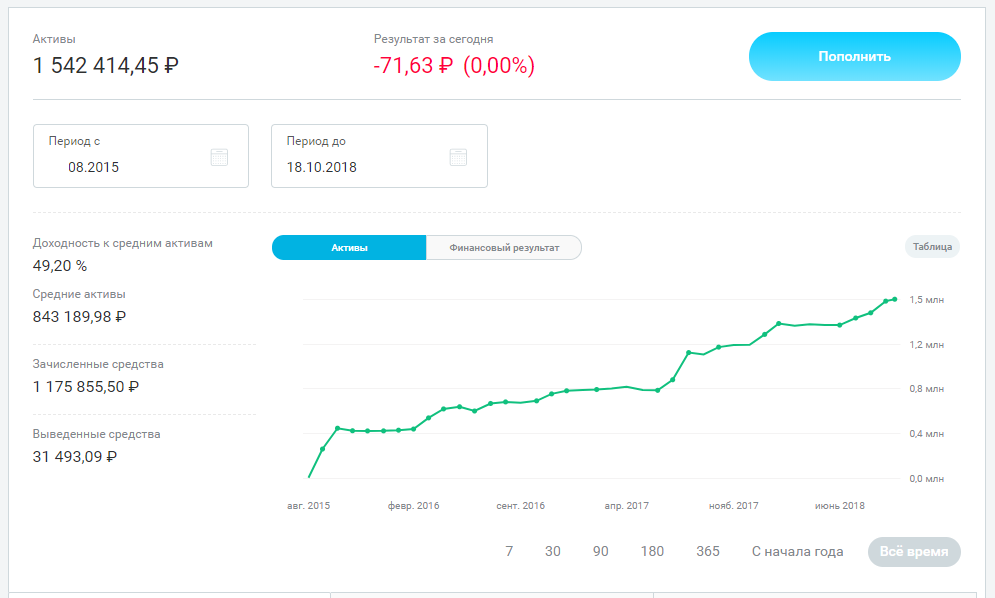

Результаты портфеля FinanceMarker за 3 года

- 20 ноября 2018, 10:17

- |

Решил начать публикации в раздел «Портфель» с обзора портфеля FinanceMarker за 3 последних года. Собственно, те кто за нами следит знает, что портфель FinanceMarker — это просто мой реальный портфель ценных бумаг на фондовом рынке, который я веду на основе стоимостного подхода, осуществляемого с помощью FinanceMarker.ru

Итоги инвестирования за 3 года.Не буду разводить много слов, поэтому сразу к делу, выводы будут потом.

( Читать дальше )

- комментировать

- 1.4К

- Комментарии ( 5 )

Мой модельный портфель получил автоматическую систему для подготовки комплексного отчёта

- 19 ноября 2018, 11:29

- |

Друзья, есть чем похвастаться.

Поскольку лень меня одолевает всё больше, и мне очень хочется высвободить всё больше времени для других дел, я иду по пути автоматизации и шагаю в цифровую экономику намного быстрее нашей власти/

Вы уже знакомы с моим инвестиционным бюллетенем, который делается на 95% в автоматическом режиме, а теперь я готов Вам представить обновлённую статистику по Модельному портфелю в таком же варианте.

Новый вариант, кроме самой статистики делает прогноз поведения модельного портфеля в будущее, на основании текущего его состояния. Большая часть информации визуализирована в виде графиков и диаграмм.

ab-trust.ru/matlab/portanalize/ipabtrust_modelport/20181115/analize_MODELPORT.html

Старый раздел сокращён до нормального восприятия, и на нём дана ссылка на данный комплексный отчёт. http://ab-trust.ru/info/modelnyjj_portfel/

Мой портфель, итог 46 недели 2018

- 19 ноября 2018, 11:25

- |

К концу недели моя ТС сформировала нижеследующий портфель акций:

Результат предыдущей недели можно посмотреть здесь:

smart-lab.ru/blog/504601.php

Принципы, на которых базируется торговая система, см.:

smart-lab.ru/blog/466810.php

График изменения стоимости портфеля с марта 2014 года есть в профиле.

Всем успехов в торгах.

Инвестиционный бюллетень. Теперь с разделом по ETF

- 15 ноября 2018, 12:23

- |

Друзья, опубликовал сегодня очередной Инвестиционный бюллетень портфельного инвестора.

В этот раз добавлен блок с инвестиционными фондами. В настоящий момент в нём приведена информация по трём ETF, «торгующимся» на Московская Биржа и номинированные в рублях РФ.

Оба этих параметры выбраны неслучайно.

1.Пока использованы только ETF, потому что законодательно инвестор хорошо защищён с точки зрения входа и выхода в такие фонды через биржевые торги в отличие от тех же ПИФов. При анализе последних пришлось бы учитывать факторы погашения паев через агентов или Управляющие компании с учётом различных скидок/надбавок, поскольку паи могут просто перестать торговаться на бирже, и я даже не говорю о их ликвидности. О нюансах оценки пифов недавно написал пост про фонд Еврооблигации по УК «Альфа-Капитал»(https://smart-lab.ru/blog/504977.php).

( Читать дальше )

нобелевская доброта

- 13 ноября 2018, 18:09

- |

Однажды мне надо было придумать алгоритм, который оптимизирует смешанный портфель, содержащий одновременно базовые активы и производные от них (фьючерсы и опционы). В этом месте споткнулся нобелевский лауреат Марковиц, в этом месте споткнулся нобелевский лауреат Шарп. Но Шарп опубликовал несколько статей про метод, который он назвал градиентным. И, поскольку у меня были схожие мысли в голове, я решил: а напишу-ка я напрямую старичине У.Шарпу, пусть поможет начинающему исследователю фондового рынка. Как сейчас помню, это был 2001 год, письмо начиналось словами «Дорогой Уильям!...». Через пару недель я получил ответ, через третьи руки, с собственной припиской нобелевского лауреата: «Дайте этому парню из России всё, что он попросит. Билл». Я потом неделю обливался горделивым потом и показывал письмо коллегам. Типо, «мои встречи с Пушкиным».

( Читать дальше )

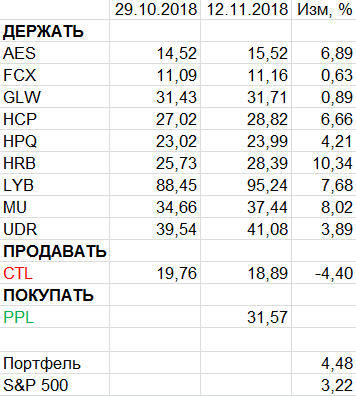

Пересмотр портфеля американских акций 12-11-2018

- 13 ноября 2018, 16:41

- |

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции. Доля каждой акции не должна превышать 5% от стоимости всех ваших активов.

( Читать дальше )

Мой портфель, итог 45 недели 2018

- 12 ноября 2018, 19:25

- |

К концу недели моя ТС сформировала нижеследующий портфель акций:

Результат предыдущей недели можно посмотреть здесь:

smart-lab.ru/blog/503285.php

Принципы, на которых базируется торговая система, см.:

smart-lab.ru/blog/466810.php

График изменения стоимости портфеля с марта 2014 года есть в профиле.

Всем успехов в торгах.

Астрологические Портфельные Инвестиции. Часть 2.

- 10 ноября 2018, 18:29

- |

А здесь знаменательное продолжение.

В частности, сырная закуска на чипсах (голубых фишках, по нашему).

После супового набора Стетхэма выглядит приглядно. ;)

Итак, я рассказывал, что обилие праздничного стола на американском рынке — зашкаливает все пределы. Тут тебе и фаст фуд — типа «мексиканский тушкан» (мексиканский Гриль Инк.), и золотые прииски, а кому надо акции на персональные тюрьмы. До фига всего нужного, и бесполезного. Глаза и деньги разбегаются.

Однако наша задача скоординировать усилия на том, что понимаешь.

Слава Богу, этого немного.

Остановимся на чипсах.

Чтобы собрать ликвидный ПОРТФЕЛЬ, далеко ходить не надо. Чисто для примера предположим такой набор.

FB (фейсбук) = социальные сети

MU (Микрон) = полупроводники, в основном память + его родственник INTC

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал