Портфель инвестора

Есть ли шанс роста инвестиционного портфеля на российском рынке с плечом

- 01 октября 2025, 16:00

- |

По моим предположениям, сейчас очень привлекательные цены на российские активы для долгосрочных инвестиций. Притом я очень жду завтрашнего выступления нашего президента на Волдае и 26-28 октября саммит в Куала-Лумпуре, в котором примут участие Трамп, Путин, Си, где будут скорее всего обсуждаться вопросы конфликта. На мой взгляд за этот месяц должно хоть что-то позитивного прозвучать. Позитивных новостей мы не слышали уже со времён встречи на Аляске. Если честно, уже хочется увидеть наш индекс хотя бы на 3000 пунктов. На данный момент индекс выглядит так… очень плохо… а может и наоборот хорошо....

( Читать дальше )

- комментировать

- 4.6К | ★1

- Комментарии ( 17 )

Спрос на золото в США вырос на 110%. В чём причина?

- 01 октября 2025, 12:19

- |

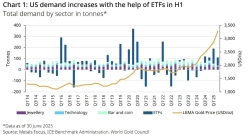

По данным Мирового совета по золоту (WGC), во втором квартале 2025 года спрос на золото в США вырос на 110% по сравнению с предыдущим годом, но снизился на 34% к прошлому кварталу. Хотя эти данные охватывают только рынок Соединённых Штатов, ситуация на нём сильно влияет на мировой спрос и поэтому важна для каждого инвестора, интересующегося золотом.

Квартальное снижение вызвано сокращением потребительского спроса на золото из-за удорожания металла за последние несколько лет. Он, согласно августовскому обзору WGC, во втором квартале 2025 года упал на 24% по сравнению с аналогичным периодом прошлого года. Наибольшее падение произошло в сегменте золотых монет и слитков, где квартальный спрос составил всего 9 тонн (-53% г/г), став самым низким с конца 2019 года.Хотя за этот же период стоимость золота увеличилась почти на 40%, США стали одним из немногих рынков, где продажи этого сегмента снизились также и в долларовом выражении.

( Читать дальше )

Что ждать от золота до конца года? Взгляд аналитиков Альфа-Банка

- 01 октября 2025, 12:05

- |

Продолжаем держать руку на пульсе мирового рынка золота и сегодня рассмотрим мнение аналитического центра Альфа-Банка. В нём эксперты анализируют и перспективы драгоценного металла до конца 2025 года.

С 2000 года цена на золото увеличилась на 1066% что соответствует среднегодовому росту в 10,5%. С начала 2025 года и по конец июля металл уже вырос на 25%. Если же текущая положительная динамика на рынке сохранится, итоговая доходность за 2025 год может составить около 30%, что сделает 2025 год лучшим для золота за последние 15 лет. Одним из ключевых драйвером роста цены на золото в 2024-2025 годах остаётся рекордный спрос со стороны центральных банков. Мировые регуляторы активно наращивают золотые запасы, стремясь защитить свои резервы от ослабления доллара США, санкционных и политических рисков. По данным Альфа-Банка, в мае 2025 года мировые ЦБ нарастили свои золотые запасы на 20 тонн. Это ниже среднемесячного прироста за последние 12 месяцев (27 тонн), но заметно больше покупок в апреле, в который было закуплено 12 тонн металла, и поэтому говорит об активизации спроса.

( Читать дальше )

📊 Дополнение к посту о ребалансировке

- 01 октября 2025, 10:54

- |

📊 Дополнение к посту о ребалансировке

В прошлый раз портфель получился слишком гладкий, без явных провалов. Теперь я решил составить более жизненный вариант рядового инвестора (левая часть картинки)

Всё также, эксперимент с вложением 1 млн ₽ в сентябре 2015 года и смотрим влияние ребалансировки.

Теперь у нас в портфеле:

😀3 сильные компании на этом отрезке:

🏦Сбер, ⛽️Лукойл и ⛏Полюс

👌5 середнячков:

🔌Интер РАО, 📱МТС, 💿НЛМК, 🔋Новатэк и ✈️Аэрофлот

⚓️2 убыточных якоря:

🍏Магнит, купленный на хаях и 🏦ВТБ, который ещё не разочаровал инвесторов бесконечными допками.

Какой результат мы получаем за 10 лет:

❌Без ребалансировки: 1 млн ₽ превратился в ~4 млн ₽

🔵С ежегодной ребалансировкой мы теряем 300 тысяч, а финальная стоимость портфеля ~3,7 млн ₽ + мы платим налог с прибыли от проданных бумаг, который сервис не учитывает.

При ребалансировке прибыль из ракетных компаний постоянно перетекала в компании, которые за 10 лет давали меньшую доходность или ещё хуже, постоянно падали, как 🍏Магнит и 🏦ВТБ. Плюс налоги при продаже тоже съедают часть доходности, которую сервис я так понял не учитывает.

( Читать дальше )

💼 Итоги 51 месяца инвестиций. Портфель 7,848 млн рублей. Отрицательная прибыль за сентябрь 245 тысяч

- 01 октября 2025, 09:09

- |

1 октября, значит пора мчать на октоберфест и подводить итоги сентября. Ежемесячно я пишу отчёт о том, что произошло с моими инвестициями. Напоминаю: старт был в июле 2021. Погнали!

Очень важное объявление: подписывайтесь на мой телеграм-канал. В нём уже 19 тысяч подписчиков, а будет ещё больше!

💼 Инвестиции

Было на 1 сентября 7 894 287 ₽

- Депозит: 1 252 135 ₽

- Биржевой: 6 642 152 ₽

🐦 Читал твиты трампа и обнаружил в них промокод на 200 000 рублей. Всю эту сумму я решил проинвестировать. Также реинвестировал купоны и дивиденды. Покупал только хорошее, ничего плохого не покупал. Большой упор в этот раз был сделан на ЗПИФы.

Облигации: ОФЗ 26230, Атомэнергопром 1Р8, АФК Система 2Р4, Селектел 1Р6, Новые технологии 1Р8

Акции: Татнефть-ап, Магнит, ФосАгро, Яндекс, Северсталь, Совкомбанк, Сбер, Белуга

Фонды: РД ПРО, Парус-НОРД, Парус-СБЛ, САБ 3, СКН, Парус-Красноярск, Парус-Триумф

Подробнее про покупки, чего сколько: тут (часть 1) и тут (часть 2).

( Читать дальше )

Создание пассивного дохода: какие акции и облигации покупал? Итоги инвестирования в сентябре

- 01 октября 2025, 06:57

- |

Закончился еще один месяц на пути к цели. Пора подвести его итоги, посмотреть какие публикации вышли на канале и что интересного произошло за месяц. Цель — получение максимального дохода с дивидендов и купонов на горизонте 10 лет. Прошло 2 года 9 месяцев с начала эксперимента.

Покупки/продажи акций и облигаций

В сентябре покупал акции Сбербанка, Россети Ленэнерго-ап, Транснефти, Новабев, Лукойла, а также облигации РусГидро 2Р1, РЖД 1Р-44R, Селектел 1P6R, ЛСР 1Р08 и фонд на золото GOLD. Продал облигации АБЗ-1 2Р01 и акции Астры.

На сколько изменились индексы и активы?

1. Индекс Мосбиржи в сентябре снизился с 2899 до 2684 пунктов (-7%). ЦБ снизил ключевую ставку до 17%, а рынок ожидал большего. Госбюджет на ближайшие 3 года ожидается дефицитный, компании не радуют цифрами в отчетах, НДС еще повысят. Плюс геополитический фактор. В общим полный набор факторов против акций.

( Читать дальше )

Мой дивидендный портфель, который легко переживëт кризис. (30.09.2025)

- 01 октября 2025, 06:17

- |

(Краткий обзор состояния портфеля. Актуально на 30.09.2025г.)

Стоимость: 1 506 К (в начале года 1361К + 189К (пополнение).

Акции, облигации, резерв: 75.6%/24.4%

💼 Прибыль -3.3% без учëта дивидендов (Индекс -8.22%); 😢

Тенденция: Рынок корректируется. Оптимизма на горизонте не видно, «слабые руки» начинаются сбрасывать акции.

😀 Перекроил портфель согласно взгляда на медленное снижение ключевой ставки и сложностей в экономике.

Подробнее объяснял в видео, которое недавно здесь вышло. 👍

Я «перекраивал» портфель в предыдущее две недели, а в эти две недели я просто доделал задуманное.

❗ Лишние телодвижения на рынке обычно плохо сказываются на портфеле, но иногда это жизненная необходимость.

💼Изменения:

📌 Транснефть 💿 17.99% -> 20.63%;

Доля для меня слишком большая, но сейчас сложно найти компании, которые не снижают чистую прибыль.

Транснефть это скучная бумага с нормально прогнозируемыми дивидендами — островок стабильности.

📌 Роснефть💿 2.23% -> 0%;

( Читать дальше )

Итоги сентября 2025

- 01 октября 2025, 01:44

- |

Отгадайте загадку. Слово из шести букв, вторая буква «И». Означает полный провал, крушение всех надежд.

Итоги сентября.

Депо: -1,84%

Для сравнения — LQDT: +1,37%, SBMX (индексный фонд): -7,19%, USDRUB (FOREX): +2,82%.

Из портфеля ушли и пока не вернулись дивиденды Хедхантера, но они слабо повлияют на результат.

С начала года — депо: +19,97%

LQDT: +15,5%, SBMX (индексный фонд): -1,47%, USDRUB (FOREX): -27,10%.

Первый убыточный месяц с прошлого октября. Новый рекорд не поставлен, одиннадцатый подряд зелёный месяц не случился.

Сентябрь как-то неожиданно и без особых новостей стал месяцем кровавой резни для многих депозитов на российском рынке. А что случилось? Да ничего не случилось. Просто рухнули надежды и провалились планы. Планы по скорому снижению ставки. Надежды на скорый мир. Надежды на что-нибудь хорошее...

Результат с начала года выглядит неплохо на фоне индексного фонда или валюты — и всё ещё опережает ликвидность. Но ещё один такой месяц — и вся моя суета утратит смысл — доходность сравняется с депозитом. Не хотелось бы…

( Читать дальше )

Сентябрь - Месяц качелей и коррекции — итоги месяца по инвестированию - 17й месяц (Сентябрь 2025)

- 30 сентября 2025, 22:18

- |

Всем привет!

Сентябрь — Месяц качелейНачался месяц относительно позитивно, но потом пошло что-то не так…Все ждали позитива по ставке и минимум -2%, особо позитивные даже больше. Но ЦБ всех обломал и дал всего -1%, а потом озвучил варианты - 0 или -1%, что еще усугубило настроение на рынке.Далее были качели по «трамполитике» и рынок хорошо так колбасилоMOEX в итоге колбасит весь месяц — с 2900 падали вплоть до 2675 — наверное, волатильность шикарная для спекулянтов, но это не точно!

Отдельно стоит упоминания история с структурами ВТБ — Облигация ВТБ С-1-519. Хотя название утверждает, что это облигация).Если коротко, то квал инвестор решил припарковать 21 лям до погашений, вот только по итогу потерял 14.3 млн, т.к. это оказались структурки из 5 бумаг. К сожалению, для этого квала там был Самолет, который сложился в 3 раза, а по условиям погашения на 100% только если все бумаги выше или равны 85%

( Читать дальше )

💰 Мой портфель акций на 30 сентября 2025 года. Прибыль +640 000 ₽ за все время

- 30 сентября 2025, 21:26

- |

Продолжаю делиться с вами результатами своего инвестирования. Формирую портфель через дивидендные акции и облигации в нашем любимом казино. Позади 4 года. Сегодня смотрим актуальный состав портфеля акций, погнали!

💼 Мой портфель

До недавнего времени был в акциях на 100%. Портфель претерпел небольшие изменения, выделил 10% под облигации для создания постоянного денежного потока, золоту выделено 5%, как защитному активу, таким образом распределение активов будет выглядеть следующим образом:

● Акции: 85%

● Облигации: 10%

● Золото: 5%

Вот тут показывал пример модельного портфеля, примерно, с таким же соотношением классов активов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал