Портфель инвестора

Итоги экспериментального портфеля: за 9 месяцев — 80%

- 01 ноября 2023, 21:33

- |

Прежде чем совать в новую идею свои деньги, я пробую торговать виртуально. Записываю все в экселе. Составляю графики, таблицы расчеты. Один из экспериментов я назвал «Сильные акции».

Суть эксперимента в том, что я собираю в портфеле ровно 5 акций, которые светятся в инфополе под грифом «перспективные», и слежу, как меняется размер портфеля.

Другие особенности:

- минимальный кэш

- замена бумаги, как только она перестала казаться сильной

- сравниваю со своим реальным портфелем и индексом

Портфель сразу вырвался в лидеры и сейчас его доход составляет 81%, начиная с 27 января.

На графике показан рост дохода в процентах. Индекс Мосбиржи за это время вырос на 47%, а мой реальный портфель на 60%.

Сейчас в потфеле акции в равных пропорциях:

- Новатэк

- Сбербанк

- Татнефть

- Yandex

- Мечел

В таблице ниже все закрытые сделки по портфелю. Учтена комиссия брокера и биржи (0,0009% за сделку)

| Акция | Покупка | Продажа | Прибыль, % | Дата покупки | Дата продажи |

| iИСКЧ |

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Результаты портфеля: октябрь 2023 (31 месяц инвестирования)

- 01 ноября 2023, 20:29

- |

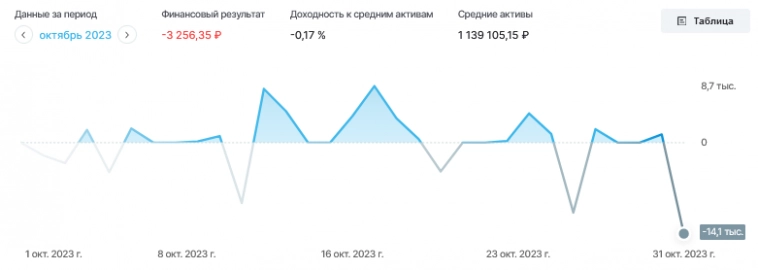

Размер счета на 31.10.2023 составляет 1 247 380 рублей. С 30.09.2023 счет увеличился с 1 131 979 на 115 401. В конце октября было пополнение на 120 000. Доходность счета (за вычетом пополнений) составила -0,41%. За это время индекс Мосбиржи полной доходности (MCFTRR) вырос на 2,53%.

За 10 месяцев 2023 года доходность (за вычетом пополнений) составила 56,5%. MCFTRR за это время вырос на 55,35%.

Стоимость портфеля увеличивается как за счет пополнений (67,6% от текущей стоимости портфеля), так и за счет роста курсовой стоимости финансовых инструментов и полученных дивидендов/купонов (32.4% от текущей стоимости портфеля).

( Читать дальше )

ПОРТФЕЛЬ. ЗАКУПКА.

- 01 ноября 2023, 18:16

- |

Рынок немного приободрился 🟢 после вчерашнего, нефть дала импульс для откупа обратно. Но в целом опять же, хождение туда-сюда.

Перейдем сразу к покупкам:

🔠Позитив – 2шт. Решил немного побыстрее начинать набирать долю, а то по одной штуке если покупать, то набор доли затянется на очень и очень долго. Примерно на несколько месяцев. Поэтому чуть буду действовать поактивнее.

🔠Роснефть – 2шт. В последнее время очень часто высказывался про Лукойл, но не только у него будут отличные дивиденды. У Роснефти жду 30 руб. за 1-е полугодие и для Роснефти это вполне солидно. Поэтому неплохо было бы держать долю наравне с Лукойлом.

Из дешевого сейчас – Газпром, Норникель, Сегежа и все ещё Алроса.🔠

Газпром стоит сейчас как его доля в Газпром нефти, недооценка налицо, рано или поздно это будет исправлено.

Норникель стоит все ещё дешево из-за цен на металл. Тут все циклично, цены на металл восстановятся и произойдет переоценка наверх. С Алросой аналогично.

А вот с Сегежей тут не только проблема в низких ценах на продукцию, но и в высокой ставке. Ставка на данный момент будет сильно давить на долг компании, поэтому если и планируете покупать, то стоит учитывать тот факт, что в ближайшее время развязки уж точно не будет. Тем не менее, Сегежу я продолжаю держать в своем портфеле и при необходимости буду докупать.

( Читать дальше )

Динамика портфеля📊

- 01 ноября 2023, 18:03

- |

Итак, октябрь позади. Пришло время подводить итоги за месяц 🤓

В течение месяца я покупал: ММК – 20 шт., Алроса – 80 шт., Позитив – 3 шт., Яндекс – 2шт., Ростелеком ап – 10 шт., Россети Ленэнерго ап – 10 шт., ОФЗ 26227 – 12шт., ОФЗ 26223 – 8шт.,

В течение месяца я продавал: Русал – 70 шт. Также погасились ОФЗ 25084 – 20шт.

Доля ОФЗ и Кэша на данный момент составляет 10% и 7%. Доля ОФЗ продолжает падать, так как облигации я пока ещё не начинал набирать, но скоро начну это исправлять. 👌

Начиная с прошлого месяца я начал по другому вкладывать свои средства. Теперь сумма с привычных мне 20.000 руб. значительно выросла. Постоянной суммы теперь нет, просто беру фиксированный процент от заработка за месяц.

Заработано за все время инвестирования 155.000 руб.🤑 Годовая доходность составляет 35,36%. В то время как доходность за все время составляет 50.18%.

За октябрь портфель вырос не только за счет пополнений, но и за счет активного роста стоимости акций. Рынок в этом месяце растущий, но портфель показал опережающую динамику по сравнению с индексом МосБиржи, что весьма впечатляет. Хотя в портфеле почти 20% это ОФЗ и Кэш.

( Читать дальше )

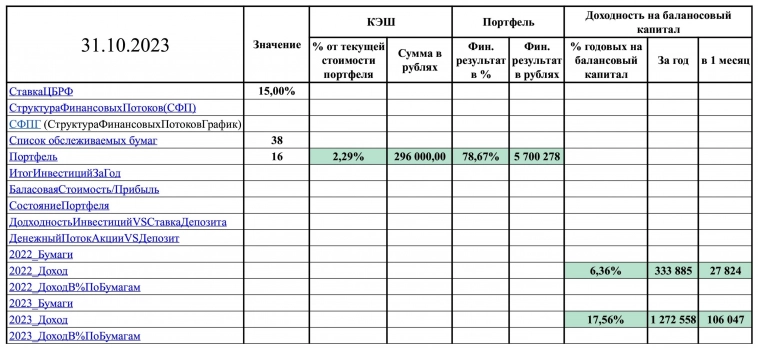

Состояние портфеля на 30 октября 2023г. Для отслеживания динамики портфеля. +78,67% (+5,64% к предыдущему месяцу)

- 01 ноября 2023, 14:24

- |

Получено дивидендов с начала года — 812110,0 р.

Доход от фиксации курсовой разницы по бумагам АО «Северсталь» — 339705,0 р.

Доход от депозита и Кэшбэка, и прочее — 58075,0 р.

Итоги октября

- 01 ноября 2023, 13:05

- |

Итоги октября 🏁:

Подведем итоги месяца📊

Если кратко: IPO Astra, Ставка ЦБ — 15%, пополнение брокерского счета, покупка TON, покупка USD, доход от jetlend, конфликт Израиля и Палестины

В ноябре планирую сократить долю в акциях, переложить их на время в облигации/ фонды ликвидности/ депозит.

В этом году одним из драйверов роста рынка была девальвация рубля, но сейчас курс доллара охладили и думаю в ближайшие 3-4 месяца не дадут уйти выше 100, а так нефть пока не взлетела в цене выше 100$ за баррель из-за ситуации на Ближнем Востоке, сво не кончилось, основной дивидендный сезон начнется уже в следующем году по результатам 2 полугодия и результатов 2023 года, высокая ставка ЦБ. Поэтому каких-то драйверов пока не видно, но зато появятся наверное в феврале-марте следующего года:

1. Возможное начало/ намеки на снижение ставки

2. Продолжение девальвации рубля

3. Возможно окончание/ заморозка СВО, мирные переговоры

4. Дивидендный сезон (особенно дивы Сбера и крупных нефтяников — результаты с таким курсом и ценой на нефть должны быть хорошие)

( Читать дальше )

Итоги октября 2023

- 01 ноября 2023, 10:18

- |

Рынки прилегли на бочок. Американский уже два года пилит депозиты хомяков нелогичными взлётами/падениями и оставаясь на высоких уровнях, несмотря на ставки и ожидания рецессии. Теперь и российский прилёг на бочок. Ноябрь начинаем примерно там же, где начинали август. Смелость и решительность хомяков не сломили ни страхи мобилизации, ни попытка военного переворота. Теперь рынок берёт их измором, когда в фондах денежного рынка каждый день капает уже пятнадцатая доходность, а за плечи приходится платить больше 20% годовых.

Итоги октября.

Депо: -2,71% (Для сравнения MCFTRR: +2,56%. SP500 в рублях: -6,66%. USDRUB: -6,50%).

С начала года: +32,81%.

Октябрь стал худшим (пока) месяцем в 2023 году. До этого единственным месяцем с небольшим убытком (-0,5%) был май. Главную роль сыграла валютная переоценка — раньше тащила портфель вверх, теперь тащит вниз. Также откатили многие американские бумаги.

Структура портфеля на первое ноября.

Российские акции: 10%

Американские акции: 23%

Валюта (USD+CNY): 5%

( Читать дальше )

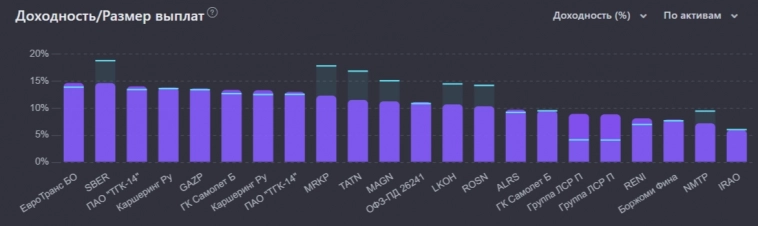

Дивиденды/купоны полученные за октябрь. Денежный поток наполняет мой портфель

- 01 ноября 2023, 09:28

- |

🍃 Хорошо сбалансированный портфель при любых экономических обстоятельствах будет генерировать вам денежный поток ежемесячно. Помимо дивидендных выплат (скептики любят тыкать отменной дивидендов у некоторых компаний) есть ещё купоны (в некоторых выпусках они выплачиваются ежемесячно), рента от REITов (инвестиционный траст недвижимости, порог входа чувствительный, но всё же) и процент по накопительным счетам, который также выплачивается ежемесячно. По сути каждый месяц можно реинвестировать свой доход от финансовых инструментов, а это очень сладкий момент в жизни инвестора. Поэтому в очередной раз не понимаю, когда идут возгласы из толпы, что всё пропало и дивиденды закончились, необходимо хоть немного заниматься наполнением своего портфеля, привести его в надлежащий вид, тогда денежный поток не покинет вас на каком-либо промежутке времени. У меня ещё вначале лета состоялось интервью с представителями БКС, и там мы поговорили о закончившемся дивидендном сезоне/перспективах нашего рынка, как итог я выразил мнение, что ничего не окончено и в сложившейся ситуации главное — обойтись без паники (рекомендую к прочтению, моё мнение по ключевой ставке, ОФЗ и эмитентам тогда, точно описывает сегодняшний период фондового рынка).

( Читать дальше )

Итоги октябрь 2023

- 01 ноября 2023, 08:45

- |

Здравствуйте уважаемые коллеги, инвесторы и друзья! Вот и подошло время подвести итоги моих похождений на фондовом рынке в октябре. А также подбить итог работы за 10 месяцев 2023 года. Сразу хочу заметить, сентябрь был довольно непростым и за весь период инвестирования в 2023 году показал отрицательный результат. Чем не может похвастаться октябрь. Какой бы сложный он не был, но результат есть. И если бы я подводил итог вчера, результат был бы на 200 тыс больше. Вчера, на вечерней сессии, на фоне падения цен на нефть, рынок ушёл вниз. Вообще последние пять сессий, в связи с обострением на Ближнем Востоке рынок падает. И на некоторые активы цены уже довольно привлекательные.

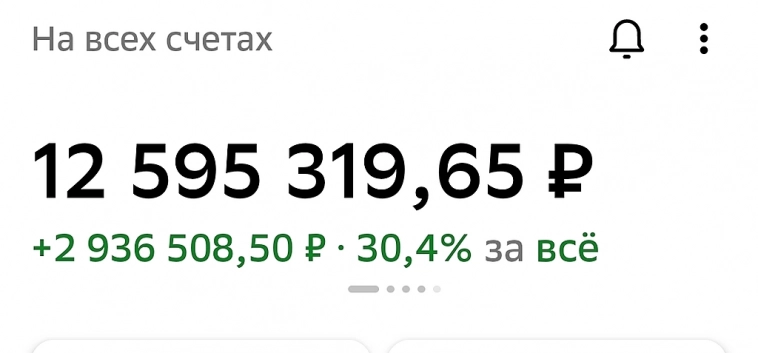

В октябре портфель впервые преодолел отметку в 13 млн рублей. Но радость была не долгой и постепенно произошло сползание. По итогам сентября мы получаем вот такую цифру

Взято из личного кабинета с целью иллюстрации

Имея эти цифры, легко можем посчитать доход за октябрь

( Читать дальше )

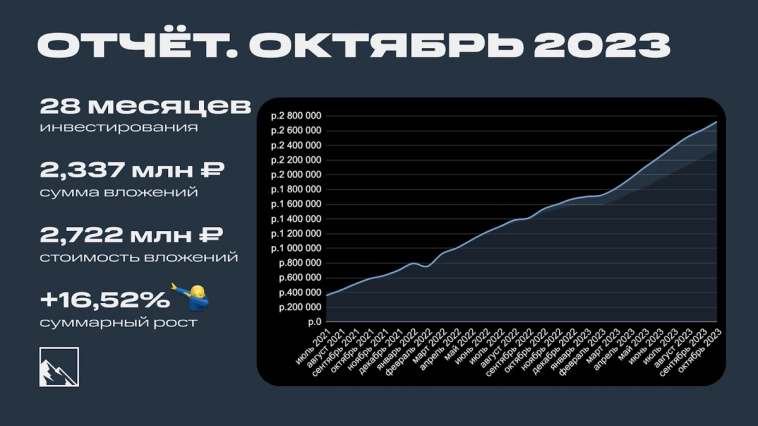

Итоги 28 месяцев инвестиций. 2,722 млн рублей

- 01 ноября 2023, 07:41

- |

1 ноября, значит пора доставать зимний пуховик и подводить итоги октября! Ежемесячно я пишу отчет о том, что произошло по финансам и другим моментам. Напоминаю: я начал копить на квартиру в Сочи в июле 2021. 28 месяцев позади. Погнали!

Инвестиции

Было на 1 сентября 2 613 336 ₽:

- Депозит: 1 002 901 ₽

- Биржевой: 1 610 435 ₽

Открывал зонт по причине дождливой погоды, и из него на меня посыпались забытые в нём 103 000 рублей. Естественно, все деньги решил проинвестировать, они пошли на брокерские счета.

Основной покупкой стал выпуск замещающих облигаций Газпром Капитал ЗО31-1-Д. Про него я как раз подробно писал, меня он устраивает и сроком, и доходностью в долларах. Часть денег пошли на покупку HKD под дальнейшие покупки китайских дивидендных акций из финансового и нефтегазового секторов.

Само собой, покупал облигации и акции, а также фонды.

Облигации: Джи-Групп, Роделен, Элемент Лизинг на размещениях, немного УК Орг и Плаза — в них риски повышенные.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал