Портфель инвестора

Еженедельное инвестирование в дивидендные акции #114

- 12 ноября 2023, 21:07

- |

Продолжается мое еженедельное инвестирование в дивидендные акции российских компаний. Как говорится, быстрее всего – медленно, но регулярно. Покупки каждую неделю помогают мне абстрагироваться от новостного и информационного шума, что позволяет постепенно набирать позиции в свой долгосрочный портфель. Также это очень сильно дисциплинирует! В общем, одни только плюсы)

К покупкам

В портфель отправились две компании. Роснефть и Новатэк.

Новатэк сейчас, со своими монструозными проектами, смотрится гораздо привлекательнее Газпрома (его только ленивый не списывает, хотя, какой уже год). Ждем запуска первой линии Арктик СПГ-2.

Про Роснефть писал тут. Добавить вроде бы и нечего, только если новость о том, что 10 ноября прошло заседание СД и уже завтра в понедельник объявят дивиденды за 9 месяцев 2023 года. Даю свой личный шутеечный прогноз 40 рублей на одну акцию.

ТОП-5 портфеля

Сбербанк-п (22,84%)

Лукойл (14,62%)

Роснефть (12,37%)

Новатэк (11,98%)

Газпром нефть (8,13%)

Подписывайтесь на мой телеграм-канал про дивиденды, инвестиции и финансы.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Отчета по долгосрочному портфелю на 12.11.2023 (Стоимость портфеля: 3 246 468 рублей)

- 12 ноября 2023, 14:12

- |

Отчета по долгосрочному портфелю на 12.11.2023

Россия:

1. $YNDX средняя 2500 руб. | рыночная 2580 руб.

2. $CIAN средняя 371 руб. | рыночная 686 руб.

3. $SPBE средняя 125 руб. | рыночная 107 руб.

4. $SBERP средняя 205 руб. | рыночная 280 руб.

5. $NLMK средняя 150 руб. | рыночная 195 руб.

6. $MVID средняя 222 руб. | рыночная 194 руб.

7. $VKCO средняя 761 руб. | рыночная 591 руб.

8. $FIVE средняя 1315 руб. | рыночная 2301 руб.

9. $TCSG средняя 3211 руб. | рыночная 3481 руб.

10. $OZON средняя 1684 руб. | рыночная 2659 руб.

К сожалению, по некоторым бумагам средняя цена указана неверно из-за продажи позиции у одного брокера, и последующая покупка этих же позиций в тинькофф происходила уже по новой цене, таким образом, я просто перенес бумаги. Восстановится ли когда-нибудь $SPBE, как думаете?

Америка:

1. $RIOT средняя 4$ | рыночная 10$

2. $PYPL средняя 60$ | рыночная 54$

3. $MSTR средняя 197$ | рыночная 508$

4. $MU средняя 55$ | рыночная 75$

5. $MARA средняя 5$ | рыночная 9$

6. $INTC средняя 32$ | рыночная 38$

( Читать дальше )

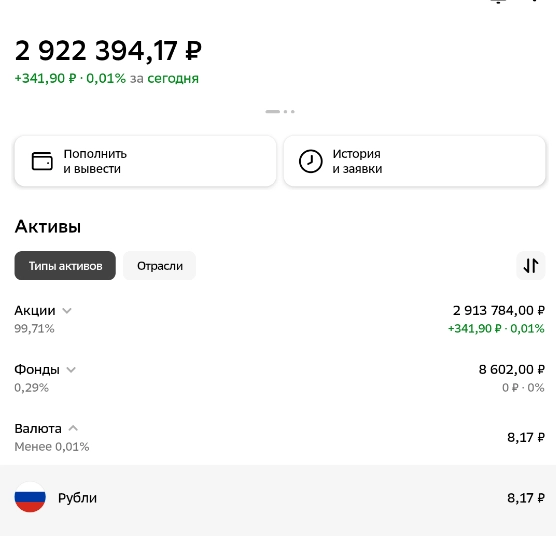

Почти 4 года пополняю портфель с зарплаты-на счету больше 2.9 млн. рублей!

- 10 ноября 2023, 15:06

- |

Продолжаю инвестировать и делиться с вами своими результатами. 3 года и 10 месяцев я уже покупаю дивидендные акции российских компаний.

Сегодня получил на работе зарплату и большую её часть (50 000 рублей) вложил в фондовый рынок. В статье покажу текущий состав своего портфеля, его доходность и расскажу в акцию какой компании инвестировал.

Мой портфель

( Читать дальше )

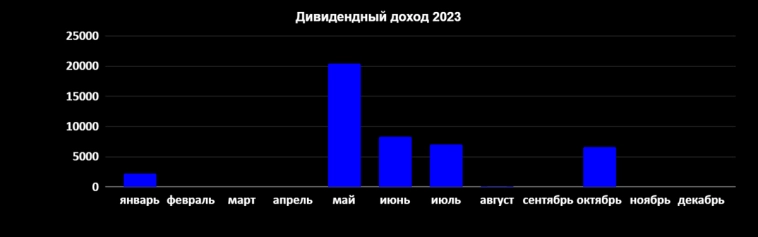

Дивидендный доход за 10 месяцев 2023 года

- 10 ноября 2023, 10:45

- |

Ежемесячно пишу о дивидендном доходе, который я начал формировать в сентябре 2021 года. Первая промежуточная цель – 10 000 рублей в среднем в месяц. Любите дивиденды? Любите и акции покупать! Погнали.

Дивиденды октября

Татнефть-п – 3 785 рублей

Новатэк – 2 881 рубль

Общая сумма выплат составила – 6 666 рублей

Дивиденды в 2023 году по месяцам:

Январь – 2 216 рублей

Февраль – 0 рублей

Март – 0 рублей

Апрель – 0 рублей

Май – 20 402 рубля

Июнь – 8 383 рубля

Июль – 7 016 рублей

Август – 139 рублей

Сентябрь – 0 рублей

Октябрь – 6 666 рублей

Общая сумма выплат за 10 месяцев – 44 822 рубля.

Дивидендный доход за все время инвестирования

2021 – 0 рублей

2022 – 25 879 рублей

2023 – 44 822 рубля

( Читать дальше )

Среднесрочный портфель растёт не смотря на боковик (пока ещё 100% за год). Доходность портфеля. Про спекуляции: (на чём заработать) снова - валютные неэффективности (уже другbе).

- 10 ноября 2023, 09:05

- |

Друзья,

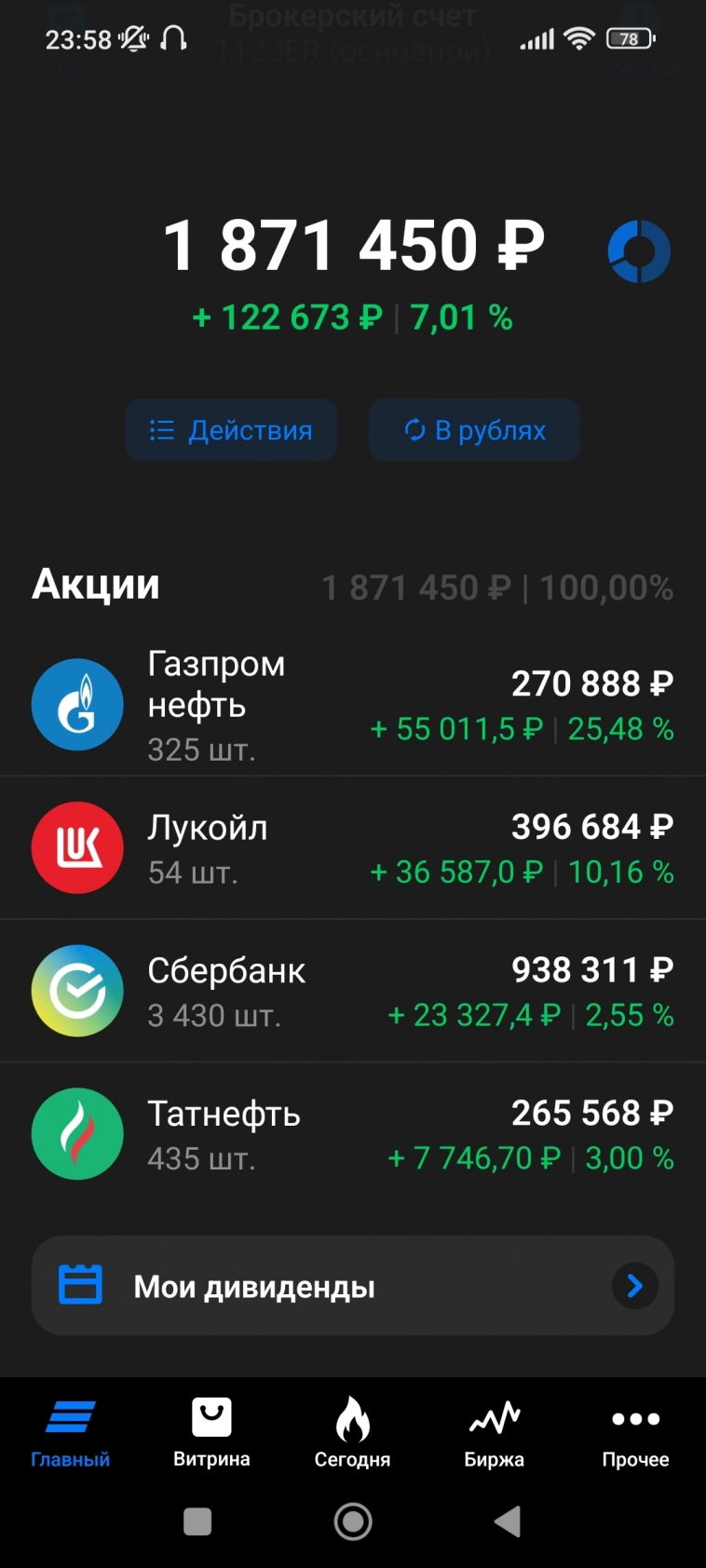

портфель с нефтегазовым уклоном продолжает рост

(не смотря на боковик по индексу Мосбиржи).

Опережение индекса полной доходности Мосбиржи (включая дивиденды)на 31,6% с начала 2023г.

Вчера порадовала Газпромнефть (дивиденды выше ожиданий, рост 4%).

Просто стараюсь держать растущие бумаги и сокращать бумаги, которые не оправдывают ожиданий.

В основном, дивидендные акции.

Сбер

Мосбиржа

Совкомфлот (звезда 2023г.)

Лукойл

Роснефть

Газпромнефть

Татнефть

Башнефть преф.

Немного вечно недооцененной ИнтерРАО (а ля СургутНГ, тоже с кубышкой :) )

SELLGOLD001

и др.

В закрытом канале — все операции on line и портфели с датами и весами по каждой бумаге.

Вес спекулятивной части портфеля уменьшил до 2%

(когда были ломовые валютные неэффективности, доходило и до 10%).

На конференции smart-lab говорил про валютные неэффективности.

Они снова появляются, но уже другие:

- Eu/CNY (разница между фьючерсом и спотом), кросс курс через рубль,

- Опцион Si-12.23 (экспирация 16.11.23), но теперь — отклонения на путах от лонга (возможно, кто уже заметил),

( Читать дальше )

Итоги моих инвестиций за 28,5 месяцев. Доход 38.18%

- 09 ноября 2023, 19:34

- |

Ну а теперь к цифрам и фактам:

✅Внесено* — 155.500 руб.

✅Стоимость портфеля = 214 785.23 руб. (38.18 %или 59385.23руб.)

✅Дивиденды/купоны*: 18586,1 руб.

❌Комиссия за сделки*- 13955,52 руб.

❌Налоги* (на доход, дивиденды/купоны РФ, дивиденды иностранных компаний) + плата за тариф (Тинькофф 2900р. (10 раз)), перенос позиции = — 7947,84 руб.

*за все время инвестирования

**процент считаю от общей внесенной суммы

Много лишних трат на комиссию, налоги и прочие издержки. После НГ планирую вести основную торговлю в «Альфе» (нет ежемесячной платы, да и комиссия небольшая), а в «Тинькофф» отключу платный тариф и оставлю профиль чисто для публикации своих «идей» и раскрутки блога.

( Читать дальше )

⚡️Обновление в модельном портфеле

- 09 ноября 2023, 12:39

- |

Сбербанк

Повышаем тейк-профит

282 руб. => 294 руб.

Повышаем стоп-лосс

262 руб. => 265 руб.

Сбербанк представит обновлённую дивидендную политику в начале декабря. Председатель правления Герман Греф сообщил, что серьёзных изменений не будет. Но мы допускаем, что совет директоров получит возможность выплачивать более 50% чистой прибыли по МСФО. Кроме того, глава банка заявил, что помимо рекордной прибыли в 2023 г., в 2024-м ожидается положительная динамика бизнеса.

💡Считаем, что спрос на акции Сбербанка будет повышенным в преддверии дня инвестора 6 декабря.

Магнит

Повышаем тейк-профит

6479 руб. => 6600 руб.

Повышаем стоп-лосс

5650 руб. => 5800 руб.

Магнит активно наращивает акционерную стоимость. Помимо обратного выкупа акций у нерезидентов, компания сообщила о закрытии сделке по покупке маркетплейса KazanExpress, что позволит создать собственный бренд «Магнит Маркет».

💡Считаем бумаги Магнита наиболее интересным и надёжным выбором среди всех акций потребсектора.

( Читать дальше )

Что с портфелем?

- 08 ноября 2023, 18:04

- |

В портфеле есть парочка интересных изменений.😌

Пришли дивиденды от Алросы в размере 1738 руб. В этом году дивидендов гораздо больше, чем в прошлом ( и дело не только в увеличении количества бумаг в портфеле).💪

Сбер сместили. На первом месте по объему в портфеле теперь не Сбер, а Мосбиржа. Виной тому бурный рост акций Мосбиржи последние недели, в связи с тем, что в текущей ситуации Мосбиржа больше всех выигрывает от высокой ключевой ставки и к тому же хорошо зарабатывает на IPO.🤩

Также активно растут акции Мечела, почти 18% роста за ноябрь по префам, хотя прошло всего ничего — 8 дней. Поводом послужило то, что Мечел за сентябрь нарастил выпуск коксующего угля на 30% м/м, а также цены на сталь и уголь начали меняться в лучшую сторону. Ну и само собой физики, которые сразу бегут покупать ракету, думаю без них не обошлось 😁. При этом, пару месяцев назад, когда вышел отчет, Мечел поливали из всех возможных утюгов и кричали, что пора продавать, теперь же люди ждут Мечел по 640, а кто-то и по 700. Не перестаю удивляться тому, как быстро меняется настроение людей. Лично я с Мечелом пока что ничего делать не буду.

( Читать дальше )

Портфели БКС. Какие бумаги на лонг и шорт выбрать

- 08 ноября 2023, 16:09

- |

Общая картина по индексу МосБиржи остается без изменений — в краткосрочной перспективе он может продолжить торговаться в широком боковике с верхней границей в районе 3300 и нижней поддержкой у 3000. Для продолжения восходящего тренда требуются существенные драйверы. Состав наших портфелей также не поменялся.

📈 Краткосрочные фавориты:

• ЛУКОЙЛ / Татнефть-ао / Роснефть — относительно слабый рубль и высокие цены на нефть позитивны для потенциальных дивидендов.

• Мосбиржа — текущая ключевая ставка позитивна для биржи.

• НОВАТЭК — старт производства на «Арктик СПГ 2» в декабре.

• HeadHunter — сильные результаты за II полугодие 2023 г. и редомициляция.

• Сбер — ближайшим катализатором послужит публикация стратегии в конце года.

📉 Краткосрочные аутсайдеры:

• Сургутнефтегаз-ао — самая низкая в секторе дивдоходность.

• АЛРОСА — спрос на алмазы под давлением.

• ФСК-Россети — отрицательный денежный поток в свете повышения капзатрат, отсутствие дивидендов.

( Читать дальше )

Изменения в составе портфеля Леди Джей. Я на ЛЧИ 2023

- 07 ноября 2023, 23:00

- |

До 31 июля 2024 года вся потраченная сумма (почти в размере 200 тысяч рублей) я верну через дивиденды. Эту сумму на покупку данного актива я взяла эти деньги с депозита, которые я планировала покупаиь в сентябре при поступлении.

Я на конкурсе ЛЧИ-2023.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал