Портфель инвестора

Портфель 100$ на пенсию — май 2025

- 22 мая 2025, 15:02

- |

Прошло 2 месяца, а я продолжаю инвестировать маленькими шагами. Мой мини-портфель уже начал приносить дивиденды. За прошедшее время получены дивиденды от ЦМТ и ЛСР, в сумме — 1220,47 руб. Снежный ком начинает расти.

( Читать дальше )

- комментировать

- 364

- Комментарии ( 4 )

ТОП-5 дивидендных акций на ближайшие 12 месяцев с доходностью от 15% до 25%, основанный на данных аналитиков SberCIB и других источников....

- 22 мая 2025, 09:35

- |

Очередная подборка для инвесторов, в этот раз всего 5, но с хорошей дивидендной доходностью.

Эти активы всегда привлекали внимание публики. Сегодня же особенно, когда индекс ММВБ ушел ниже 2800 пунктов, доходности растут.

итак поехали.

1. Татнефть-п (TATNP)

— Ожидаемые дивиденды: 110,41 руб (суммарно за 3 выплаты в год) -ближайшие дивиденды 43,11 руб

За прошлый период выплаты составили 80,76 руб на акцию.

— Текущая доходность: 15,81%

— Цена акции: 648 ₽

— Особенности: Компания стабильно выплачивает дивиденды 3 раза в год, но отчет за 1 квартал 2025 года по РСБУ показал слабые результаты. Ожидается отчет по МСФО для уточнения прогнозов .

2. Займер (ZAYM)

— Ожидаемые дивиденды: 24.97 ₽ на ближайшие 12 месяцев.

— текущая доходность: 16.45%

Ближайший дивиденд 9,13 руб. Доходность 6,01%.

— Цена акции: 149 ₽

— Особенности: Ранее выплачивала 100% чистой прибыли, но последний дивиденд составил лишь 50% из-за реинвестирования в бизнес. Аналитики отмечают высокий потенциал, но риски снижения выплат увеличиваются.

( Читать дальше )

Как выбрать активы для инвестирования: пошаговый гайд

- 21 мая 2025, 19:11

- |

Если вы причапали к идее инвестирования недавно, и задумываетесь о том, куда вложить свои сбережения так, чтобы они не просто лежали, а работали и приносили дополнительный доход, то для вас я подготовил базовый чек-лист «Как выбрать актив».

📦Инвестиции — это как отправка посылок с колбасой деньгами самому себе в будущее. Часть посылок потеряется, часть попадут в плохие погодные условия и деньги будут непоправимо испорчены, но бОльшая часть наверняка дойдет до адресата, т.е. нас самих в какой-то будущей точке времени.

Именно в этом ключе я размышляю о своих инвестициях уже много лет подряд. Я как почтальон, который регулярно запечатывает и отправляет будущему Cиду (у которого уже не будет желания и/или здоровья так много работать) излишки доходов, без которых сегодняшний Сид может обойтись.

Чтобы не пропустить другие интересные и полезные посты, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

🤔Зачем вообще что-то выбирать?

( Читать дальше )

Что в портфелях гуру: сделки Баффета, Далио, Сороса и Бьюрри в I квартале 2025

- 21 мая 2025, 17:03

- |

Пока российский рынок пребывает в затишье, а инвесторы ждут улучшения геополитического фона, на американском фондовом рынке происходит много интересного: управляющие производят крупные ротации в своих портфелях. О них в данном материале.

Зарабатывать вместе с гуру американского фондового можно с помощью CFD. Подробнее об инструменте читайте здесь.

Открыть счет CFDBerkshire Hathaway (Уоррен Баффет)

Результат по портфелю

На конец I квартала 2025 г. активы под управлением составили $258,7 млрд (-3,2% квартал к кварталу (кв/кв)).

Портфель остается высококонцентрированным — на долю десяти крупнейших позиций отводится 89,3%.

В прошлом квартале Berkshire выступила нетто-продавцом акций и продолжила сокращать доли в банковском секторе. В публичных заявлениях компании отмечалось, что она увеличила доли в пяти крупнейших японских торговых домах, до 8–9% в каждом. Однако эти позиции не отражаются в формах 13F.

Крупнейшие изменения

- Сокращение позиции в акциях Bank of America на 1% портфеля.

( Читать дальше )

Как собрать дивидендный портфель?

- 21 мая 2025, 16:50

- |

Создание дивидендного портфеля — это не просто покупка акций с высокой доходностью. Это продуманная стратегия, основанная на ваших 🎯целях и понимании рынка.

Прежде всего, определитесь с целями. Что вам важнее: стабильный денежный поток или рост капитала? Если вы стремитесь к потоку, то вот несколько важных моментов:

1.Диверсификация по секторам. Не стоит вкладывать 🥚🥚только в один сектор — важна устойчивость к рискам, связанным с конкретной отраслью

2. Дивидендная история компании. Изучите, как компания платила дивиденды в прошлом, были ли провалы и почему. Важна дивидендная дисциплина и 💸прозрачность выплат.

3. Анализ перспектив. Оцените, насколько стабильным будет дивидендный поток в будущем. Учитывайте факторы, влияющие на выплаты — например, налоги для государственных компаний.

4. Дивидендные аристократы. Выбирайте компании с проверенной историей выплат и понятной дивидендной политикой.

В зависимости от того, что вы хотите: чисто дивидендный доход или микс дивидендов и роста, — подбираются соответствующие компании.

( Читать дальше )

Обновление в модельном портфеле (21.05.2025)

- 21 мая 2025, 11:17

- |

Норникель: 106 руб. >> 102,5 руб.

МосБиржа: 192 руб. >> 185 руб.

Сдвигаем стопы по акциям Мосбиржи и Норильского никеля. Видим риски закрытия данных позиций по старым стопам на фоне высокой волатильности при безыдейном рынке.

Не является инвестиционной рекомендацией.

Портфели БКС. Рынок сохраняет надежду на деэскалацию

- 21 мая 2025, 10:42

- |

Рынок по-прежнему все внимание уделяет геополитике. Некоторое разочарование отсутствием конкретики в пресс-релизах прошедших переговоров глав России и США привело лишь к незначительному снижению. Если шансы на урегулирование конфликта не начнут снова исчезать, в ближайшее время у Индекса МосБиржи есть все шансы вернуться к отметке 2900 пунктов.

Главное

• Краткосрочные идеи: состав портфелей не поменялся.

• Динамика портфеля за последние три месяца: фавориты скорректировались на 8%, Индекс МосБиржи снизился на 11%, аутсайдеры упали на 16%.

Краткосрочные фавориты: причины для покупки

ЕвроТранс

Перспективный и динамично развивающийся бизнес с высоким уровнем дивидендных выплат. Компания выделяется в нефтегазовом секторе стабильными условиями работы, на которые не влияет ухудшение конъюнктуры на рынке нефти. ЕвроТранс отчитался об уверенном росте ключевых финансовых показателей в 2024 г., а менеджмент озвучил план по финальным дивидендам за 2024 г. в 14 руб./акц. и дивидендам за I квартал 2025 г. в 3 руб./акц. (общая дивдоходность 13%).

( Читать дальше )

Ребалансировка

- 21 мая 2025, 08:59

- |

Все, что было в минусе (кроме Фосагро) продал по текущим, купил МТС по 220,19. Просадка от прошлых хаев у всех примерно одинаковая, но МТС кажется поперспективнее, ну и котировки МТС сейчас близки к историческим низам их боковика. Отчеты вроде ничего, дивы объявили…

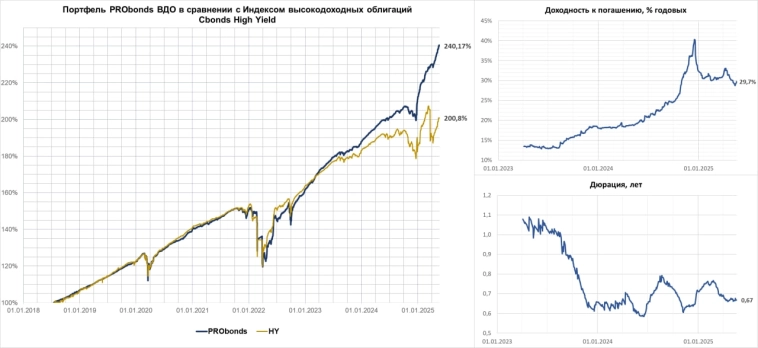

Портфель PRObonds ВДО (20,3% за 12 мес., 33% годовых с начала года). На всякий случай, к нехорошему готовы

- 21 мая 2025, 07:05

- |

Вообще-то, наш портфель ВДО третий день подряд снижается.

В сравнении с рынком акций, да и облигаций тоже – что называется, по мелочи. И всё же.

Вот тут и приходятся к месту консерватизм и некоторая осторожность.

А именно. Портфель PRObonds ВДО «короткий», дюрация сейчас менее 0,7 года. Диверсификация, а значит, и ликвидность – максимальные за всю его историю: в портфеле 33 эмитента. Ну, и денег хоть и относительно немного, но всё-таки почти четверть активов. Тоже буфер на случай просадок. Дающий к тому же около 23% эффективной доходности.

И при этом всём, зажимании риска на перспективу, реализации риска последние дни, имеем за последние 12 месяцев 20,3% дохода (за вычетом комиссии). Средняя ставка банковского депозита за то же время 19,3%, на 1 п.п. ниже. Депозит мы вновь переиграли. С начала 2025 года портфель принес уже 13%, более 33% годовых.

Доходность к погашению, раз уж на рынке просадка, вновь поднимается. На вчера почти дотянулась до 30% (29,7%). Причем сводный кредитный рейтинг портфеля – А-. Поищите в этом рейтинге бумаги с 30-й доходностью.

( Читать дальше )

Обзор моих вложений за последние 3 месяца

- 20 мая 2025, 14:21

- |

📈Акции

1. Газпром нефть (SIBN)

Выбрала эту компанию за стабильные дивиденды и сильные финансовые показатели. Прогнозируемая дивидендная доходность на 2025 год составляет около 7,29%.

2. ТГК-14 (TGKN)

Компания демонстрирует хорошую отчетность и привлекательные дивиденды. Ожидаемая дивидендная доходность составляет примерно 8,25%.

3. НоваБев (BELU)

Несмотря на недавние финансовые трудности, акции компании могут быть недооценены, что представляет потенциальную возможность для роста.

4. Астра (ASTR)

Компания показывает отличные финансовые результаты, с прогнозируемым ростом выручки на 53% в 2025 году.

📊 Фонды

1. Комбинированный ЗПИФ «Грин Флоу»

Фонд предназначен для квалифицированных инвесторов и показывает хороший прирост в портфеле. Фонд создан с целью финансирования строительства нового термального комплекса «Грин Флору Парк Скандинавия».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал