SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Полюс золото

Полюс покупает по 74,99% долей в двух компаниях у Росгеологии за ₽200 млн

- 03 марта 2021, 17:41

- |

Полюс покупает по 74,99% долей в двух проектных компаниях у АО «Росгеология». Полюс также получил колл-опционы на выкуп оставшихся долей «Росгеологии» в этих компаниях. Выкуп может произойти по результатам геологического изучения на соответствующих участках недр после постановки запасов на государственный баланс.

Сумма сделок составила 200 млн руб. (около 2,7 млн долларов).

Проектные компании владеют лицензиями на проведение геологического изучения (включая поиск и оценку месторождений полезных ископаемых) в пределах Марокского рудного поля и Петропавловской площади, которые соответственно расположены в Северо-Енисейском и Мотыгинском районах Красноярского края.

сообщение

Сумма сделок составила 200 млн руб. (около 2,7 млн долларов).

Проектные компании владеют лицензиями на проведение геологического изучения (включая поиск и оценку месторождений полезных ископаемых) в пределах Марокского рудного поля и Петропавловской площади, которые соответственно расположены в Северо-Енисейском и Мотыгинском районах Красноярского края.

сообщение

- комментировать

- Комментарии ( 0 )

Золото: Ложный пробой флага и потенциальное восстановление цены или пробой вниз и сильное падение? Любое направление - очень высокий риск!!!

- 02 марта 2021, 22:00

- |

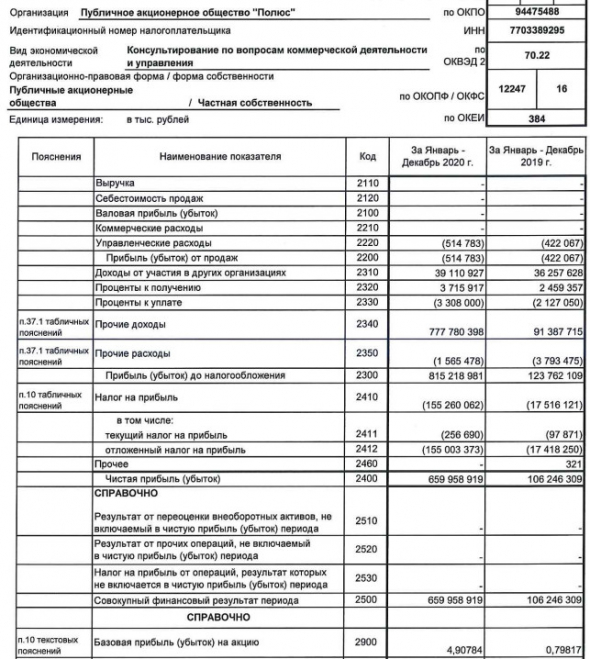

Полюс золото. Разбор отчета и перспектив

- 27 февраля 2021, 11:42

- |

Полюс золото (PLZL)

Вышел отличный отчет компании с небольшими нюансами.

Продажа золота снизилась на (2% г/г) до 2817 тыс.унций.

Выручка выросла на 25% г/г до $5 млрд.

EBITDA выросла на 38% г/г до $3,69 млрд.

FCF вырос в 1,7 раза г/г до $2 млрд.

Чистая прибыль (скор) выросла на 41% г/г до $2,3 млрд.

Все финансовые показатели компании выросли благодаря росту средней цены реализации аффинированного золота ($1 786 против $1 403 за унцию соответственно).

Стоит отметить, что чистая прибыль без корректировок упала на (15% г/г). Всему виной курсовые разницы, но в большей степени оказал влияние убыток от хеджирования. Мы видим, что рыночная конъюнктура лучше прогнозов аналитиков компании, которые уже не первый год закладывают не такой позитивный сценарий по ценам на золото и курсам валют. Перестраховки приводят к убыткам и здесь очень тонкая грань, аналитики выбрали вариант меньше заработать на растущем рынке, но и не потерять на падающем… Я согласен с такой позицией.

( Читать дальше )

Вышел отличный отчет компании с небольшими нюансами.

Продажа золота снизилась на (2% г/г) до 2817 тыс.унций.

Выручка выросла на 25% г/г до $5 млрд.

EBITDA выросла на 38% г/г до $3,69 млрд.

FCF вырос в 1,7 раза г/г до $2 млрд.

Чистая прибыль (скор) выросла на 41% г/г до $2,3 млрд.

Все финансовые показатели компании выросли благодаря росту средней цены реализации аффинированного золота ($1 786 против $1 403 за унцию соответственно).

Стоит отметить, что чистая прибыль без корректировок упала на (15% г/г). Всему виной курсовые разницы, но в большей степени оказал влияние убыток от хеджирования. Мы видим, что рыночная конъюнктура лучше прогнозов аналитиков компании, которые уже не первый год закладывают не такой позитивный сценарий по ценам на золото и курсам валют. Перестраховки приводят к убыткам и здесь очень тонкая грань, аналитики выбрали вариант меньше заработать на растущем рынке, но и не потерять на падающем… Я согласен с такой позицией.

( Читать дальше )

Совокупные денежные капвложения Полюса за 2021 год будут на уровне $1,14-1,24 млрд - Sberbank CIB

- 26 февраля 2021, 17:02

- |

«Полюс» опубликовал вчера результаты за 4К20 по МСФО. В целом они оказались на уровне наших и консенсус-прогнозов.

EBITDA в 4К20 составила $1 138 млн, что на 3% выше значения предыдущего квартала. Совокупная денежная себестоимость в 4К20 составила $354 на унцию, а за весь год — $362 на унцию, т. е. ниже прогнозного диапазона $375-425 на унцию. Свободные денежные потоки в 4К20, как и ожидалось, были под давлением со стороны капвложений, увеличившихся относительно предыдущего квартала. В итоге свободные денежные потоки составили $600 млн при доходности 2,3%. Совет директоров намерен рекомендовать дивиденды за 2П20 в размере $693 млн ($5,09 на обыкновенную акцию) при доходности 2,7%, что соответствует дивидендной политике компании и нашему прогнозу.

Прогноз добычи на 2021 год остался прежним — 2,7 млн унций. Компания ожидает совокупную денежную себестоимость в 2021 году на уровне $425-450 на унцию (исходя из курса 65 руб. за доллар и прогноза цены на золото $1 300 за унцию). В рамках нашего базового сценария по обменному курсу (72 руб. за доллар) и при спотовой цене на золото $1 800 за унцию прогноз был бы $415-440 на унцию, что подразумевает годовой прирост среднего значения совокупной денежной себестоимости (среднего значения из прогноза компании) на 18%. Во время телефонной конференции компания подчеркнула, что отмечает существенное подорожание расходных материалов, запчастей и оборудования.

( Читать дальше )

EBITDA в 4К20 составила $1 138 млн, что на 3% выше значения предыдущего квартала. Совокупная денежная себестоимость в 4К20 составила $354 на унцию, а за весь год — $362 на унцию, т. е. ниже прогнозного диапазона $375-425 на унцию. Свободные денежные потоки в 4К20, как и ожидалось, были под давлением со стороны капвложений, увеличившихся относительно предыдущего квартала. В итоге свободные денежные потоки составили $600 млн при доходности 2,3%. Совет директоров намерен рекомендовать дивиденды за 2П20 в размере $693 млн ($5,09 на обыкновенную акцию) при доходности 2,7%, что соответствует дивидендной политике компании и нашему прогнозу.

Прогноз добычи на 2021 год остался прежним — 2,7 млн унций. Компания ожидает совокупную денежную себестоимость в 2021 году на уровне $425-450 на унцию (исходя из курса 65 руб. за доллар и прогноза цены на золото $1 300 за унцию). В рамках нашего базового сценария по обменному курсу (72 руб. за доллар) и при спотовой цене на золото $1 800 за унцию прогноз был бы $415-440 на унцию, что подразумевает годовой прирост среднего значения совокупной денежной себестоимости (среднего значения из прогноза компании) на 18%. Во время телефонной конференции компания подчеркнула, что отмечает существенное подорожание расходных материалов, запчастей и оборудования.

( Читать дальше )

Долгосрочно акции Полюса сохраняют свою привлекательность - Промсвязьбанк

- 26 февраля 2021, 12:21

- |

Благодаря повышению средней цены реализации аффинированного золота «Полюс» показал ожидаемо хорошие результаты по итогам года. Прогноз по капитальным затратам на 2021 год был повышен. Компания планирует выплатить дивиденды за второе полугодие 2020 года в размере около 384 руб./акция (по текущему курсу).

С учетом промежуточных выплат дивидендная доходность составит около 5%. Долгосрочно акции «Полюс» сохраняют свою привлекательность на фоне ожидаемого восстановления стоимости золота ближе к концу первого полугодия текущего года.Промсвязьбанк

Финансовые результаты Полюса совпали с ожиданиями рынка - Атон

- 26 февраля 2021, 11:22

- |

Полюс опубликовал финансовые результаты за 4К20

Выручка составила $1 515 млрд (+4% кв/кв, в рамках консенсуса) на фоне роста продаж флотоконцентрата (2x кв/кв). EBITDA достигла $1 138 млрд (+3% кв/кв, +1% против консенсуса) за счет увеличения продаж золота. Общие денежные затраты (TCC) Группы снизились на 4% кв/кв до $354/унц. на фоне сезонных факторов. Чистый долг вырос до $2.5 млрд (с $2.3 млрд на конец 3К20), а соотношение чистый долг/EBITDA осталось неизменным на уровне 0.7. Компания объявила свой прогноз на 2021: производство золота ожидается на уровне 2.7 млн унц., капзатраты в районе $1-1.1 млрд (+70% г/г), а TTC — $425-450/унц. (+17-24% г/г). Отдельным пунктом — дивиденды Полюса за 2П20, как ожидается, составят $5.09 на акцию, что соответствует доходности 5.4%.

Выручка составила $1 515 млрд (+4% кв/кв, в рамках консенсуса) на фоне роста продаж флотоконцентрата (2x кв/кв). EBITDA достигла $1 138 млрд (+3% кв/кв, +1% против консенсуса) за счет увеличения продаж золота. Общие денежные затраты (TCC) Группы снизились на 4% кв/кв до $354/унц. на фоне сезонных факторов. Чистый долг вырос до $2.5 млрд (с $2.3 млрд на конец 3К20), а соотношение чистый долг/EBITDA осталось неизменным на уровне 0.7. Компания объявила свой прогноз на 2021: производство золота ожидается на уровне 2.7 млн унц., капзатраты в районе $1-1.1 млрд (+70% г/г), а TTC — $425-450/унц. (+17-24% г/г). Отдельным пунктом — дивиденды Полюса за 2П20, как ожидается, составят $5.09 на акцию, что соответствует доходности 5.4%.

В целом результаты совпали с ожиданиями рынка по части прибыли, и мы считаем их НЕЙТРАЛЬНЫМИ. Прогноз по капзатратам несколько высоковат, а снижение содержания металла в руде на Олимпиаде будет оказывать давление на себестоимость и объемы добычи Полюса в 2021. Инфляционные опасения в США в настоящий момент сдерживают рост цен на золото, но мы сохраняем оптимизм относительно долгосрочных перспектив металла и подтверждаем наш рейтинг ВЫШЕ РЫНКА по Полюсу.Атон

Прибыль Полюса за 20 г по МСФО -15%

- 25 февраля 2021, 10:49

- |

Выручка за 4 квартал 2020 года выросла на 4% к предыдущему кварталу и составила $1 515 млн. Это обусловлено увеличением объема реализации флотоконцентрата до 141 тыс. унций против 70 тыс. унций в 3 квартале. Выручка за 2020 год составила $4 998 млн, превысив показатель предыдущего года на 25%. Это произошло благодаря росту средней цены реализации аффинированного золота ($1 786 против $1 403 за унцию соответственно).

Cкорректированный показатель EBITDA за 4 квартал 2020 года составил $1 138 млн, на 3% больше $1 103 млн в 3 квартале. Рост был обусловлен увеличением объемов реализации золота в отчетном периоде. Cкорректированный показатель EBITDA группы за 2020 год по сравнению с предыдущим годом вырос на 38%, до $3 690 млн. Результат обусловлен ростом средней цены реализации золота в 2020 году.

Капитальные затраты увеличились со $130 млн в 3 квартале до $272 млн в 4 квартале 2020 года. Это связано с запланированным ускорением реализации программы капитальных вложений в 4 квартале, что согласуется с одобренным планом на 2020 год. По итогам 2020 года капитальные затраты увеличились до $653 млн ($630 млн в 2019 году).

( Читать дальше )

Cкорректированный показатель EBITDA за 4 квартал 2020 года составил $1 138 млн, на 3% больше $1 103 млн в 3 квартале. Рост был обусловлен увеличением объемов реализации золота в отчетном периоде. Cкорректированный показатель EBITDA группы за 2020 год по сравнению с предыдущим годом вырос на 38%, до $3 690 млн. Результат обусловлен ростом средней цены реализации золота в 2020 году.

Капитальные затраты увеличились со $130 млн в 3 квартале до $272 млн в 4 квартале 2020 года. Это связано с запланированным ускорением реализации программы капитальных вложений в 4 квартале, что согласуется с одобренным планом на 2020 год. По итогам 2020 года капитальные затраты увеличились до $653 млн ($630 млн в 2019 году).

( Читать дальше )

Дивиденды Полюса за 2 п/г 20 года составят сумму в рублях, эквивалентную $693 млн ($5,09 на акцию)

- 25 февраля 2021, 10:46

- |

Совет директоров Полюса предварительно изучил вопрос о дивидендах за второе полугодие 2020 года и рассмотрит возможность рекомендовать их к утверждению на общем годовом собрании акционеров «Полюса».

В соответствии с дивидендной политикой Компании, которая предполагает выплаты в размере 30% от показателя EBITDA за весь год, дивиденды за второе полугодие 2020 года составят сумму в рублях, эквивалентную $693 млн.

Исходя из текущего количества акций в обращении, размер дивидендов за указанный период может составить $5,09 на одну обыкновенную акцию «Полюса». Таким образом, общая сумма дивидендных выплат за 2020 год будет соответствовать $1 107 млн. В эту сумму включены $414 млн, выплаченные в виде дивидендов за первое полугодие 2020 года.

источник

В соответствии с дивидендной политикой Компании, которая предполагает выплаты в размере 30% от показателя EBITDA за весь год, дивиденды за второе полугодие 2020 года составят сумму в рублях, эквивалентную $693 млн.

Исходя из текущего количества акций в обращении, размер дивидендов за указанный период может составить $5,09 на одну обыкновенную акцию «Полюса». Таким образом, общая сумма дивидендных выплат за 2020 год будет соответствовать $1 107 млн. В эту сумму включены $414 млн, выплаченные в виде дивидендов за первое полугодие 2020 года.

источник

Акции Полюса могут представлять долгосрочный интерес для инвесторов - Финам

- 24 февраля 2021, 22:41

- |

Завтра «Полюс» опубликует финансовую отчетность по МСФО за 4 квартал и весь 2020 год.

Часть предварительных финансовых показателей «Полюс» уже раскрыл в своей операционной отчетности. Выручка от продаж выросла год к году на 25% до $4 956 млн. Чистый долг за год сократился на 24% до $2 464 млн. По нашей оценке, показатель EBITDA за 2020 год может увеличиться примерно за 30% до $3,5 млрд, годовая чистая прибыль может вырасти год к году примерно на 10% и составить порядка $2,1 млрд.

У нас сейчас нет рекомендации по акциям «Полюса», поскольку мы сейчас пересматриваем оценку. Котировки акций в последнее время имеют негативную тенденцию, следуя за динамикой золота. К тому же компания снизила прогноз по добыче до 2 700 тыс. унций в 2021 году, что обусловлено сокращением объемов выполненных в 2020 году вскрышных работ из-за пандемии.

«Финам»

Часть предварительных финансовых показателей «Полюс» уже раскрыл в своей операционной отчетности. Выручка от продаж выросла год к году на 25% до $4 956 млн. Чистый долг за год сократился на 24% до $2 464 млн. По нашей оценке, показатель EBITDA за 2020 год может увеличиться примерно за 30% до $3,5 млрд, годовая чистая прибыль может вырасти год к году примерно на 10% и составить порядка $2,1 млрд.

У нас сейчас нет рекомендации по акциям «Полюса», поскольку мы сейчас пересматриваем оценку. Котировки акций в последнее время имеют негативную тенденцию, следуя за динамикой золота. К тому же компания снизила прогноз по добыче до 2 700 тыс. унций в 2021 году, что обусловлено сокращением объемов выполненных в 2020 году вскрышных работ из-за пандемии.

Хотя сейчас компания по мультипликаторам оценена без особого дисконта к рынку, мы считаем, что акции «Полюса» могут представлять долгосрочный интерес для инвесторов. «Полюс» остается высокоэффективной золотодобывающей компанией с самым низким уровнем денежных затрат на унцию золота. С освоением крупнейшего месторождения «Сухой лог» к 2026 году объемы производства золота у «Полюса» увеличатся примерно на 70%. С таким объемом компания войдет в ТОП-3 мировых производителей золота.Калачев Алексей

«Финам»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал