Полюс Золото

📰"Полюс" Иное сообщение

- 30 сентября 2022, 18:10

- |

2.1. Краткое описание события (действия), наступление (совершение) которого, по мнению эмитента, оказывает влияние на стоимость или котировки его ценных бумаг:

Итоги годового Общего собрания акционеров

ПАО «Полюс» (LSE, MOEX – PLZL) («Полюс» или «Компания») объявляет результаты состоявшегося 30 сентября 2022 года годового Общего собрания акционеров («Собрание»)....

( Читать дальше )

- комментировать

- 68

- Комментарии ( 0 )

"Полюс" не будет выплачивать дивиденды по итогам 2021 года

- 30 сентября 2022, 17:56

- |

Чистую прибыль ПАО «Полюс» по результатам 2021 отчетного года не распределять, дивиденды не объявлять и не выплачивать.

📰«Полюс» Решения общих собраний участников (акционеров) (smart-lab.ru)

📰"Полюс" Решения общих собраний участников (акционеров)

- 30 сентября 2022, 17:46

- |

Сообщение об инсайдерской информации.

2.1. Вид общего собрания участников (акционеров) эмитента (годовое (очередное), внеочередное): годовое.

2.2. Форма проведения общего собрания участников (акционеров) эмитента (собрание (совместное присутствие) или заочное голосование): заочное голосование....

( Читать дальше )

Юаневая облигация Полюса: возможность не думать о валютной переоценке - Финам

- 29 сентября 2022, 20:27

- |

Роль юаня в валютной диверсификации инвестиционного портфеля будет только возрастать. Важным трендом 2022 года стало довольно активное формирование нового сегмента российского долгового рынка. Речь о юаневых бондах, размещаемых отечественными заемщиками на Мосбирже. Выпуск «Полюса» — один из двух самых длинных юаневых облигаций, доступных самому широкому кругу отечественных инвесторов на текущий момент.

( Читать дальше )

Акции Русала и Полюса под давлением из-за снижения мировых цен на металлы - Freedom Finance Global

- 28 сентября 2022, 14:13

- |

Коррекция в ценах на алюминий — один из сигналов приближающейся рецессии.Чернов Владимир

Freedom Finance Global

Акции Полюса находятся под давлением из-за снижения мировых цен на драгоценные металлы. Золото дешевеет шестой месяц подряд ввиду рекордного укрепления доллара США.

Полюс дозревает

- 28 сентября 2022, 13:50

- |

На дневном графике бумаги компании Полюс находятся вблизи важной поддержки 5 000 (максимумы 2016-2017 года).

Там же находится минимальные значения ширины канала (нисходящий канал от 2020 года) отложенного от точки пробоя нисходящего канала.

Индикатор RSI (14) находится глубоко в зоне перепроданности, но пока не развернулся вверх.

Жду от уровней указанных выше коррекционное движение вверх.

Что думаете?

Информация не является индивидуальной инвестиционной рекомендацией.

RAZB0RKA сколько акций ПОЛЮС стоит 1 рублевая унция золота?

- 28 сентября 2022, 09:31

- |

Правильный ответ 17.4 акций за 1 унцию

Исторический минимум 8 акций был в 2020, на пике котировок компании

Исторический максимум 120 акций был в 2014 году

За последние 6 лет, цена унции только 2 раза уходила выше 20 акций

Разборку операционных и финансовых показателей ПОЛЮС за 1 полугодие делал вчера

https://t.me/razb0rka/277

( Читать дальше )

RAZB0RKA операционных и фин.результатов ПОЛЮС - 1 п'22. Всё на паузе

- 27 сентября 2022, 22:33

- |

Короткий разбор операционных и финансовых результатов ПОЛЮС за 1 полугодие 2022 года

Ни какой воды, только графики с основными показателями

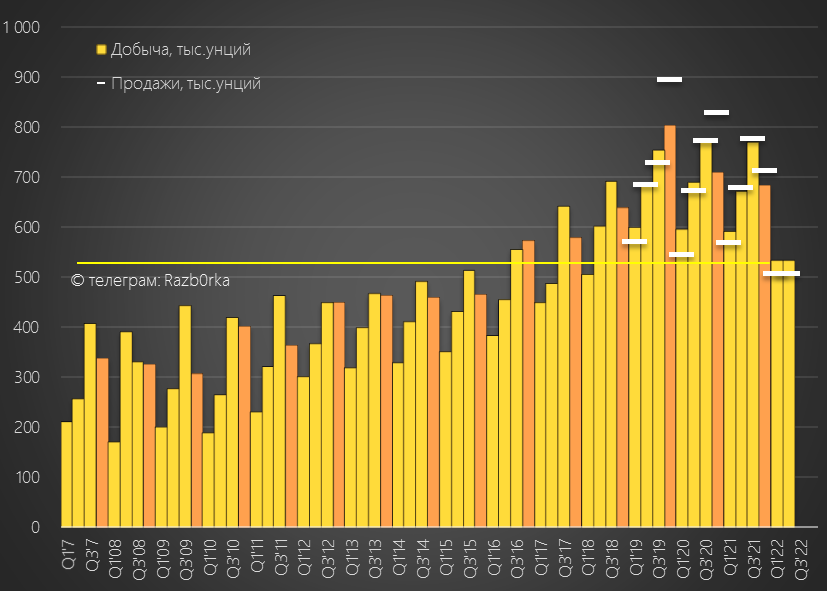

За 1п'22 года, обьем добычи -16% и продажи золота -19% к прошлому году

Компания «закрутила» краник добычи, чтобы не увеличивать рабочий капитал за счет роста запасов

Тем не менее, часть добычи все-таки «легла» на склад

Напомню, что 26 июня 2022 года Джо Байден обьявил что G7 откажется от закупок российского золота

( Читать дальше )

🥇 Полюс золото (PLZT) - разбор отчета за 1П2022г и сравнение с конкурентами

- 26 сентября 2022, 09:54

- |

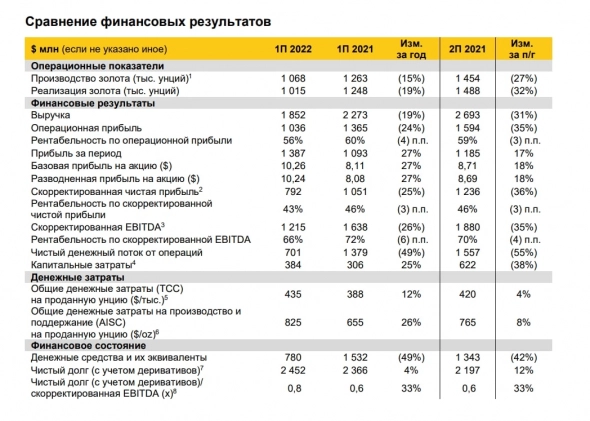

Общие результаты за 1П (в рублях):

▫️Капитализация: 850 млрд р

▫️Выручка: 146 млрд р (-13% г/г)

▫️EBITDA: 97 млрд р (-19%)

▫️Чистая прибыль (скор.): 57,5 млрд р (-29% г/г)

▫️AISC: 825$ за тр. унцию (+26% г/г)

▫️Net debt/EBITDA:0,8

▫️P/E: 5

▫️P/E fwd 2022: 10

▫️fwd дивиденд 2022:5%

Отдельные моменты отчета:

⚠️ Основным драйвером падения финансовых результатов компании стало снижение добычи и реализации золотана 15% и 19% соответственно. Очевидно, чтоосновной объём падения добычи пришелся на 2 квартал из-за проблем со сбытом российского золота. Падение реализации привело к увеличению запасов в 2 раза.

⚠️На золото Полюса имеется небольшой дисконт. Средняя цена реализации унции золота в 1П22 составила 1824 доллара, т.е. дисконт скорее всего составляет около

( Читать дальше )

Полюс Золото в условиях мобилизации экономики

- 25 сентября 2022, 11:19

- |

Друзья, рад представить вам очередное видео с фрагментом вебинара от 22 сентября, который я проводил для подписчиков ИнвестТема Premium. Текущая ситуация на рынке крайне тяжелая. Большинство активов подверглись распродажам. Инвесторы ищут тихой гавани, в том числе в золоте. Сегодня поговорим о Полюс Золоте и о том, стоит ли искать точки входа в актив.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал