Пионер-лизинг

Коротко о главном на 08.08.2023

- 08 августа 2023, 13:53

- |

- Московская биржа зарегистрировала выпуск облигаций МФК «Фордевинд» серии 001P-02 объемом 500 млн рублей и сроком обращения 3,5 года. Регистрационный номер — 4B02-02-00616-R-001P. Бумаги включены в Третий уровень котировального списка и Сектор ПИР. С выпуском компания планирует выйти на биржу 10 августа. Ориентир ставки купона — 16% годовых. Купоны ежемесячные. Предусмотрена равномерная амортизация в течение последних шести купонных периодов. Организатор — ИК «Иволга Капитал». Бумаги предназначены для квалифицированных инвесторов.

- «НТЦ Евровент» установил ставку 21-го купона облигаций серии БО-П01 в размере 14,25% годовых.

- «Пионер-Лизинг» установил ставку 47-го купона облигаций серии БО-П03 на уровне 14,5% годовых.

- Компания «Экспомобилити» выкупила по оферте коммерческие облигации серии КО-П04 на 100,7 млн рублей. Цена приобретения составила 100% от непогашенной части номинальной стоимости. Номинальная стоимость одной бумаги — 1000 рублей.

( Читать дальше )

- комментировать

- 374

- Комментарии ( 0 )

Коротко о главном на 07.08.2023

- 07 августа 2023, 12:08

- |

- МФК «Фордевинд» планирует 10 августа начать размещение выпуска облигаций объемом 500 млн рублей и сроком обращения 3,5 года. Ориентир ставки купона — 16% годовых. Предусмотрена равномерная амортизация в течение последних шести купонных периодов. Организатор — ИК «Иволга Капитал». Бумаги предназначены для квалифицированных инвесторов.

- Владельцы облигаций ТП «Кировский» серии 001P-01R получили право требовать от эмитента досрочного погашения принадлежащих им бумаг. Требования о досрочном погашении должны быть направлены в течение 15-ти последних рабочих дней 15-го купонного периода.

- «Трейд менеджмент» установил ставку 46-го купона облигаций серии БО-П01 на уровне 14% годовых.

- «Сибнефтехимтрейд» установил ставку 20-го купона облигаций серии БО-02 на уровне 15% годовых.

- «ПР-Лизинг» 29 августа исполнит оферту по облигациям серии 001Р-03 объемом, выкупив до 400 тыс. бумаг (400 млн рублей). Цена приобретения составит 100% от номинальной стоимости облигаций плюс НКД. Период предъявления бумаг к приобретению: с 16 по 22 августа. Агентом по приобретению выступит Банк Уралсиб.

( Читать дальше )

Компания «Пионер-Лизинг» выплатила 45-й купон по 3-му выпуску биржевых облигаций

- 07 августа 2023, 12:04

- |

7 августа 2023 года ООО «Пионер-Лизинг» выплатило очередной купон по 3-му выпуску биржевых облигаций (ПионЛизБП3). Купонный доход 45-го купона на одну облигацию составил 11,1 руб., исходя из ставки купона13,5% годовых.

Общая сумма выплат 45-го купона составила 4,44 млн руб. Выплата 46-го купона состоится 6 сентября 2023 года.

26 ноября 2019 года эмитент начал размещение третьего выпуска ценных бумаг номинальным объемом 400 млн руб. с погашением 4 октября 2029 года. Средства от размещения ценных бумаг компания направила на финансирование новых лизинговых договоров.

Облигации ООО «Пионер-Лизинг» 2-го, 3-го, 4-го и 5-го выпусков (ПионЛизБП2, ПионЛизБП3, ПионЛизБП4 и ПионЛизБР5) доступны у брокеров, аккредитованных на фондовом рынке Московской Биржи.

Не является публичной офертой. Не является индивидуальной инвестиционной рекомендацией.

«Пионер-Лизинг»: итоги торгов на бирже и купонные выплаты за июль 2023 года

- 04 августа 2023, 11:07

- |

Суммарный объем торгов на вторичном рынке по четырем выпускам эмитента составил 126,7 млн рублей. Инвесторы получили перечисленный эмитентом купонный доход по трем эмиссиям в размере 12,6 млн рублей.

Итоги торговВслед за позитивной рыночной конъюнктурой хорошая динамика торгов наблюдалась и по выпускам ООО «Пионер-Лизинг».

В выпуске серии БО-П02 объем торгов составил 19,4 млн рублей против 22,5 млн рублей месяцем ранее, однако цена уверенно выросла к номиналу. Эмитент успел установить ставку 55-го купона (до 20 сентября) еще по «старой» ставке Банка России, до повышения, в результате она была зафиксирована на прежнем уровне 13,75% годовых.

Ставка по выпуску устанавливается по формуле: ставка ЦБ + 6,25% в дату начала купонного периода. Таким образом, интрига по ставке на октябрь остается в силе: будет ли еще одно повышение учетной ставки ЦБ, а может, ее снизят?

Также и в выпуске серии БО-П03 ставка сохранена на уровне 13,5% до 6 сентября (там действует формула ЦБ + 6%), объем торгов по выпуску вырос с 30,4 до почти 34 млн рублей. Котировки также штурмовали номинал.

( Читать дальше )

Коротко о главном на 02.08.2023

- 02 августа 2023, 15:25

- |

- Московская биржа зарегистрировала трехлетние облигации «ЭкономЛизинга» серии 001Р-05. Регистрационный номер — 4B02-05-00461-R-001P. Бумаги включены в Третий уровень котировального списка и Сектор ПИР. Параметры займа пока не раскрываются.

- «ФЭС-Агро» планирует 8 августа провести сбор заявок на трехлетние облигации серии 001Р-01 объемом не более 1 млрд рублей. Ориентир ставки купона — 14,5–15% годовых. Купоны ежеквартальные. По выпуску предусмотрена амортизация: в даты выплат 11-12-го купонов будет погашено по 50% от номинальной стоимости. Организаторы — инвестиционный банк «Синара», Газпромбанк и ИК «Диалот». Техразмещение запланировано на 10 августа.

- Компания «Новые технологии» планируют 10 августа провести сбор заявок на пятилетние облигации серии БО-02 объемом 1 млрд рублей. Ориентир ставки купона — 13–13,5% годовых. Купоны полугодовые. По выпуску предусмотрена оферта через три года. Организаторы — Газпромбанк и инвестиционный банк «Синара». Техразмещение запланировано на 15 августа.

( Читать дальше )

Компания «Пионер-Лизинг» выплатила 14-й купон по 5-му выпуску облигаций, доступному только для квалифицированных инвесторов

- 01 августа 2023, 11:19

- |

1 августа 2023 года ООО «Пионер-Лизинг» выплатило очередной купон по 5-му выпуску облигаций (ПионЛизБР5), доступному только для квалифицированных инвесторов. Купонный доход 14-го купона на одну облигацию составил 11,79 руб., исходя из ставки купона 14,35% годовых.

Общая сумма выплат 14-го купона составила 4,71 млн руб. Выплата 15-го купона состоится 31 августа 2023 года. Купонная доходность 5-го выпуска облигаций со 2-го по 120-й купоны определяется на основании следующей формулы: Срочная 6-месячная ставка RUONIA + 7,00% годовых.

7 июня 2022 года эмитент начал размещение пятого выпуска ценных бумаг номинальным объемом 400 млн руб. Средства от размещения ценных бумаг компания направила на финансирование новых лизинговых договоров.

Облигации ООО «Пионер-Лизинг» 2-го, 3-го, 4-го и 5-го выпусков (ПионЛизБП2, ПионЛизБП3, ПионЛизБП4 и ПионЛизБР5) доступны у брокеров, аккредитованных на фондовом рынке Московской Биржи.

Не является публичной офертой. Не является индивидуальной инвестиционной рекомендацией.

( Читать дальше )

Коротко о главном на 25.07.2023

- 25 июля 2023, 14:06

- |

- «Лизинг-Трейд» сегодня начинает размещение дополнительного выпуска №1 облигаций серии 001P-09 объемом 50 млн рублей по цене 100% от номинала. Регистрационный номер — 4B02-09-00506-R-001P. Размещение основного выпуска пятилетних облигаций серии 001P-09 объемом 150 млн рублей компания завершила 13 июля текущего года. Ставка купона установлена на уровне 14% годовых на весь период обращения. Купоны ежемесячные. Предусмотрена амортизация.

- «Автобан-Финанс» сегодня начинает размещение пятилетних облигаций серии БО-П04 объемом 5 млрд рублей. Регистрационный номер — 4B02-04-82416-H-001P. Ставка 1-8-го купонов установлена на уровне 10% годовых. Купоны ежеквартальные. По выпуску предусмотрена оферта через два года, а также поручительство от «ДСК «Автобан». Организаторы — БКС КИБ, Газпромбанк, инвестиционный банк «Синара» и ИФК «Солид».

- Московская биржа зарегистрировала выпуск облигаций МГКЛ («Мосгорломбард») серии 001P-04. Регистрационный номер — 4B02-04-11915-A-001P. Бумаги включены в Третий уровень котировального списка. Выпуск предназначен для квалифицированных инвесторов. Параметры выпуска пока не раскрываются.

( Читать дальше )

Компания «Пионер-Лизинг» выплатила 53-й купон по 2-му выпуску биржевых облигаций

- 24 июля 2023, 12:42

- |

24 июля 2023 года ООО «Пионер-Лизинг» выплатило очередной купон по 2-му выпуску биржевых облигаций (ПионЛизБП2). Купонный доход 53-го купона на одну облигацию составил 11,3 руб., исходя из ставки купона 13,75% годовых.

Общая сумма выплат 53-го купона составила 3,39 млн руб. Выплата 54-го купона состоится 21 августа 2023 года.

15 марта 2019 года эмитент начал размещение второго выпуска ценных бумаг номинальным объемом 300 млн руб. с погашением 21 января 2029 года. Средства от размещения ценных бумаг компания направила на финансирование новых лизинговых договоров.

Облигации ООО «Пионер-Лизинг» 2-го, 3-го, 4-го и 5-го выпусков (ПионЛизБП2, ПионЛизБП3, ПионЛизБП4 и ПионЛизБР5) доступны у брокеров, аккредитованных на фондовом рынке Московской Биржи.

Не является публичной офертой. Не является индивидуальной инвестиционной рекомендацией.

Коротко о главном на 11.07.2023

- 11 июля 2023, 14:35

- |

- «Практика ЛК» (головная структура ГК «Ураллизинг») сегодня начинает размещение трехлетних облигаций серии 001Р-01 объемом 2 млрд рублей. Регистрационный номер — 4B02-01-00089-L-001P. Ставка купона установлена на уровне 11% на весь период обращения. Купоны ежеквартальные. Сбор заявок прошел 7 июля. По облигациям предусмотрена амортизация: по 16,5% от номинала будет погашено в даты выплат 7-11-го купонов, еще 17,5% от номинала — в дату погашения. Организаторы — Альфа-банк, банк «ФК «Открытие» и Совкомбанк.

- «Урожай» сегодня начинает размещение трехлетних облигаций серии БО-03 объемом 200 млн рублей. Регистрационный номер — 4B02-03-00007-L. Ставка купона установлена на уровне 16% годовых на весь период обращения. Купоны ежеквартальные. Организатор — «Цифра брокер».

- «Роял Капитал» 12 июля начнет размещение трехлетних облигаций серии БО-П09 объемом 100 млн рублей. Ставка купона установлена на уровне 15% годовых на весь период обращения. Купоны ежеквартальные. Андеррайтером размещения выступит Совкомбанк.

( Читать дальше )

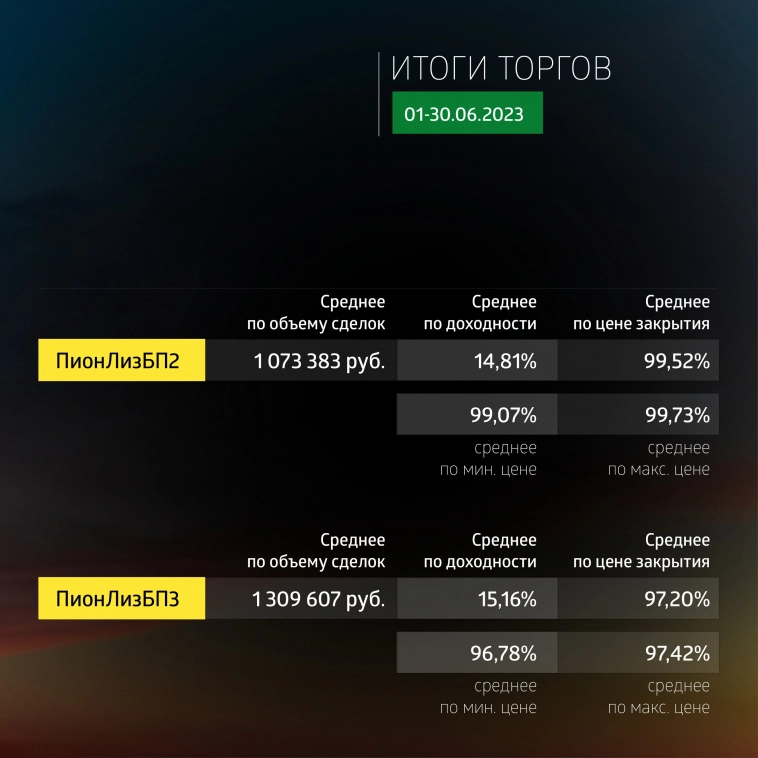

«Пионер-Лизинг»: итоги торгов на бирже и купонные выплаты за июнь 2023 года

- 07 июля 2023, 07:10

- |

Суммарный объем торгов на вторичном рынке по четырем выпускам эмитента составил 138,8 млн рублей. Инвесторы получили перечисленный эмитентом купонный доход по четырем эмиссиям в размере 25,4 млн рублей.

Итоги торгов

В июне объем торгов практически по всем выпускам «Пионер-Лизинга» вырос в сравнении с маем и в среднем составил более 1 млн рублей. При этом средний объем торгов по выпуску серии БО-П04 превысил 2,3 млн рублей в день. Сейчас в обращении у компании находится четыре выпуска — дебютный, размещенный в 2018 г., был погашен в мае. Цены остальных выпусков показали положительную динамику и закрыли месяц и квартал вблизи номинала.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал