Пионер-Лизинг

Коротко о главном на 12.10.2022

- 12 октября 2022, 11:07

- |

- МФК «Лайм-Займ» установила ставку купона трехлетних облигаций серии 001Р-01 объемом 500 млн рублей на уровне 20% годовых на весь срок обращения. Бумаги предназначены для квалифицированных инвесторов и будут размещаться по закрытой подписке. По выпуску предусмотрена амортизация: каждые полгода в даты окончания 6-го, 12-го, 18-го, 24-го и 30-го купонов будет выплачиваться по 10% от номинала и 50% от номинала — в дату окончания 36-го купонного периода. Выпуск включен в Третий уровень котировального списка и Сектор ПИР. Размещение выпуска начнется 13 октября. Организатором выступит ИК «Иволга Капитал».

- Московская биржа зарегистрировала выпуск облигаций МФК «Быстроденьги» серии 002P-01. Регистрационный номер — 4B02-01-00487-R-002P. Бумаги включены в Третий уровень котировального списка и Сектор ПИР. Параметры займа пока не раскрываются.

( Читать дальше )

- комментировать

- 158

- Комментарии ( 0 )

Коротко о главном на 06.10.2022

- 06 октября 2022, 13:59

- |

- Московская биржа зарегистрировала дебютный выпуск облигаций «Сергиево-Посадский мясокомбинат» серии БО-01. Регистрационный номер — 4B02-01-09137-A. Бумаги включены в Третий уровень котировального списка.

- «Юнилайн капитал менеджмент» (ЮЛКМ, представитель владельцев облигаций) намерен обратиться в арбитражный суд с заявлением о признании несостоятельным (банкротом) «Дядя Дёнер». Решение принято в связи с наличием у «Дяди Дёнера» задолженности перед владельцами облигаций выпуска серии БО-П01 в размере 60,9 млн рублей и выпуска серии БО-П02 в размере 50,8 млн рублей. В марте 2022 г. Арбитражный суд Новосибирской области удовлетворил иски ПВО о взыскании с эмитента указанной задолженности.

- ТК «Нафтатранс плюс» готовит выпуск трехлетних облигаций серии БО-04 объемом 100 млн рублей. Предусмотрена возможность досрочного погашения бумаг по усмотрению эмитента. По выпуску будет предоставлено обеспечение в форме поручительства от ТК «Спецтранскомпани».

( Читать дальше )

Коротко о главном на 27.09.2022

- 27 сентября 2022, 11:18

- |

- «Балтийский лизинг» 28 сентября начнет размещение трехлетнего выпуска облигаций серии БО-П06 объемом до 5 млрд рублей. Номинальная стоимость одной бумаги составляет 1000 рублей. Бумаги включены во Второй уровень котировального списка. Сбор заявок на выпуск запланирован на сегодня. Ориентир ставки купона — не выше 11% годовых. По выпуску предусмотрена амортизация: по 33% от номинала будет погашено в даты окончания 4-5-го купонов и 34% — в дату завершения 6-го купона. Купоны полугодовые. Организаторами выступят BCS Global markets, БК «Регион», Газпромбанк и ИБ «Синара».

- «Патриот Групп» (работает под брендом Williams Et Oliver) 18 октября начнет размещение выпуска трехлетних облигаций серии БО-01 объемом 200 млн рублей. Ставка купона установлена на уровне 15% годовых на весь период обращения. Купоны ежеквартальные. Бумаги включены в Третий уровень котировального списка, а также в Сектор роста.

( Читать дальше )

Коротко о главном на 26.09.2022

- 26 сентября 2022, 12:21

- |

- МФК «КарМани» 29 сентября начнет размещение выпуска трехлетних облигаций серии 02 объемом 500 млн рублей. Бумаги будут размещаться по закрытой подписке среди квалифицированных инвесторов. Ставка купона установлена на уровне 19% годовых на весь срок обращения. Купоны ежемесячные. По выпуску будет предусмотрена амортизация: по 10% от номинала будет погашено в даты окончания 6-го, 12-го, 18-го, 24-го и 30-го купонов.

- Московская биржа зарегистрировала выпуск трехлетних облигаций «Балтийский лизинг» серии БО-П06 объемом не менее 5 млрд рублей. Регистрационный номер — 4B02-06-36442-R-001P. Бумаги включены во Второй уровень котировального списка. Сбор заявок на выпуск запланирован на 27 сентября. Ориентир ставки купона — не выше 11% годовых. По выпуску будет предусмотрена амортизация: по 33% от номинала будет погашено в даты окончания 4-5-го купонов и 34% — в дату завершения 6-го купона. Купоны полугодовые. Организаторами выступят BCS Global markets, БК «Регион», Газпромбанк и ИБ «Синара». Техразмещение запланировано на 28 сентября.

( Читать дальше )

Коротко о главном на 19.09.2022

- 19 сентября 2022, 10:18

- |

Дата размещения, новый выпуск и техдефолт:

- МФК «Фордевинд» 21 сентября начнет размещение выпуска трехлетних облигаций серии 01 объемом 250 млн рублей. Бумаги будут размещены по закрытой подписке среди квалифицированных инвесторов. Ставка купона установлена на уровне 19,9% годовых на весь период обращения. Купоны ежемесячные. По выпуску предусмотрена амортизация: начиная с 12-го купона будет выплачиваться по 4% от номинала.

- «Главторг» не выполнил обязательства по выплате 3-го купона выпуска облигаций серии БО-01. Эмитент не смог выплатить полностью весь накопленный купонный доход и перевел в НРД примерно четверть от общей суммы: 9,18 рубля в расчете на одну облигацию. НРД сообщил, что обязанность по выплате купона «исполнена ненадлежащим образом».

- Московская биржа зарегистрировала выпуск облигаций «Завод КриалЭнергоСтрой» («Завод КЭС») серии 001P-03. Регистрационный номер — 4B02-03-00474-R-001P. Бумаги включены в Третий уровень котировального списка и Сектор роста. Параметры займа пока не раскрываются.

( Читать дальше )

Коротко о главном на 13.09.2022

- 13 сентября 2022, 10:05

- |

Новые выпуски, ставки купонов и букбилдинг:

- Московская биржа зарегистрировала выпуск облигаций «Центр-резерв» серии БО-02. Регистрационный номер — 4B02-02-00073-L. Бумаги включены в Третий уровень котировального списка. Параметры займа пока не раскрываются.

- Московская биржа зарегистрировала выпуск трехлетних облигаций ООО «Сеть дата-центров «Селектел» серии 001Р-02R объемом 3 млрд рублей. Регистрационный номер — 4B02-02-00575-R-001P. Бумаги включены во Второй уровень котировального списка. Напомним, «Селектел» 15 сентября с 11:00 до 15:00 по московскому времени планирует собирать заявки на выпуск. Ориентир доходности — премия 400 б.п. к трехлетним ОФЗ. Купоны полугодовые. Организаторы размещения: Газпромбанк, МКБ и Тинькофф Банк.

- «Роял Капитал» установил ставку купона трехлетних облигаций серии БО-П08 объемом 100 млн рублей на уровне 16% годовых на весь срок обращения. Купоны ежеквартальные. Бумаги включены в Третий уровень котировального списка и сектор ПИР. Начало размещения запланировано на 14 сентября.

( Читать дальше )

Коротко о главном на 06.09.2022

- 06 сентября 2022, 11:36

- |

Ставка купона и понижение рейтинга:

- «Пионер-Лизинг» установил ставку 5-го купона облигаций серии 01 на уровне 20,04% годовых.

- Рейтинг кредитоспособности «реСтор», а также облигаций компании серии 001Р-01 был понижен до уровня ruBBB+ со стабильным прогнозом. Рейтинговым агентством «Эксперт РА» был снят статус «под наблюдением». Ранее у компании действовал рейтинг на уровне ruA со стабильным прогнозом.

- «Автоэкспресс» зарегистрировал выпуск коммерческих облигаций серии 3П-КО01. Присвоенный регистрационный номер — 4CDE-01-00557-R-003P. Номинальная стоимость одной ценной бумаги — 1000 рублей.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

( Читать дальше )

Коротко о главном на 29.08.2022

- 29 августа 2022, 10:16

- |

- «Брусника. Строительство и девелопмент» сегодня начинает размещение дополнительного выпуска №1 трехлетних облигаций серии 002Р-01 объемом 1,25 млрд рублей. Регистрационный номер — 4B02-01-00492-R-002P. Цена размещения установлена на уровне 96,75% от номинала. Способ размещения — открытая подписка. Ориентир доходности к погашению — 14,14% годовых. Организаторами размещения выступают Газпромбанк, Россельхозбанк и Инвестбанк «Синара».

- Банк России принял решение о возобновлении эмиссии облигаций «Арекс+» со сроком обращения 3,2 года (1 170 дней). Регистрационный номер — 4-01-00657-R. Цена размещения бумаг составит 980 рублей за облигацию. Таким образом дисконт от номинальной стоимости составит 2%. По выпуску предусмотрена возможность досрочного погашения по усмотрению эмитента, но не ранее чем через полгода с даты начала размещения облигаций.

( Читать дальше )

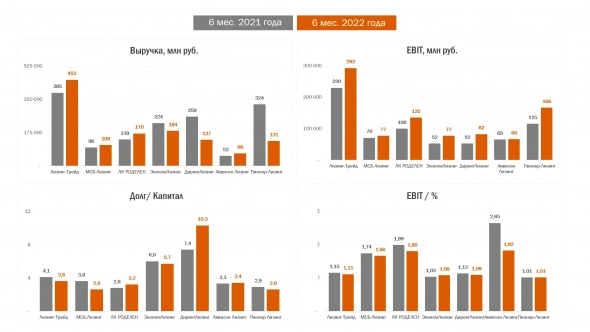

Лизинговая отрасль: финансовые результаты первого полугодия 2022 года.

- 18 августа 2022, 14:05

- |

С 2022 лизинговые компании переходят на новый формат учёта, основное изменение — способ признания выручки. Теперь в выручке лизинговых компаний учитываются только полученные проценты.

Переход на новый формат учёта с одной стороны делает отчётности лизинговых компаний более прозрачными в отношении понимания рентабельности бизнеса, с другой стороны из-за изменения формата учёта до конца 2022 годы мы сильно ограничены в анализе отчётности и не можем считать LTM показатели.

По итогам полугодия мы видим ту же тенденцию, что и по результатам 1 квартала. Компании, показавшие сокращение бизнеса и снижение выручки в 1 квартале, продолжили отставание от собственных результатов 1 полугодия 2021.

Из общих тенденций видно, что рост ставок во 2 кв. повлиял на сокращения покрытия процентных расходов. Из плюсов: в нашей выборке практически не наблюдается значительного роста дола, отношения долга к капиталу у большинства компаний осталось примерно на уровне 1 полугодия 2021 года.

( Читать дальше )

Коротко о главном на 17.08.2022

- 17 августа 2022, 10:22

- |

Старт размещений, ставки купонов и кредитные рейтинги:

- «Сэтл Групп» сегодня начинает размещение трехлетних облигаций серии 002Р-01 объемом 10 млрд рублей. Регистрационный номер — 4B02-01-36160-R-002P. Ставка купона установлена на уровне 12,15% годовых на весь срок обращения бумаг. Купоны ежеквартальные. Организаторы — БК «Регион», BCS Global Markets, Газпромбанк, ИБ «Синара» и Экспобанк.

- «Лизинг-Трейд» сегодня начинает размещение пятилетних облигаций серии 001P-05 объемом 100 млн рублей. Регистрационный номер — 4B02-05-00506-R-001P. Ставка 1-6-го купонов установлена на уровне 17% годовых, 7-12-го купонов — 16% годовых, 13-18-го купонов — 15% годовых. Купоны ежемесячные. Организатор — ИК «Иволга Капитал».

- «Группа Астон» сегодня начинает размещение трехлетних коммерческих облигаций серии КО-П08 объемом 140 млн рублей. Регистрационный номер — 4CDE-08-00544-R-001P. Ставка 1-2-го купонов установлена на уровне 12,5% годовых.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал