ПИФы

Положить деньги под проценты где выгоднее

- 09 сентября 2022, 08:23

- |

Во что выгоднее и лучше инвестировать: ПИФы или отдельные акции ?

Для ответа на этот вопрос, нужно опять разобраться, что такое ПИФ. С акциями для большинства, и так все понятно.

ПИФ — это фонд, в который вы можете инвестировать, и не только вы. Таких инвесторов как вы там много. Паевым фондом рулит управляющая компания, а точнее управляющий, который в этом фонде работает и приезжает на работу на Порше или БМВ.

У каждого фонда есть свои, иногда строгие правила. В них прописано, какие инструменты (активы) может покупать фонд. Сами фонды бывают разные. Некоторые покупают только акции компаний. Другие покупают и облигации, и недвижимость и ещё целую кучу ненужного хлама. Поэтому прежде, чем инвестировать в Паевые Инвестиционные Фонды, нужно прочесть его правила и понять, во что управляющий вложит ваши деньги, когда вы ему их отдадите.

Допустим, что ваш фонд, который покупает только акции. Тогда можно сравнить такой фонд с самостоятельной покупкой акций. Есть три различия, которые сразу приходят на ум, и одна похожесть.

Акции нужно выбирать самому, а в фонде эту работу проделывает управляющий. Предполагаем, что MBA (master of business administration, MBA (Эм-Би-Эй) магистр экономического управления — квалификационная степень магистра в менеджменте (управлении), у него действительно из Гарварда, а не купленная в переходе. Поэтому свою работу он делает хорошо и выбирает акции лучше, чем вы.

За покупку акций вы платите комиссию брокеру и бирже. А вот за покупку ПИФа нужно платить ещё и управляющей компании. Она ведь не будет работать бесплатно, потому что нужны офис, компьютеры. Плюс жирный бонус управляющему, который хочет обслуживать и постоянно заправлять свой Порше.

Далеко не у всех ПИФов паи крутятся на бирже. Акции мы можем покупать через терминал и сразу видеть их на счете. В ПИФах же, технологии всё ещё на стыке квантовой физики и бумажных записулек. Поэтому может быть муторно долго и через душевную боль.

И управляющая компания, и брокер, прежде чем начать свою деятельность, должны сходить в Центральный Банк за лицензией и на поклон. Лицензия означает, что компанию и сотрудников проверили вплоть до коронок на зубах и отпечатков пальцев, а потому такой компании можно с наибольшей вероятностью доверить свои, честно заработанные деньги. Источник сайт Сергея Владимирова

- комментировать

- Комментарии ( 11 )

Газпром и БПИФЫ на индекс мосбиржи

- 01 сентября 2022, 14:26

- |

Как инвестировать в «недвижимость всегда растет» без недвижимости и стоит ли?

- 30 августа 2022, 07:14

- |

Обратил внимание, что Альфа-Капитал собирает новый ЗПИФ на недвижимость — «Коммерческие метры». Это будет уже *дцатый ЗПИФ на недвижку, поэтому можно посмотреть на другие и решить, насколько такое кому может подойти. ЗПИФ недвижимости — это что-то типа REIT, но ЗПИФ.

Интересная вещь, ведь недвижимость всегда растет, а раз она всегда растет, то это логичный способ инвестировать как в рост стоимости, так и в доход с аренды. Прошаренные любители бетона знают, что доходность коммерческой недвижимости в среднем выше, чем с квартир. Но чтобы свое помещение купить, это ж нужны миллионы, а тут можно стать пайщиком и иметь свой квадратный метр на складе с бананами. Или в офисе с вебкамщицами.

Решил посмотреть, как у российских брокеров обстоят дела с ЗПИФами на недвижимость на паре примеров.

( Читать дальше )

Инвестиции в коммерческую недвижимость: Фонд Арендный бизнес 7 от Сбера

- 26 августа 2022, 13:43

- |

1. Общая характеристика

- Наименование: Фонд Арендный бизнес 7

- ISIN: RU000A1034U7

- Листинг: 3 уровень (риск низкой ликвидности)

- Страница фонда на сайте УК: ссылка

- СЧА на пай: 106 468,33 ₽ на 16.08.2022

- СЧА фонда: 23 095 690 711,35 ₽ на 16.08.2022

- Рыночная котировка на момент написания статьи (26.08.2022): 94 800 ₽ (дисконт 12,3% к СЧА)

- Договор доверительного управления: до 31.03.2031

- Выплата дивидендов: ежеквартально

- Для квалифицированных инвесторов: нет

- Сектор: склады, офисы, машиноместа и т.д.

- Комиссии фонда: 1% комиссия УК; до 0,5% комиссия спецдепозитария, регистратора, аудитора; комиссия УК за успех: до 5% от выплаченного пайщикам инвестиционного дохода в год

2. Структура активов и доходность купленной в фонд недвижимости

- 16,4% — доля недвижимости в фонде на конец июля

- 82,3% — деньги на счетах и депозитах на конец июля

( Читать дальше )

В какие ETF и БПИФ на S&P500 можно инвестировать в 2022 году у российских брокеров

- 24 августа 2022, 07:40

- |

Стало мне интересно, в какие фонды на S&P500 можно сегодня инвестировать. Как мы знаем, до февраля 2022 года у российских брокеров можно было купить 6 штук: от Сбера, ВТБ, Альфы, Finex, Райффайзен и Тинькофф. Причем фонд от Finex не полностью соответствует индексу, там больше разных акций. Остальные повторяют индекс. Сегодня доступны 2 из них, теоретически с разной степенью вероятности могут возобновить работу еще 3, а 1 скорее всего F (F — Finex).

У меня были и есть до сих пор фонды от ВТБ, Сбера и Finex (бинго, хорошо, что очень мало). Что я еще могу купить и какие там есть условия? А главное — зачем и какие риски?

Доступны сегодня к покупкеСегодня торгуются на бирже фонды Райффайзен и Тинькофф. Там принципиально разные подходы и разные нюансы.

( Читать дальше )

Вложения в коммерческую недвижимость: Альфа-Капитал Арендный поток 2

- 22 августа 2022, 10:36

- |

Предыдущий пост:

Вложения в коммерческую недвижимость: Альфа-Капитал Арендный поток 1

1. Общая характеристика

- Наименование: ЗПИФ Альфа-Капитал Арендный поток 2

- ISIN: RU000A101YY2

- Листинг: 3 уровень (риск низкой ликвидности!)

- Страница фонда на сайте УК: ссылка

- СЧА на пай: 290 804,83 ₽

- СЧА фонда: 981 968 442,36 ₽

- Рыночная котировка на момент написания статьи (22.08.2022): 240 000 ₽ (дисконт 21,2% к СЧА!)

- Договор доверительного управления: до 02.03.2026 (краткосрочный договор сроком 5 лет!)

- Выплата дивидендов: ежеквартально

- Для квалифицированных инвесторов: нет

- Сектор: Street retail

- Доля недвижимости: ~98%

- Текущая доходность, купленной в фонд недвижимости: ~11,4% годовых

( Читать дальше )

SBSP, Сбербанк и УК Первая - вы когда меры принимать начнете?

- 12 августа 2022, 11:55

- |

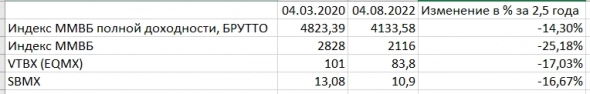

Сравнение доходности VTBX(EQMX), SBMX с индексом ММВБ полной доходности брутто за 2 года и 5 месяцев

- 09 августа 2022, 12:22

- |

Попробовал сравнить эффективность фондов VTBX(EQMX) и SBMX с индексом полной доходности ММВБ, брутто.

Для начала подобрал 2 дня с небольшой волатильностью: 04.03.2020 и 04.08.2022. Данные по фондам — зактырие торгов с Investing, по индексам — с сайта Мосбиржи.

В целом видим, что оба фонда почти за 2,5 года отстали примерно на 2-2,5%, что очень неплохо на мой взгяд. Напомню, что оба фонда не платят налог с поступающих дивидендов, а также налог на реализованную прибыль при ребалансировке. Нужно понимать, что данные по закрытию торгов не равны стоимости пая в этот момент, т.е. есть некая погрешность в пределах 1-2%. Отставание формирутся из-за комиссий фонда по управлению (VTBX(EQMX) — не более 0,69%, SBMX — не более 1%).

Банк России представил концепцию совер. защиты инвесторов. Это может добить СПБ-Биржу, ведь неквалам запретят покупать инстр. активы.

- 21 июля 2022, 10:50

- |

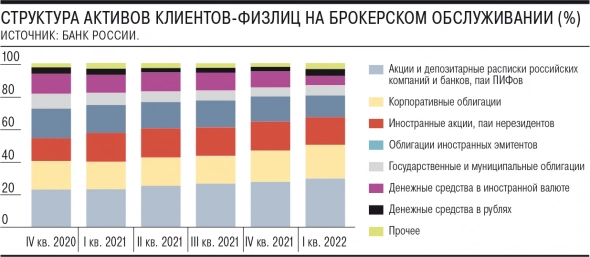

🏦 Вчера Банк России предоставил концепцию совершенствования защиты розничных инвесторов. У многих она вызвала возмущения, особенно негодуют брокеры, которые потеряют прибыль, если концепцию примут в том виде в котором предлагают. Регулятор уже приступил к оповещению брокеров и в письме чётко даёт понять, что иностранные активы неквалифицированным инвесторам не стоит предлагать. Давайте разберём главные предложения Банка России:

▪️ Для признания инвестора квалифицированным увеличить размер требуемого имущества с 6 до 30 млн. рублей. Из стоимости активов вычитаются обязательства перед брокером.

( Читать дальше )

ЗПИФ Недвижимости для неквалов

- 23 июня 2022, 14:44

- |

Например, что-то вроде ЗПИФ Атриум

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал