SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. EmeraldResearch

Вложения в коммерческую недвижимость: Альфа-Капитал Арендный поток 1

- 21 августа 2022, 13:29

- |

Коллеги,

нахожусь в процессе поиска фондов на недвижимость. В интернете очень сложно найти независимую аналитику по ЗПИФ недвижимости, наиболее качественная аналитика была у нашего коллеги @Алексей [buythedip] на сего сайте, к большому сожалению, он больше не публикует свой анализ фондов, в результате чего я решил восполнить возникшую пустоту.

1. Общая характеристика

3. Структура активов и доходность купленной в фонд недвижимости

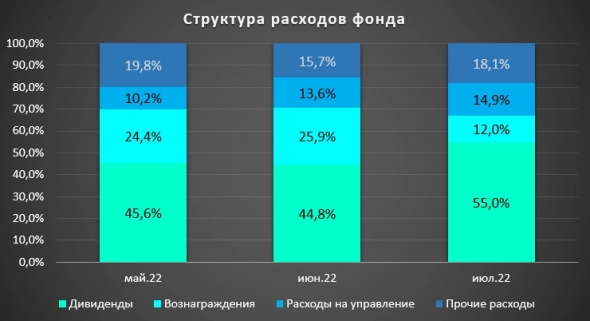

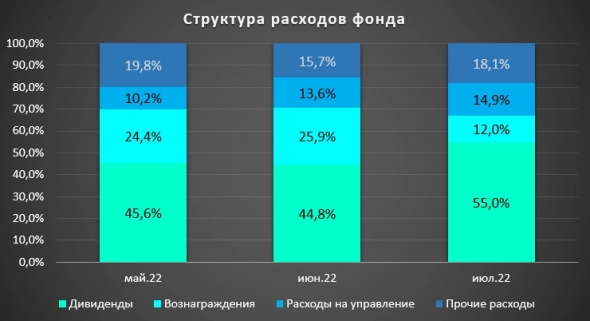

4. Структура расходов фонда

Так как в отчетах содержится колоссальный объем информации, то напишу свое краткое резюме по итогам изучения:

В настоящий момент текущая цена пая не выглядит для меня привлекательной, готов рассматривать покупки при цене в районе 200 000 ₽ за пай, либо при появлении новой информации, указывающей на рост привлекательности фонда.

Не является индивидуальной инвестиционной рекомендацией. Если хотите больше разборов фондов недвижимости, ставьте лайк.

нахожусь в процессе поиска фондов на недвижимость. В интернете очень сложно найти независимую аналитику по ЗПИФ недвижимости, наиболее качественная аналитика была у нашего коллеги @Алексей [buythedip] на сего сайте, к большому сожалению, он больше не публикует свой анализ фондов, в результате чего я решил восполнить возникшую пустоту.

1. Общая характеристика

- Наименование: ЗПИФ Альфа-Капитал Арендный поток

- ISIN: RU000A101HY7

- Листинг: 3 уровень

- Страница фонда на сайте УК: ссылка

- СЧА на пай: 299 919,95 ₽

- СЧА фонда: 1 276 413 952,72 ₽

- Рыночная котировка на момент написания статьи (21.08.2022): 230 000 ₽

- Договор доверительного управления: до 01.03.2025

- Выплата дивидендов: ежемесячно

- Для квалифицированных инвесторов: нет

- Сектор: Street retail

- С учетом ежемесячной выплаты дохода, считаю достаточным аналитический срез за последние 3 месяца, по которым доступна отчетность

- Не привожу информацию о размере комиссий за управление, так как по результатам изучения отчетности, считаю данную информацию неинформативной по причине наличия дополнительных расходов фонда, помимо комиссии за управление, вместо этого привожу более информативную для инвестора структуру расходов фонда, полный перечень расходов приведен в правилах фонда.

3. Структура активов и доходность купленной в фонд недвижимости

- Доля недвижимости: ~94%

- Текущая доходность, купленной в фонд недвижимости: ~12,5% годовых

4. Структура расходов фонда

- Дивиденды пайщикам составляют только ~45-55% расходов фонда ежемесячно

- Доходность к СЧА ~7,6% до вычета НДФЛ и 6,6% после вычета НДФЛ, для инвестора СЧА имеет значение при покупки паев на этапе формирования фонда, при расчете вознаграждения УК и при продаже имущества фонда;

- Доходность к текущей рыночной цене (230 000 ₽ за пай на 20.08.2022) 10% годовых до вычета НДФЛ и 8,7% после вычета НДФЛ

Так как в отчетах содержится колоссальный объем информации, то напишу свое краткое резюме по итогам изучения:

- В фонд куплено 6 объектов коммерческой недвижимости

- Сроки действия договоров разные, самый длительный, на который я обратил внимание — до 17.01.2030, но есть и те, которые истекают 30.09.2024

- Размер арендной ставки определяется в разных договорах по-разному: есть договора с фиксированной ставкой, есть с % от оборота, есть комбинированные (% от оборота, но не менее фикса)

- Информация об индексации не во всех отчетах об оценке прописана в явном виде, встретившиеся мне варианты: отсутствие информации об индексации, индексация на размер ИПЦ, но не более 5% в год и индексация до 10% в год

- СЧА фонда превышает рыночную капитализацию на 30%, надежных предпосылок для сокращения рыночного дисконта к СЧА фонда на сегодняшний день я не обнаружил, есть только надежда, что договор ДУ будет перезаключен на более лояльных для инвесторов условиях, либо имущество фонда будет эффективно распродано по цене, близкой к СЧА;

- Краткосрочный договор ДУ выглядит для меня риском: будет ли пролонгация договора и если нет, то будет ли выход из активов фонда столь же неэффективен, как и темпы покупки объектов в фонд (по истечению 2-х лет с даты создания фонда, остаются не вложенные в недвижимость средства, за «управление» которыми инвестор платит комиссию)?

- Отсутствует информационный документ с ключевыми характеристиками фонда, который был бы удобен для изучения инвестором, имеющийся на сайте информационный лист не содержит исчерпывающую для инвестора информацию, а изучение стандартных отчетов занимает много часов личного времени.

В настоящий момент текущая цена пая не выглядит для меня привлекательной, готов рассматривать покупки при цене в районе 200 000 ₽ за пай, либо при появлении новой информации, указывающей на рост привлекательности фонда.

Не является индивидуальной инвестиционной рекомендацией. Если хотите больше разборов фондов недвижимости, ставьте лайк.

4.4К |

Читайте на SMART-LAB:

Время возвращаться к валюте?

Относительно рубля я давно придерживаюсь логики, что, пока эксперты предрекают ему неизбежное ослабление, можно за рубль не очень...

07:00

Снижение военной премии в нефти: что это меняет для доллара и G10

Во второй половине понедельника – начале вторники рынки активно пересматривают премию за худший сценарий на энергетическом рынке, что цепочкой...

16:32

теги блога Финансовый Архитектор

- eurrub

- treasuries

- акции

- Александр Силаев

- Андрей Белоусов

- аренда недвижимости

- банки

- бпиф втб – фонд золото

- БРИКС

- брокеры

- ВИМ Ликвидность

- вклады

- втб

- Газпром

- госдолг США

- деприватизация

- дивиденды

- доллар рубль

- Евротранс

- золото

- Золотые монеты

- золотые слитки

- зпиф

- ЗПИФ Самолет

- ЗПИФы недвижимости

- иис

- инвестиции

- инвестиции в недвижимость

- Инвестиционная стратегия

- инвестиционные монеты

- инвестор

- инфляция

- инфляция в США

- исландия

- Итоги года

- итоги месяца

- Итоги недели

- коммерческая недвижимость

- криптовалюта

- льготная ипотека

- мобильный пост

- монеты из драгоценных металлов

- МТС

- налогообложение на рынке ценных бумаг

- нефть

- Нидерланды

- новости

- НПФ

- обзор рынка

- облигации

- опрос

- ОФЗ

- оффтоп

- ПАРУС

- Парус-двинцев

- Парус-Логистика

- Парус-Норд

- Парус-ОЗН

- Парус-Озон

- ПДС

- пенсионные накопления

- пенсия

- пифы

- ПМЭФ

- ПНК Рентал ЗПИФ

- портфель

- портфель инвестора

- приватизация

- прогноз 2023

- прогноз 2025

- прогноз по акциям

- программа долгосрочных сбережений

- психология

- санкции

- санкции США

- сбербанк

- Сбережения

- Сингапур

- смартлаб конкурс

- смз

- Современный 7

- Современный 8

- ставка ФРС США

- сургутнефтегаз

- США

- трейдинг

- форекс

- ФРС США

- экономика

- экономика России

- экономика США

- энергетика

- Энергетический кризис

- энергобаланс

Впрочем, если бы комиссия была более адекватной, скажем 1%, при текущей рыночной цене фонд стал бы привлекательным.

Но структура расходов малоинформативная. И договор ДУ краткосрочный — однозначно минус. Никогда не понимал этой темы. По идее арендная недвижимость это консервативный инструмент для долгосрочного получения предсказуемого денежного потока. А тут — продаже имущества фонда, явно история уже не про это.

Как-то не весело)

Про порядок индексации базовой арендной ставки ничего не нашел, переменная часть арендной ставки состоит из коммунальных и эксплуатационных платежей.

Возможно, сможем увидеть более привлекательную цену на ЗПИФ.

Локации тоже не плохие, а местами даже отличные (Б.Серпуховская).

Впрочем локацию тоже можно испортить. Очень не нравится что на Паперника и на Первомайской несколько магазинов плотно сидят рядом.

Хороший стрит-ритейл пока держится нормально, конкурируя с дарксторами. А в больших ТЦ действительно сейчас грустно и перспективы туманные. Выживут только сильнейшие.

Вообще тема интересная, чтобы ей делиться тут, информации об инвестициях в ЗПИФ во всем рунете супер мало, приходится с головой в отчеты погружаться.

Мысль делиться здесь отличная — будем читать и обсуждать.