Офз

Покупка коротких и средних ОФЗ – тренд августа

- 31 августа 2017, 17:59

- |

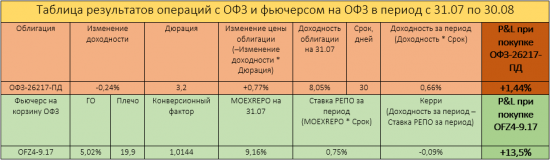

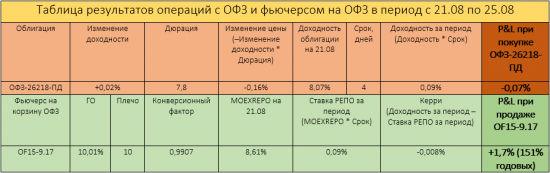

P&L при покупке OFZ4-9.17 = (Изменение цены облигации + Керри) * Плечо / Конверсионный фактор

Дефляция вернулась: на неделе с 22 по 28 августа цены снизились на 0,2% н/н. Годовая оценка инфляции теперь составляет 3,4% г/г, что является минимум за долгое время. Такие данные убеждают в том, что ЦБ снизит ставку в сентябре, и делают вопрос о шаге снижения более острым. Если динамика инфляционных ожиданий будет удовлетворять регулятор, ключевую ставку вполне могут опустить до 8,5%, однако стоит ещё дождаться этой статистики и следить за заявлениями представителей Центробанка.

Вчера на аукционах Минфин продал ОФЗ-26219 (9 лет) и флоатер ОФЗ-29012 (5 лет): спрос на бумаги превысил предложение в 2,8 и 2,6 раз соответственно. Доходность по 26219 оказалась ниже рыночной (7,91 vs7,94), а 29012 была продана по цене 103,7% от номинала.

Рубль по-прежнему остаётся крепким по отношению к доллару (USDRUB: 58,73) и показывает в августе одну из лучших динамик среди валют развивающихся стран. В последние дни определённую поддержку рублю оказали данные по инфляции, которые увеличили спекулятивный спрос нерезидентов на ОФЗ. В свою очередь, новая макростатистка США о состоянии рынка труда (+237 тыс., консенсус: +185 тыс.) и ВВП в 2к’17 (+3.0%, консенсус: +2.7%) не продемонстрировала значительного влияния на доллар.

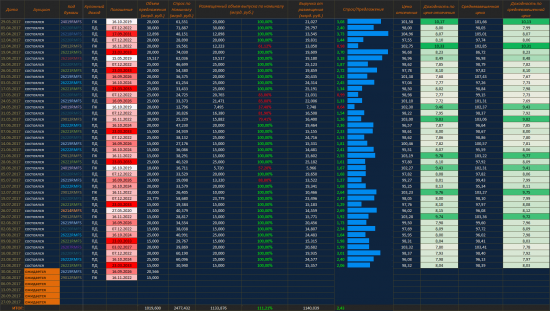

Август оказался благоприятным для ОФЗ, особенно для краткосрочных и среднесрочных бумаг. За месяц короткий и средний участки кривой доходности опустились, причём падение короткого составило до 30 бп (ОФЗ 26214). На таком движении можно было заработать купив, например, фьючерсы О

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Минфин России 30.08.2017 разместил ОФЗ 26219RMFS и 29012RMFS, спрос значительно превысил предложение, объем размещен полностью.

- 31 августа 2017, 11:53

- |

Минфин России 30.08.2017 разместил ОФЗ 26219RMFS и 29012RMFS, спрос значительно превысил предложение, объем размещен полностью.

Детали размещения представлены в таблице - http://constantcapital.ru/category/obligacii/

Опционы изменение ОИ по основным инструментам FORTS - http://constantcapital.ru/опционы-изменение-ои-по-основным-инс-116/

( Читать дальше )

Проблемы банковского сектора вынудили инвесторов скупать российские ОФЗ

- 31 августа 2017, 09:56

- |

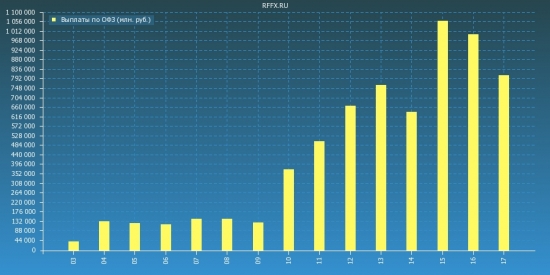

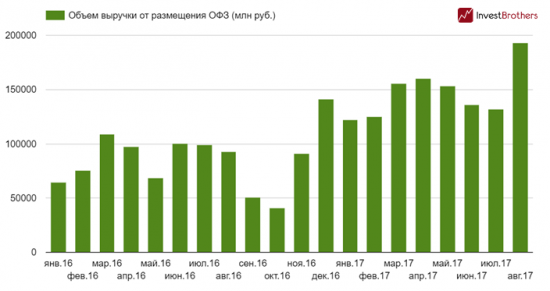

Август для Минфина России выдался крайне удачным – ведомство установило абсолютный рекорд по объему привлеченных средств путем размещения на открытом рынке облигаций федерального займа.

В последний месяц лета 2017 г. Министерство финансов выручило от размещения ОФЗ 192,8 млрд рублей, тем самым побив предыдущий рекорд в 160,3 млрд рублей, поставленный в апреле текущего года. Не стоит забывать и о том, что в августе, спустя шесть лет, Центральный банк произвел эмиссию купонных облигаций на 150 млрд рублей.

Кроме того, это уже девятый месяц подряд, когда Минфину удается привлечь за месяц более 120 млрд рублей.

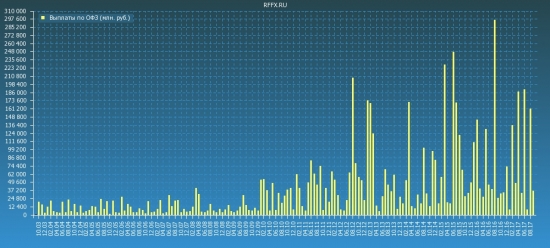

В августе ведомство направило на выплату процентов и на погашение ранее выпущенных бумаг 161,2 млрд рублей. Таким образом, чистый приток средств составил 31,6 млрд.

Согласно объявленным планам в третьем квартале 2017 г. Минфин хочет привлечь 400 млрд рублей. За два первых месяца выручка составила 324,8 млрд, то есть остается лишь 75,2 млрд рублей, что теоретически может быть выполнено уже к середине месяца.

( Читать дальше )

Итоги размещения ОФЗ + RGBI

- 30 августа 2017, 18:19

- |

Было предложено два выпуска, ОФЗ-ПД серии 26219 с постоянным купонным доходом на сумму 20,566265 млрд рублей и ОФЗ-ПК серии 29012 на сумму 15 млрд рублей.

ОФЗ 26219 с погашением 16 сентября 2026 года, купон 7,75% годовых

ОФЗ 29012 с погашением 16 ноября 2022 года, купон переменный, определяется как среднее арифметическое значений ставок RUONIA за 6 месяцев до даты определения процентной ставки + 0,4%. На данный момент определены 1 и 2 купоны — 10,74% и 10,32% соответственно.

Итоги:

ОФЗ 26219

Спрос превысил предложение в 2,8 раза. Итоговая доходность 7,9%. Разместили 100% выпуска.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) серии 26219 с погашением 16 сентября 2026 года составила 99,9675% от номинала, что соответствует доходности 7,9% годовых, говорится в сообщении Минфина РФ, размещенном на его сайте.

( Читать дальше )

Диалоги про фьючерсы на ОФЗ. Часть 3: ещё пару стратегий

- 30 августа 2017, 17:27

- |

Друзья, теперь я расскажу Вам про менее тривиальные стратегии, которые можно использовать при работе с ОФЗ и фьючерсами на ОФЗ. Чтобы вспомнить методику основных расчётов, связанных с ОФЗ и фьючерсом на ОФЗ, загляните в предыдущие две части «Диалогов про ОФЗ».

1. Отыгрывание изменения формы кривой доходности

Пусть 07. 08 Вы ожидаете, что за Ваш период инвестирования кривая доходности будет переходить к нормальному виду, то есть спред между длинными и короткими доходностями ОФЗ будет увеличиваться. Таким образом, Вы хотите поставить на увеличение соотношения цены коротких госбондов к цене длинных. В таком случае нужно купить фьючерсы на короткие ОФЗ и продать фьючерсы на длинные.

Срок инвестирования: 07.08.17 — 29.08.17

Фьючерс на короткие ОФЗ: OFZ2-9.17 (CTD: ОФЗ 26214)

Фьючерс на длинные ОФЗ: OF15-9.17 (

( Читать дальше )

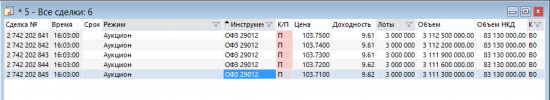

Итоги размещения ОФЗ 29012 и немного наблюдений

- 30 августа 2017, 16:37

- |

Итоги размещения выпуска № 29012RMFS:

— объем предложения – 15,000 млрд. рублей;

— объем спроса – 39,616 млрд. рублей;

— размещенный объем выпуска – 15,000 млрд. рублей;

— цена отсечения – 103,7100% от номинала;

— средневзвешенная цена – 103,7300% от номинала;

Примечательно, что выпуск похоже ушел в одни руки сегодня:

Лоты, как мы видим, ставились с шагом в 1 пипс и единым сайзом.

На данный момент флоутеры пользуются спросом у рынка, в частности наблюдал большой спрос со стороны УК некоторое время назад и крупных банков, возможны и НПФ пожаловали, так как для последних длинные флоутеры 29006 и далее интересны. На короткие 29011 и 24019 последнее время был хороший спрос, возможно из-за профицита ликвидности, возможно из-за игры кто последний при высокой текущей дохе или безопасно запарковать деньги. При учете, что в коротких флоутеров уже перезаложено понижений ставки на ближайшие 2 года, то на случай банковского кризиса и остановки снижения ставок, они сомнительный вариант.

( Читать дальше )

Минфин России 30.08.2017 проведет аукцион по размещению облигаций 26219RMFS и 29012RMFS на сумму более 35 млрд. руб.

- 30 августа 2017, 10:40

- |

Минфин России 30.08.2017 проведет аукцион по размещению облигаций 26219RMFS и 29012RMFS на сумму более 35 млрд. руб.

— облигаций федерального займа с постоянным купонным доходом (ОФЗ — ПД) выпуска № 26219RMFS (дата погашения 16 сентября 2026 года) в объеме остатков доступных для размещения в указанном выпуске ‑ 20 566 265 000 (двадцать миллиардов пятьсот шестьдесят шесть миллионов двести шестьдесят пять тысяч) рублей по номинальной стоимости;

— облигаций федерального займа с переменным купонным доходом (ОФЗ — ПК) выпуска № 29012RMFS (дата погашения 16 ноября 2022 года) в объеме 15 000 000 000 (пятнадцать миллиардов) рублей по номинальной стоимости.

таблица размещений - http://constantcapital.ru/category/obligacii/

USDRUB

( Читать дальше )

На рынке ОФЗ без перемен

- 28 августа 2017, 17:01

- |

За неделю для рынка ОФЗ так и не произошло ничего, что могло бы расшатать котировки. Даже заявления глав западных центробанков, в которых в итоге не было ничего интересного про будущую монетарную политику, оставили доходности российских гособлигаций почти неизменными. Отсутствие комментариев Йеллен насчёт низкой инфляции в США ослабило доллар и немного повысило доходности UST, однако оставило без внимания кривую доходности ОФЗ.

На текущей неделе не стоит ждать резкого роста волатильности котировок ОФЗ, но стоит обратить внимание на новые данные по инфляции в РФ и макростатистику США. Также стоит готовить себя к данным по инфляции, инфляционным ожиданиям и экономической активности за август, которые должны выйти в начале сентября. Новая статистика может окончательно пролить свет на потенциал изменения ключевой ставки на ближайшем заседании ЦБ, что может скорректировать доходности краткосрочных и в меньшей степени среднесрочных госбумаг. Стоит следить и за риторикой представителей ЦБ после публикации этих данных.

( Читать дальше )

Покупка ОФЗ

- 27 августа 2017, 14:10

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал