ОфЗ

Минфин разместил ОФЗ-ПД 26244 на Р15,9 млрд при спросе Р45,3 млрд, средневзвешенная доходность – 15,34% годовых.

- 26 июня 2024, 14:23

- |

Минфин России информирует о результатах проведения 26 июня 2024 г. аукциона по размещению ОФЗ-ПД выпуска № 26244RMFS с датой погашения 15 марта 2034 г.

Итоги размещения выпуска № 26244RMFS:

— объем предложения – остаток, доступный для размещения в указанном выпуске;

— объем спроса – 45,322 млрд. рублей;

— размещенный объем выпуска – 15,869 млрд. рублей;

— выручка от размещения – 13,464 млрд. рублей;

— цена отсечения – 82,0100% от номинала;

— доходность по цене отсечения – 15,34% годовых;

— средневзвешенная цена – 82,0101% от номинала;

— средневзвешенная доходность – 15,34% годовых.

minfin.gov.ru/ru/document?id_4=307941-o_rezultatakh_razmeshcheniya_ofz_vypuska__26244rmfs_na_auktsione_26_iyunya_2024_g.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Минфин России пока не планирует наращивать госдолг

- 26 июня 2024, 10:35

- |

Министерство финансов России пока не планирует увеличивать государственный долг, сообщила первый замминистра финансов Ирина Окладникова в интервью ТАСС:

У нас ненефтегазовые доходы хорошо идут, поэтому будем стараться укладываться в те доходы, которые есть, — сказала чиновница. Текущий уровень госдолга соответствует установленным в госпрограмме параметрам. В Минфине считаеют его «безопасным», отметила Окладникова.

По подсчетам ГК «Регион» по состоянию на 19 июня, с апреля Минфин разместил гособлигации примерно на 444,3 млрд рублей. Это около 44,4% запланированного на второй квартал объема — план был установлен на уровне 1 трлн рублей. Предполагалось, что для выполнения плана Минфин должен был еженедельно размещать порядка 90,9 млрд рублей. Теперь, чтобы достичь нужного показателя, в последнюю неделю придется разместить 555,7 млрд рублей. В первом квартале 2024 гоад Минфин разместил облигаций на сумму 804,6 млрд рублей, выполнив свой квартальный план на 100,6%.

( Читать дальше )

Банки, ОФЗ и ликвидность

- 26 июня 2024, 09:09

- |

Пять месяцев подряд Банк России пишет в Обзоре о развитии банковского сектора, что банки не только покупают ОФЗ на первичном рынке, но и продают на вторичном.

Оборотная ведомость по форме 101 подскажет кто покупает, а кто продает. Секрет в динамике переоценки портфеля долговых ценных бумаг (смотрим пассивные остатки на счетах 501XX-504XX) в сравнении с индексом RGBI.

▪️Банк №1 держит около 30% рынка ОФЗ (на ~7 трлн руб.), из них до половины ОФЗ-ПД с фиксированным купоном. Банк увеличивает свой портфель пропорционально новым размещениям и не продает на вторичке.

Динамика переоценки 46% портфеля в точности соответствует снижению индекса ОФЗ (RGBI). За май отрицательная переоценка выросла с 577 до 729 млрд руб. То есть ~150 из 180 млрд убытка всех банков от переоценки ОФЗ пришлась на Банк №1.

▪️Банк №2 имеет портфель долговых ЦБ ~5 трлн, меньшая часть может быть в ОФЗ-ПД. Но с начала 2024 убыток от переоценки снизился с 153 до 107 млрд, несмотря на снижение цен ОФЗ. Такое возможно в результате продажи ОФЗ на вторичном рынке и фиксации убытка.

( Читать дальше )

Дно по длинным ОФЗ уже пройдено? Ставку больше не поднимут?

- 26 июня 2024, 02:50

- |

Скрин из моего ТГ-канала с предсказанием прошлой ставки (перед заседанием ЦБ 7 июня), можно проверить (хотя джентльменам принято верить на слово =)) )

Пошлое НЕ повышение ставки, пока многие ждали его — я угадал (да, просто повезло) и её оставили на 16%.

Тогда еще предполагал — что поднятие ставок банками по депозитам до 18% (на 6-7 мес. как у Сбера), которое всех всполошило, может быть связано с необходимой ликвидностью банкам (н-р, под выдачу заканчивающихся программ льготных ипотек). А повышение уже ключевой ставки так и будет исключительно на словах — так называемые вербальные интервенции.

После этого Минфин 19-го июня не был готов на аукционе занимать длинные фиксы в ОФЗ (провалилось размещение ОФЗ 26245) под тогдашние доходности близкие к 16% к погашению по ним.

Если текущая ставка — 16%, + я пока не ожидаю ее повышения, + Минфин не готов занимать под эту доху дальние фиксы, а они дают такую же доху к погашению (гдет порядка 15,8-15,7% по разным выпускам она была на тот момент, что уже выглядело сексуально) — что нужно делать? (правильно — котлетить их)

( Читать дальше )

Акции или Облигации? Зависит от того победит ли ЦБ инфляцию ближайшие пару лет или нет

- 25 июня 2024, 21:07

- |

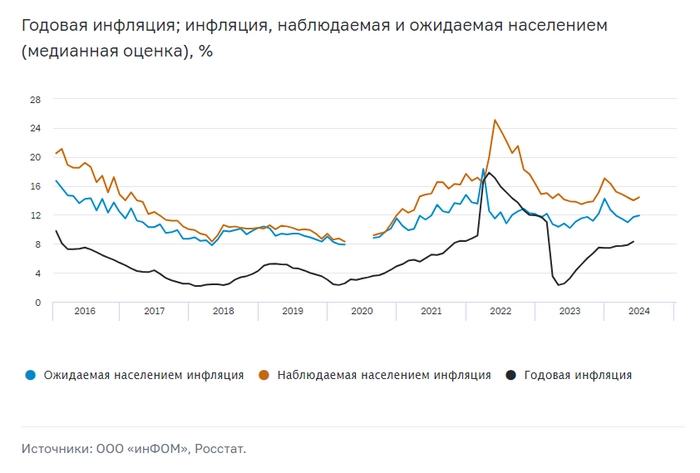

Согласно свежим данным ЦБ инфляционные ожидания населения и предприятий продолжают расти (рис 1 и 2)

Источник: cbr.ru/analytics/dkp/inflationary_expectations/Infl_exp_24-06/

Источник: cbr.ru/analytics/dkp/inflationary_expectations/Infl_exp_24-06/( Читать дальше )

Дальнейший рост инфляционных ожиданий может создать проинфляционные риски — ЦБ

- 25 июня 2024, 15:57

- |

В середине июня ЦБ сообщал, что инфляционные ожидания населения РФ в июне 2024 года выросли до 11,9% с 11,7% в мае.

Увеличение произошло за счет роста ожиданий у опрошенных со сбережениями, в то время как у респондентов без сбережений ожидания несколько снизились, но остаются на уровнях осени 2023 года, указал ЦБ в обзоре во вторник.

Долгосрочные инфляционные ожидания граждан на 5 лет также возросли — до 10,7%.

Индекс потребительских настроений снизился, но остается гораздо выше значений год назад. Снижение произошло за счет ожиданий респондентов, оценки текущего состояния у участников опроса почти не изменились. Доля опрошенных, предпочитающих откладывать свободные деньги, а не тратить их на покупку дорогостоящих товаров, практически не изменилась и составила 51,8%.

Ценовые ожидания предприятий повысились во всех крупных отраслях. Увеличение ценовых ожиданий предприятий — участников мониторинга Банка России — сопровождалось ростом оценок изменения издержек и текущего спроса. Средний темп прироста отпускных цен, ожидаемый предприятиями в ближайшие три месяца, составил 5,4% в пересчете на год.

( Читать дальше )

Минфин 26 июня проведет аукцион по размещению ОФЗ-ПД 26244 и ОФЗ-ПК 29025

- 25 июня 2024, 15:56

- |

— облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) выпуска № 26244RMFS (дата погашения 15 марта 2034 года) в объеме остатков, доступных для размещения в указанном выпуске – 15 869 072 000 рублей по номинальной стоимости;

— облигаций федерального займа с переменным купонным доходом (ОФЗ-ПК) выпуска № 29025RMFS (дата погашения 12 августа 2037 года) в объеме остатков, доступных для размещения в указанном выпуске.

Объем удовлетворения заявок на каждом аукционе будет определяться исходя из объема спроса, а также размера запрашиваемой участниками премии к фактически сложившимся на рынке уровням доходности.

Устанавливается следующий регламент проведения аукционов:

— 12:00 — 12:30 — ввод заявок на аукцион по размещению выпуска № 26244RMFS;

( Читать дальше )

déjà vu.

- 25 июня 2024, 13:09

- |

Почти ровно 2 года назад, я создал шутливый пост о том, как можно рисковать, прилагая огромные усилия, навыки и при этом проиграть в доходности стандартной Тёте Зине со стандартными вкладами в банк.

Тогда было смешно и злободневно, но вот сегодня, смотрю я на MCFTR который с начала года показал смехотворные +1,7% и на текущие полугодовые безрисковые вклады в 15-18% (на уровне инфляции) мне что-то уже совсем не смешно становится. И это даже не говоря про неудачные IPO вроде $ELMT показавшие -10% за месяц или уже какой-то невообразимый ужас в $GAZP -28% YTD.

Если в концепции «риск/доходность» остаётся только лишь «риск», какой смысл во всём этом?

Возможности для инвесторов: вебинар с экспертами УК БКС

- 24 июня 2024, 14:05

- |

УК БКС приглашает на вебинар!

Первое полугодие подходит к концу, самое время обсудить итоги и планы на будущее. Чем запомнились инвесторам эти шесть месяцев и чего ждать дальше?

Эксперты УК БКС расскажут на вебинаре завтра в 11:00 мск.

🔹О чем будут говорить:

• Стратегия-2024: итоги первого полугодия

Адвайзер — Роман Носов

Управляющий — Михаил Кузин

• Российские акции: где инвесторам искать оптимизм

Адвайзер — Максим Шеин

Управляющий — Виталий Громадин

• Долговой рынок РФ: прогнозы и перспективы

Адвайзер — Денис Габдулин

Управляющий — Григорий Тетерин

• Стратегии на международных рынках

Адвайзер — Максим Шеин

Управляющий — Константин Черепанов

Регистрируйтесь прямо сейчас, готовьте вопросы экспертам и подключайтесь к трансляции онлайн 25 июня. Участие бесплатное.

Зарегистрироваться: facecast.net/w/5fm0bt?utm_source=smartlab

А все поняли, что индекс ММВБ уже допадал?

- 22 июня 2024, 19:36

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал