ОфЗ

RENI отчиталась за I п. 2025 г. — валютная переоценка, резервы "отобрали" большую часть инвестиционного дохода. Рекомендовали дивиденды.

- 01 октября 2025, 14:26

- |

🏦 Группа Ренессанс Страхование опубликовала финансовые результаты по МСФО за I полугодие 2025 г. В 2025 г. страховщики перешли на новый стандарт учёта, из-за которого исказились прошлогодние данные (в старом стандарте прибыль за I п. 2024 г. составляла 3,9₽ млрд, при новом — 5,4₽ млрд, соответственно, образуется % минус по этому году, а не выход в плюс по прибыли). Сам же отчёт считаю нейтральным, стоит отметить, что курсовые разницы значительно занизили прибыль, но страховой бизнес прибылен в обоих сегментах, а инвестиционный портфель подрастает и ожидает продолжения снижения ключевой ставки:

📞 Результат от страховых услуг: 7,4₽ млрд (+1,7% г/г)

📞 Результат от финансовой и инвестиционной деятельности: 3,6₽ млрд (-15,3% г/г)

📞 Чистая прибыль: 4,6₽ млрд (-13,8% г/г)

🟣 Компания имеет 2 основных вида страхования, премии: life — 58₽ млрд (+49,1% г/г, продажи НСЖ взлетели из-за расширения территории, плюс по нему можно взять налоговый вычет), non-life — 34,2₽ млрд (-1% г/г, снижение из-за жёсткой ДКП, сокращение продаж в ипотечном страховании, грузах).

( Читать дальше )

- комментировать

- 3.9К | ★5

- Комментарии ( 2 )

Кривая доходности ОФЗ аномально нормализовалась

- 01 октября 2025, 10:52

- |

За последнюю неделю на рынке ОФЗ произошло резкое изменение кривой доходности (график в комментариях).

Отражая распродажу в длинных ОФЗ, точки, соответствующие длинным срокам до погашения, поднялись. Например, по 5-летним ОФЗ доходность выросла на 44 б.п. с 14,32% до 14,76% годовых, по 10-летним – на 51б.п. с 14,42% до 14,93% годовых.

Но точки, соответствующие наиболее коротким срокам до погашения (от 0,25 до 1 года) снизились (0,25 года – с 14,7% до 14,2% годовых, годовая точка – с 14,08 до 14,03%).

В результате кривая доходности ОФЗ из инвертированного состояния (когда чем длиннее срок до погашения, тем ниже доходность), в котором находилась больше года перешла в нормальное.

❗️Это выглядит абсурдным! Переводя на русский язык, это означает, что инвесторы поверили в завершение цикла снижения ставки Центральным банком на уровне 14% в следующем году, после чего он снова повысит ставку.

С точки зрения здравого смысла, кривая должна сохранять инвертированную форму. Рост НДС и всплеск бюджетных расходов в конце года делают вероятным, как <a href=«t.

( Читать дальше )

Подборка облигаций федерального займа

- 01 октября 2025, 07:25

- |

В этой связи появилась возможность зафиксировать хорошую доходность в «длинных» облигациях федерального займа (ОФЗ). На сегодняшний день некоторые выпуски предлагают ее свыше 14% годовых.

Наиболее интересными выглядят следующий ОФЗ:

— 26248 и 26247 с погашением в 2040 и 2039 г.г., текущий купонный доход составляет 14,2%.

— 26246 и 26245 с погашением в 2036 и 2035 г.г., текущий купонный доход составляет 13,9% и 13,8% соответственно.

— 26243 и 26244 с погашением в 2038 и 2034 г.г., текущий купонный доход составляет 13,5% и 13,3% соответственно.

Помимо предполагаемого купона можно будет получить дополнительную доходность при снижении ключевой ставки за счет переоценки тела облигации.

Ниже представлены актуальные выпуски ОФЗ и их текущая купонная доходность👇

📊 1,5 трлн пишем, 2,5 трлн в уме: рынок ОФЗ ждёт непростой квартал

- 30 сентября 2025, 20:59

- |

Минфин опубликовалграфик аукционов ОФЗ на IV квартал.

Кратко:

В IV квартале план — 1,5 трлн руб. Но это предварительный план. Возможно придётся занимать ближе к 2,5 трлн, или по 208 млрд в один аукционный день, что в этом году удавалось лишь на пиках оптимизма. Теперь фон хуже. Поэтому длинные ОФЗ выглядят слабо — большое предложение и риски паузы по ставке не дают привлекательной комбинации. В моменте видится, что сейчас оптимальнее фонды денежного рынка, флоатеры и короткие надёжные корпораты.

Подробно:

План по размещению — 1,5 трлн руб. Упор, как обычно, на длинные (более 10 лет) выпуски — 1 трлн. (рис 1)

Но в параллельном режиме готовятся поправки в бюджет: где дефицит растёт, а вместе с ним и потребность в заимствованиях растёт.

Всего планируется 12 аукционных дней (5 в октябре, 3 в ноябре, 4 в декабре) — в среднем получается по 125 млрд за каждый. В целом это вполне рабочий ритм, не самый простой, но если Минфин не будет жадничать с премией, то всё ок.

( Читать дальше )

Минфин РФ 1 октября проведет аукционы по размещению ОФЗ-ПД 26250 и 26224

- 30 сентября 2025, 16:07

- |

— облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) выпуска № 26250RMFS (дата погашения 10 июня 2037 года) в объеме остатков, доступных для размещения в указанном выпуске;

— облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) выпуска № 26224RMFS (дата погашения 23 мая 2029 года) в объеме остатков, доступных для размещения в указанном выпуске.

Объем удовлетворения заявок на каждом аукционе будет определяться исходя из объема спроса, а также размера запрашиваемой участниками премии к фактически сложившимся на рынке уровням доходности.

Устанавливается следующий регламент проведения аукционов:

— 12:00 — 12:30 — ввод заявок на аукцион по размещению выпуска № 26250RMFS;

— 14:00 — ввод цены отсечения для выпуска № 26250RMFS;

( Читать дальше )

Плановый объем размещения ОФЗ в 4кв 2025г - 1,5 трлн руб по номинальной стоимости — Минфин РФ

- 30 сентября 2025, 16:05

- |

minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?id_65=313991-grafik_auktsionov_po_razmeshcheniyu_obligatsii_federalnykh_zaimov_na_iv_kvartal_2025_goda

Портфель из ОФЗ с наибольшим ТКД и ежемесячными купонами

- 30 сентября 2025, 13:41

- |

Знаю, что многие тут любят ОФЗ и держат их в своём портфеле.

Ввиду того, что RGBI обновляет локальные минимумы думаю, что самое время сделать таблицу из 6 выпусков ОФЗ с наибольшим ТКД. Распределил выпуски так, чтобы купив эти 6 бумаг можно было получать ежемесячно купоны.

На всякий случай

ТКД — это фактически получаемый купон при покупке облигаций. Он отличается от обычного купона так как купоны платятся от номинала, а цена покупки у нас иная. Ввиду этого купон получаем мы от номинала, а покупаем бумагу дешевле/дороже номинала.

Сам список

1️⃣ ОФЗ-ПД 26245 SU26245RMFS9

Купоны: 12% в апреле и октябре

Цена: 862 рубля

ТКД: 13,92%

2️⃣ ОФЗ-ПД 26247 SU26247RMFS5

Купоны: 12,25% в мае и ноябре

Цена: 859 рублей

ТКД: 14,26%

3️⃣ ОФЗ-ПД 26248 SU26248RMFS3

Купоны: 12,25% в июне и декабре

Цена: 857 рублей

ТКД: 14,28%

4️⃣ ОФЗ-ПД 26233 SU26233RMFS5

Купоны: 6,1% в январе и июле

Цена: 563 рубля

ТКД: 10,83%

5️⃣ ОФЗ-ПД 26240 SU26240RMFS0

Купоны: 7% в феврале и августе

Цена: 595 рублей

ТКД: 11,76%

6️⃣ ОФЗ-ПД 26246 SU26246RMFS7

( Читать дальше )

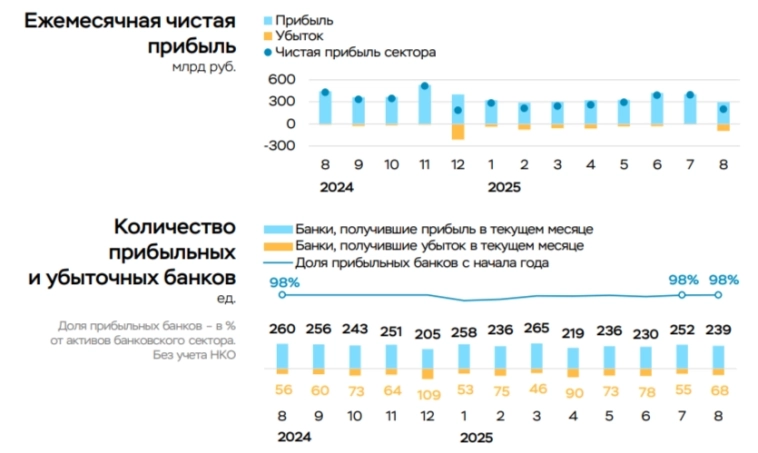

Чистая прибыль банковского сектора в августе 2025 г. — снизилась вдвое из-за отчислений в резервы и падения процентных доходов, повлияла к.с.

- 30 сентября 2025, 12:08

- |

💳 По данным ЦБ, в августе 2025 г. прибыль банков составила 203₽ млрд (-53,3% г/г, в июле — 397₽ млрд), по сравнению с прошлым годом есть ощутимое снижение — 435₽ млрд в августе 2024 г. Также отмечаю, что доходность на капитал в августе снизилась с 24,9 до 13%. Теперь приступим к интересным фактам из отчёта:

🟣 Основная прибыль (состоит из ЧПД, ЧКД, операционных расходов и чистого доформирования резервов) сократилась до 192₽ млрд (в июле 285₽ млрд), отрицательно повлияло снижение ЧПД (-36₽ млрд по сравнению с прошлым месяцем, из-за переоценки юр. кредитов т.к. в большинстве зашита плавающая ставка) и рост отчислений в резервы (+67 млрд по сравнению с прошлым месяцем).

🟣Неосновные (волатильные) доходы снизились до 90₽ млрд (-64₽ млрд по сравнению с июлем), по большей части из-за меньших дивидендов от дочерних компаний (4₽ млрд), после крупных выплат в июле (~60₽ млрд).

🟣Помимо этого, выросли налоговые отчисления (+33₽ млрд по сравнению с июлем), в предыдущем месяце отдельные банки отразили меньше налогов из-за разницы в признании доходов между бухгалтерским и налоговым учётом.

( Читать дальше )

Диверсификация в действии: ОФЗ снова в центре внимания

- 30 сентября 2025, 11:07

- |

Зато индекс гособлигаций RGBI, на фоне раздутого дефицита федерального бюджета, продолжает снижаться, скорректировавшись за три недели со 121 пункта до 115 пунктов, всем видом призывая инвесторов снова обратить на него внимание, на фоне чуть подросших доходностях по государственным облигациям. Ещё недавно длинные бонды давали доходность к погашению ниже 14%, а сейчас по многим выпускам мы видим доходности выше 15%, что на долгосрок выглядит уже куда интереснее:

📌 ОФЗ 26221 (SU26221RMFS0): 15,0%

📌 ОФЗ 26244 (SU26244RMFS2): 15,0%

📌 ОФЗ 26225 (SU26225RMFS1): 15,1%

📌 ОФЗ 26233 (SU26233RMFS5): 15,1%

📌 ОФЗ 26245 (SU26245RMFS9): 15,1%

📌 ОФЗ 26246 (SU26246RMFS7): 15,1%

Как действовать сейчас частному инвестору?

Сложившаяся ситуация открывает несколько потенциальных возможностей для инвесторов:

▪️Как бы не было морально сложно и страшно, на глубоких коррекциях и просадках нужно покупать надёжные и перспективные акции. Вы же помните, что наш рынок сейчас очень сильно недооценён, и кто знает — вдруг однажды и на нашей улице будет праздник, и к этому нужно всегда быть готовыми! Война же не будет длиться вечно, давайте опираться на этот сценарий.

( Читать дальше )

6 выпусков длинных ОФЗ для ежемесячного пассивного дохода

- 30 сентября 2025, 10:56

- |

Привет, инвесторы! Поступают вопросы, какие ОФЗ выбирать в свой портфель. Не могу сказать, что они звучат часто, но я прекрасно понимаю, что для многих это первая ступенька к пассивному доходу, так что решил все бросить и рассказать про ОФЗ. А также показать свой набор и рассказать, как вы можете САМИ выбрать ОФЗ в свои портфели легко и просто, если мой выбор не ок.

👋 Пара слов про меня

Меня зовут Лекс (Александр), и я веду канал Пассивный доход.

Моя стратегия — доходная: я инвестирую в то, что приносит живые деньги уже сейчас, а не мифические иксы «когда-нибудь». Так сказать регулярный пассивный доход. Если коротко — дивидендные акции, корпоративные и государственные облигации, фонды недвижимости с выплатам.

Раз в месяц пополняю портфель на 20 000 рублей — бюджет пока позволяет только так, но регулярность — наше все 💪 Моя главная цель — получать денежный поток любыми способами. Все мои пополнения, покупки и полученный пассивный доход можно увидеть в моем публичном портфеле.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал