Блог им. svoiinvestor

RENI отчиталась за I п. 2025 г. — валютная переоценка, резервы "отобрали" большую часть инвестиционного дохода. Рекомендовали дивиденды.

- 01 октября 2025, 14:26

- |

🏦 Группа Ренессанс Страхование опубликовала финансовые результаты по МСФО за I полугодие 2025 г. В 2025 г. страховщики перешли на новый стандарт учёта, из-за которого исказились прошлогодние данные (в старом стандарте прибыль за I п. 2024 г. составляла 3,9₽ млрд, при новом — 5,4₽ млрд, соответственно, образуется % минус по этому году, а не выход в плюс по прибыли). Сам же отчёт считаю нейтральным, стоит отметить, что курсовые разницы значительно занизили прибыль, но страховой бизнес прибылен в обоих сегментах, а инвестиционный портфель подрастает и ожидает продолжения снижения ключевой ставки:

📞 Результат от страховых услуг: 7,4₽ млрд (+1,7% г/г)

📞 Результат от финансовой и инвестиционной деятельности: 3,6₽ млрд (-15,3% г/г)

📞 Чистая прибыль: 4,6₽ млрд (-13,8% г/г)

🟣 Компания имеет 2 основных вида страхования, премии: life — 58₽ млрд (+49,1% г/г, продажи НСЖ взлетели из-за расширения территории, плюс по нему можно взять налоговый вычет), non-life — 34,2₽ млрд (-1% г/г, снижение из-за жёсткой ДКП, сокращение продаж в ипотечном страховании, грузах). В полугодовых отчётах есть раскрытие сегментов, как итог оба прибыльные non-life — 3,9₽ млрд, а life — 3,2₽ млрд (результат от страховых операций). После инвестиций (портфель инвестиций из премий), life снизила свои показатели (обычно life после инвестиций растёт больше, чем non-life), виноваты финансовые расходы по договорам страхования (15,2₽ млрд vs. 0,2₽ млрд, ставку дисконтирования снизили, это привело к росту резервов) — 1,6₽ млрд, non-life — 3,3₽ млрд.

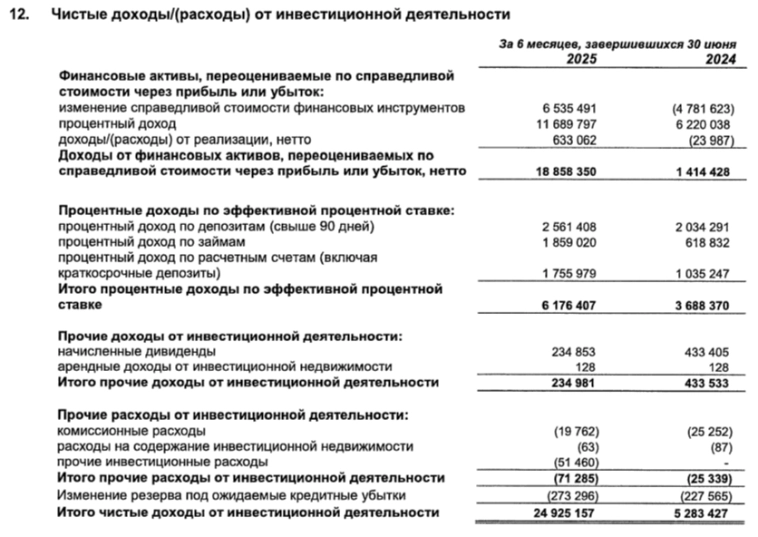

🟣 Что ещё повлияло на снижение прибыли? Валютная переоценка отняла -1,2₽ млрд (годом ранее -300₽ млн), инвестиционная деятельность дала мощный выстрел — 24,9₽ млрд (+369,8% г/г, приобретение страхового портфеля компании ВСК — Линия жизни размером ~12₽ млрд и компании Райффайзен Лайф, добавило около ~18₽ млрд активов помогло, итог знатно подросла переоценка и % доходы), но как писал выше финансовые расходы по договорам страхования составили -15,8₽ млрд (годом ранее -202₽ млн), то есть отняли значительную часть от инвестиций. А ещё увеличились административные расходы — 14,4₽ млрд (+13,7% г/г, инфляция не щадит).

🟣 Инвестиционный портфель увеличился на 27₽ млрд за полугодие до 262₽ млрд. Портфель консервативный, полностью соответствует бизнесу компании: облигации (40%), ОФЗ (24%) депозиты и денежные средства (25%), акции (5%), прочее (6%).

🟣 Коэффициент достаточности капитала составил 118% (в 2024 г. — 141%, из-за проведения сделок по слиянию и поглощению он снизился). ROE находится на уровне 30,3%, результат гораздо выше, чем у банков, но необходимо понимать, что данные % — это нормативный капитал, где вычитаются многие статьи из активов (в ссылке расчёт), поэтому по факту ROE ниже.

🟣 Напомню, что менеджмент рекомендовал СД выплатить дивиденды за I п. 2025 г. в размере 4,1₽ на акцию, если акционеры утвердят данную выплату, то на дивиденды направят 2,3₽ млрд, как раз 50% от чистой прибыли.

📌 С учётом смягчения ДКП сегмент non-life должен оживиться, но не стоит забывать про расход по договорам страхования, давление на прибыль с помощью увеличения резервов будет присутствовать. Ослабление ₽ под конец III кв. не даст такой мощный эффект, но всё же валютная переоценка не заберёт столь жирный кусок от прибыли. Главное — это переоценка портфеля из-за снижения ключевой ставки, у компании огромная позиция в облигациях, именно она и будет драйвером прибыли на ближайшие годы. При этом потенциал страхового рынка РФ полностью не раскрыт (российский страховой рынок сейчас составляет всего 1,9% от ВВП России против 7% в среднем в мире), объём страховых премий растёт из года в год.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

- 01 октября 2025, 14:31

- 01 октября 2025, 16:53

теги блога Владислав Кофанов

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- биржа

- бюджет

- бюджет в России

- бюджет РФ 2024

- бюджет РФ 2025

- валюта

- вклад

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- Группа ЛСР

- демпферные выплаты

- дефицит бюджета

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- европа

- застройщики

- золото

- инвестиции

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- производство стали

- психология инвестора

- РЖД

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс