ОфЗ

Итоги недели 11.06.2020. Заседание ФРС. Курс доллара и нефть

- 11 июня 2020, 19:44

- |

Как экономика разойдётся с фондовым рынком

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 11 )

Итоги недели 04.06.2020. Беспорядки в США. Курс доллара и нефть

- 04 июня 2020, 13:19

- |

Провалилась ли шведская модель борьбы с коронавирусом

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

Доходность ближних ОФЗ упала ниже 5%

- 04 июня 2020, 10:59

- |

На днях перекладывался в ОФЗ. Поэтому изучал доходности гособлигаций.

Пичалька. Годовые доходности государственных долговых бумаг упали ниже 5%. Не путать с купонным доходом, который может превышать 7%.

Как считается годовая доходность?

Посмотрим на примере следующей облигации:

ОФЗ 26209

Дата погашения: через 2,1 года.

Купон: 7,6%

Текущая цена: 106,06 руб.

Годовая доходность: 4,7%

Долговая бумага сейчас торгуется по цене 106 руб. То есть инвестор приобретет данную ОФЗ на 6% выше ее стоимости. Государство погасит облигацию не по 106 руб., а по номиналу — 100 руб.

То есть разницу в 6% нужно вычесть из будущих доходностей. Вот и получается, что годовая доходность до конца срока бумаги составит всего 4,7%, несмотря на купон 7,6%.

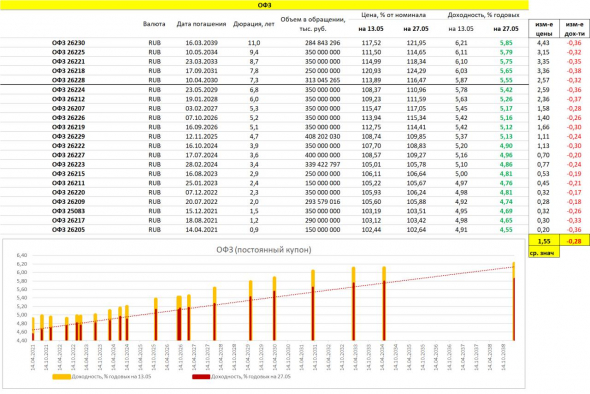

Давайте посмотрим текущие годовые доходности ОФЗ, срок погашения которых ранее 5 лет. В списке — облигации с постоянным купоном. В скобках — время до погашения.

- ОФЗ 26205 (0,9 года) — 4,2%

- ОФЗ 26217 (1,2 года) — 4,5%

- ОФЗ 25083 (1,5 года) — 4,5%

- ОФЗ 26209 (2,1 года) — 4,6%

- ОФЗ 26220 (2,5 года) — 4,7%

- ОФЗ 26211 (2,7 года) — 4,8%

- ОФЗ 26215 (3,2 года) — 4,8%

- ОФЗ 25084 (3,3 года) — 4,8%

- ОФЗ 26223 (3,8 года) — 4,9%

- ОФЗ 26227 (4,1 года) — 5%

- ОФЗ 26222 (4,4 года) — 5%

( Читать дальше )

Тенденции на российском долговом рынке

- 29 мая 2020, 12:57

- |

На долговом российском рынке в последние пять лет наблюдается устойчивая тенденция к снижению доходности. Что является позитивным фактором, для российской экономики. В 2015 году доходность 10 – и летних ОФЗ составляла выше 14% годовых, сейчас доходность около 5,5% годовых. Уменьшение доходности долгового рынка произошло на фоне действий ЦБ РФ по снижению процентной ставки, а также меньшей зависимости российской экономики от энергоносителей. В такой ситуации доходность банковских депозитов естественно снижается. В связи с чем, накопления в виде банковских депозитов становится менее привлекательным.

График доходности ОФЗ 10-лет.

Хорошую доходность можно получить на рынке акций, однако такая деятельность относительно рискованна из-за волатильности рынка, поэтому требует квалификации, а также наличия свободного времени. К примеру, на изучение финансовой отчетности компаний. Стабильную доходность могут обеспечить облигации российских компаний, за счет гарантированной выплаты купонов. На рынке облигаций — разные доходности, в зависимости от эмитента. Чем выше рейтинг эмитента, тем ниже доходность облигаций. На долговом рынке, в основном работают консервативные инвесторы.

( Читать дальше )

Маржин кол в Сбере

- 28 мая 2020, 21:06

- |

Просто так, на ровном месте, держал офз, которые погасились 27 мая, пару акций по 10 шт на свои, без плечей,

вдруг сегодня сообщение стоимость портфеля ниже размера минимальной маржи.

В соответствии с брокерским договором банк вправе самостоятельно совершить операции по увеличению стоимости портфеля.

Захожу в СберИнвестор, уже продано 9 акций, что характерно которые имели просадку, соответственно получаю минус.

А бесит вот что, на срочке есть свободные деньги,

на прошлой неделе даже хотел их перевести на фонду, как жопой чуял, но в технологичном и интеллектуальном банке брокере

это сделать не просто.

Первый раз создал поручение в Квике, на следующий день включаю комп, не понял, деньги на месте,

опять создаю поручение, вышло сообщение, что поручения на перевод подаются с 9,30 до 18,00.

Можно по телефону, но чтобы авторизоваться надо на карте стереть ( как в моментальной лотерее) номер

и назвать цифру под ним менеджеру. Ау Сбербанк, 21 век, искусственный интеллект.

Еще пытался через мобильный Квик перевести, но там тоже все криво,

можно только создать поручение на вывод средств.

Печально, и это подразделение банка, который мечтает стать технологическим гигантом и IT компанией.

Итоги недели 28.05.2020. «Выход Москвы из карантина». Курс доллара и нефть

- 28 мая 2020, 20:30

- |

Коронавирус и чипирование

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

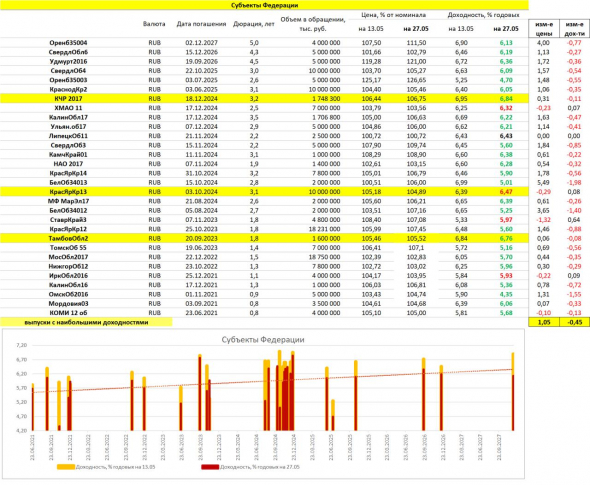

PRObondsмонитор. Доходности ОФЗ и облигаций субъектов федерации. К понижению ключевой ставки готовы!

- 28 мая 2020, 07:00

- |

К понижению ключевой ставки готовы! Это про ОФЗ. Облигации субъектов федерации еще в процессе подготовки. Заметьте, в маросекторе ОФЗ все ставки первых десяти лет до погашения (бумаги с гашением до 2030 года) ниже нынешнего ключевого значения. Доходности федерального госдолга позволяют Банку России выбирать следующее значение ключевой ставки – 5% или 4,5% – спокойно взвешенно. Так или иначе, инфляция превышает 3% и с легкостью может приблизиться к Банком России же заданному 4%-ному таргету. При ключевой ставке в 4,5%, да даже и в 5% денежно-кредитная политика становится не только мягкой, но и рискованной. Как больше риска несут и сами ОФЗ. Хотя на фоне госдолгов развитых стран риски не чрезмерны. Они просто есть. Субфедеральные бумаги – в догоняющих. Наверно, если продолжать хранить деньги в госбумагах, то все же в региональных.

( Читать дальше )

Об ОФЗ в условиях пандемии

- 27 мая 2020, 10:01

- |

С начала 2020 г. на Российском долговом рынке наблюдалась стабильная восходящая динамика – следствие благоприятного внешнего фона, сохраняющихся ожиданий смягчения монетарной политики ЦБ и постоянного притока денежных средств нерезидентов. Все это позволило доходности ОФЗ опуститься до исторического минимума. Так, доходность выпуска ОФЗ-ПД 26228 снизилась до 5,93%. Объем вложений иностранных игроков в российские гособлигации в январе-феврале увеличился на 315 млрд руб., таким образом доля нерезидентов на рынке до 34,9%, нового исторического максимума.

Динамика ОФЗ с начала пандемии

Впрочем, после 20 февраля 2020 г. ситуация стала кардинально меняться. Стремительно разрастающаяся по всему миру пандемия и введение повсеместных сдерживающих мер крайне негативно отразились на «аппетите к риску». Активные распродажи затронули широкий спектр глобальных активов, и ОФЗ не стали исключением.

( Читать дальше )

Итоги недели 21.05.2020. План выхода РФ из карантина. Курс доллара и нефть

- 21 мая 2020, 20:22

- |

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал