Отчёты компаний

Ключевые отчеты американского рынка этой недели + ожидания аналитиков

- 03 ноября 2025, 15:39

- |

Коллеги, всем доброго и продуктивного!

Немного обработал отчет от WhisperEarnings по западным бумагам на эту неделю — может кому пригодится:

📅 Главные отчёты недели (3–5 ноября 2025)

Palantir (#PLTR)

Ключевые цифры: прибыль $0.17, выручка $1.09 млрд (+50,2%); 63,6% аналитиков ожидают результат выше прогноза; опционы закладывают движение ≈ 10,6%.

Что это значит: ожидается сильный рост выручки и общее ожидание позитивного отчёта.

Advanced Micro Devices (#AMD)

Ключевые цифры: прибыль $1.17, выручка $8.72 млрд (+27,9%); 78,4% аналитиков ожидают результат выше прогноза; опционы закладывают движение ≈ 9,2%.

Что это значит: высокий оптимизм вокруг отчёта, рынок уже заложил часть роста.

Hims & Hers (#HIMS)

Ключевые цифры: прибыль $0.09, выручка $583,7 млн (+45,4%); 49,5% аналитиков ожидают результат выше прогноза; опционы закладывают движение ≈ 15,3%.

Что это значит: рост бизнеса сохраняется, но доверие рынка неустойчиво.

Robinhood (#HOOD)

Ключевые цифры: прибыль $0.51, выручка $1.21 млрд (+90%); 74% аналитиков ожидают результат выше прогноза; опционы закладывают движение ≈ 10,5%.

( Читать дальше )

- комментировать

- 338

- Комментарии ( 1 )

"Какие факторы продолжают оживлять российский рынок? Будут дивиденды?".

- 29 октября 2025, 16:54

- |

Приветствуем любимых подписчиков и читателей канала!📊

Итак, на этой неделе продолжаем наблюдать продолжение ралли отскоков российского рынка. Сегодня динамика роста медленными темпами смогла пробить сопротивление уровня 2500 Индекса Мосбиржи и полетела максимально до позиции 2525 (+1,24%📈).

Какие еще факторы восстанавливают рынок?

Более мощными драйверами рынка являются отчетности гигантов рынка за III квартал 2025 г. Вчера мы с вами видели главной новостью отчет Сбера🏦 за этот период. Чистая прибыль банка увеличилась на 9%, что превысило прогнозы аналитиков, которые ожидали 6%. Это и вызвало такую мощную волну позитива на торгах, потому что акции Сбера есть в портфеле почти у каждого инвестора.

Из этого мы напоминаем, что в начале октября на форуме «Финополис-2025» финансовый директор Сбера Тарас Скворцов оставил прогноз о повышении дивидендов до 39,7 руб за акцию к итогам 2025 г. И этот прогноз вполне возможен по следующим причинам:

1️⃣Все связано с решением ЦБ продолжить снижать ставку без пауз как многие опасались на прошлой неделе.

( Читать дальше )

Воскресная встреча инвесторов. Итоги недели. Подкаст ТОП-5

- 19 октября 2025, 10:37

- |

Приветствуем вас в воскресенье на нашем канале. Сложилось такое впечатление, что на этой неделе было все: рост Индекса Мосбиржи +7%, постоянные рекорды цен на золото чуть ли не каждый день и телефонный разговор президентов России и США.

Все эти события сделали неделю достаточно доходной для портфеля: +34 456 руб. (+5,89%)🔥

Акции и облигации

В начале недели рынок находился в условиях недельной волатильности на уровне Индекса выше 2500 до самой среды. Давление было от геополитических угроз против России и санкций Великобритании для нефтяников Лукойл🛢️ и Роснефть🛢️. Это было последний день распродажи акций и облигаций.

Четверг стал самым непредсказуемым днем недели. Неожиданный звонок Трампа к Путину, который длился 2 часа, пробудил позитив инвесторов до уровня 2713 Индекса (+6,96%), когда поступила информация о встрече двух президентов в Будапеште. Все планы продажи ракет «Томагавк» для Украины за счет стран ЕС провалились.

Кто торговался на вечерней сессии четверга, смог получить самый крупный доход.

( Читать дальше )

ТОП-10 самых ПРИБЫЛЬНЫХ компаний РФ по списку Форбс 2025

- 28 сентября 2025, 18:34

- |

Форбс на днях опубликовал свой рейтинг самых-самых прибыльных компаний в РФ. Любопытно на него взглянуть.

Напомню, что год назад на Смартлабе я тоже разбирал аналогичный ТОП-10 крупнейших бизнес-гигантов России. Интересно, сменились ли лидеры🤔

💰По итогам 2024 г. суммарная прибыль таких компаний превысила 8 трлн ₽. И я практически уверен, что некоторые из них есть в вашем инвестиционном портфеле!

Чтобы не пропустить самое важное и интересное, подписывайтесь на телеграм-канал про финансы, инвестиции и недвижимость.

👇Ключевой параметр — чистая прибыль, зафиксированная по итогам 2024 г. (указана в скобках). Пойдем с конца списка Forbes в его начало, чтобы было интереснее😉

🔟Полюс (305,5 млрд ₽)

Крупнейший производитель золота в России. Выручка и EBITDA «Полюса» в 2024 г. оказались выше ожиданий аналитиков, а прибыль вообще взлетела в 2 раза год к году. Производство золота достигло рекордных 3 млн унций, а благодаря росту продаж и (самое главное!) безудержному росту самого металла, Полюс с двух ног влетел в ТОП самых прибыльных.( Читать дальше )

«Финансовые зомби»: как компании-«живые мертвецы» торгуются на рынке

- 15 августа 2025, 14:30

- |

На бирже есть особая порода компаний — так называемые «зомби». Они внешне живы, котируются на бирже, выпускают отчёты, но их существование держится почти полностью на дешёвых кредитах.

Если говорить более профессиональным языком, то «Зомби-компании» — это фирмы, чья операционная прибыль не покрывает даже выплаты по процентам (ICR < 1). Они живут только за счёт дешёвого долга и рефинансирования. Повышение ставок без роста доходов ставит их под угрозу ликвидности и выживания. По широким оценкам, до 10–15 % публичных компаний в США можно отнести к этой категории.

Как их распознать:

- Долг растёт быстрее выручки

- Прибыль до уплаты процентов и налогов (EBIT) едва покрывает процентные платежи

- Свободный денежный поток отрицательный или близок к нулю

Почему опасно:

В эпоху низких ставок зомби-компании могли перекредитовываться безболезненно. Но при смене цикла — росте ставок или ужесточении условий кредитования — их модель рушится. Акции таких эмитентов часто падают быстрее рынка, а облигации превращаются в «мусор».

( Читать дальше )

Лайфхаки фондового рынка: Как компании маскируют проблемы в отчетности?

- 05 августа 2025, 13:23

- |

📌 Компании не всегда показывают всю правду в отчетах — особенно перед размещением акций, привлечением долга или публикацией квартальных результатов. Ниже — ключевые приёмы, которые искажают реальную картину, и сигналы, на которые стоит обращать внимание инвестору.

1. Акцент на EBITDA вместо чистой прибыли

EBITDA (Earnings Before Interest, Taxes, Depreciation and Amortization) — прибыль до вычета процентов, налогов, износа и амортизации. Её часто используют как «косметический» показатель — он может расти, даже если реальная прибыль падает.

📎 Пример: компания с большими амортизационными расходами может скрыть снижение чистой прибыли за счёт красивой EBITDA.

2. Отложенные расходы и капитализация затрат

Компании могут отложить признание части затрат (например, на разработку, маркетинг или IT), записывая их как инвестиции. Это увеличивает прибыль на бумаге, но не отражает текущих расходов.

📎 Сравните чистую прибыль и FCF (Free Cash Flow — свободный денежный поток). Если прибыль растёт, а FCF падает — возможна манипуляция.

( Читать дальше )

ТОП-10 самых ПРИБЫЛЬНЫХ компаний РФ по списку Форбс 2024

- 18 октября 2024, 08:56

- |

Недавно мы обсудили десятку самых убыточных российских компаний по результатам прошедшего года. Но Форбс также опубликовал свой рейтинг самых-самых прибыльных компаний в РФ. Любопытно на него взглянуть.

💰По итогам 2023 г. суммарная прибыль таких компаний превысила 7,5 трлн ₽. И я практически уверен, что некоторые из них есть в вашем инвестиционном портфеле!

Чтобы не пропустить самое интересное и важное из мира инвестиций, подписывайтесь на мой телеграм-канал.

👇Ключевой параметр — чистая прибыль, зафиксированная по итогам 2023 г. (указана в скобках). Пойдем с конца списка в его начало, чтобы было поинтереснее😉

🔟Норильский никель (258 млрд ₽)

«Норка» сейчас под давлением растущих издержек, большой инвестпрограммы и роста процентных расходов. Цены на ключевые металлы пока тоже стагнируют. Несмотря на это, компания смогла войти в ТОП-10 самых прибыльных, правда в 2022 г. она занимала 6-е место с 429 млрд ₽.9️⃣Татнефть (286 млрд ₽)

У «Татки» сильный баланс и фактически нулевой чистый долг. При этом кап. затраты в этом году снижаются, что потенциально сулит возможность выплаты еще более щедрых дивов в будущем. Стабильность — признак мастерства: в 2022 г. Татнефть заработала 285 млрд ₽ прибыли, заняв тогда 7-е место.( Читать дальше )

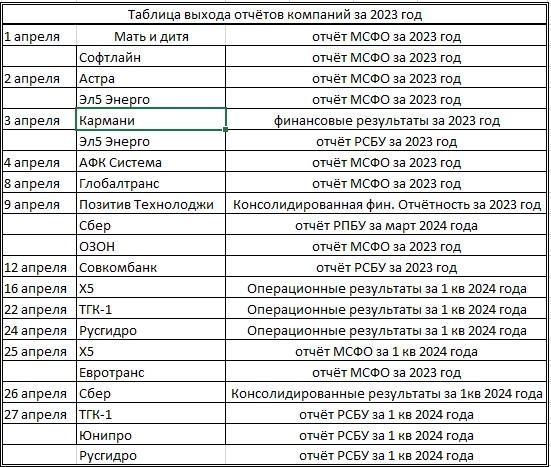

Таблица выхода отчётов компаний за 2023 год

- 29 марта 2024, 18:41

- |

Если что-то пропустил — сообщайте. Добавлю.

Что там со ставкой ФРС? / Отчеты компаний Amazon, Netflix, PayPal и Акции Udemy / Акции США

- 04 мая 2022, 19:32

- |

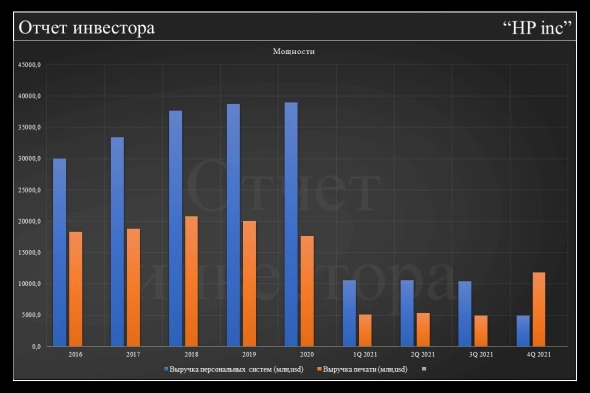

Фундаментальный анализ по HP inc

- 28 ноября 2021, 12:01

- |

Выкладываю фундаментальный анализ по HP inc

В самом низу вы можете прочитать основы, дополнение и лично мое мнение.

Хорошего прочтения и просмотра.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал