Опцион

О стратегии, о рисках и о конкретных шагах...

- 09 августа 2021, 14:08

- |

В этом посте обещал рассказать про то, как опционы могут улучшить ваш портфель. В конце расскажу о конкретных шагах. Теория хороша, но и практические советы необходимы.

Говоря про «улучшить ваш портфель» — мы подразумеваем, что он существует😂

Я реалист и понимаю, что существует он лишь в моей голове. В реальности — портфель моего медианного читателя состоит в худшем случае из нескольких квартир в городе своего проживания, в лучшем случае — к ним добавляется какая-то недвижимость за рубежом. Я не прав?

Давайте порассуждаем о рисках инвестиций в общем и в опционы в частности.

Для этого нам необходимо иметь некий ориентир «безрисковости». В мире финансов это, как правило — американские казначейские обязательства (очень грубо). В голове же нашего соотечественника, безрисковые инвестиции — это квартира или некая коммерческая недвижимость на родине, либо — в случае серьезного подхода, — за ее пределами.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 10 )

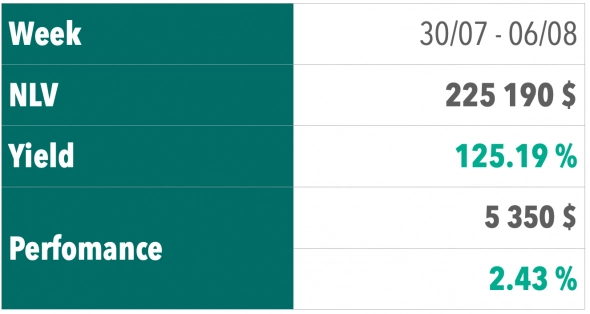

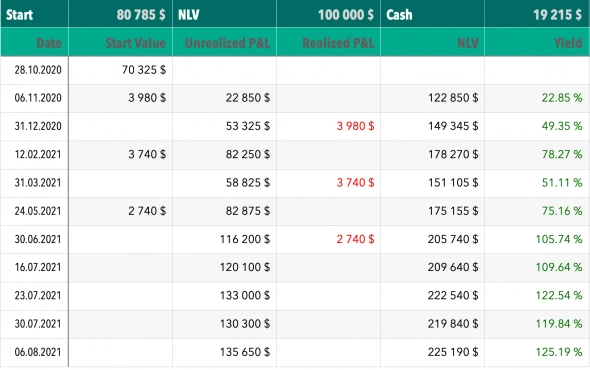

Недельный отчет 30/07 - 06/08

- 07 августа 2021, 11:30

- |

Неделя была спокойной. В зеленой зоне.

QQQ вырос на 0.95%, наш портфель на 2.4%.

( Читать дальше )

Реально ли заработать 10.000% торгуя на фондовом рынке? или "потерянный кошелек"

- 06 августа 2021, 21:51

- |

Мы часто слышим фантастические истории про то, как какой-то парень забыл пароль от своего кошелька биткоин и теперь на этом кошельке — 200 млн долларов. Кто-то потерял диск с кошельком и теперь организует поиски на свалке. Историй множество… Если принять их за чистую монету — начинаешь чувствовать себя некомфортно.

Еще бы, ведь ты 10 лет назад вложил 1.000 долларов в новый MacBook и теперь он уже не новый и вообще — где он, кстати? Вот если бы ты вложил 1.000 долларов в биткоин, то сегодня у тебя было бы 200 млн. Ведь ты бы пароль не забыл!!! Так ли это? Думаю, что ключевое слово во всех этих историях слово «забыл пароль» или «потерял» (лично я считаю, что эти история — красивые выдумки).

Крупнейшим американским брокером Fidelity — проводилось исследование: какие из их клиентов имеют самые доходные счета за последние (не помню сколько) лет. Выяснилось, что подавляющее большинство этих счетов — принадлежат мертвым людям либо на долгое время были оставлены владельцем без внимания. В эту историю я верю больше. Она похожа на правду, но тоже не ручаюсь за ее достоверность.

( Читать дальше )

Торговля опционами в Финам

- 02 августа 2021, 16:21

- |

Кто-то здесь торгует опционами в Финам?

Не могу понять, почему при вводе тикера опциона в строке поиска Finam Trade выпадает список, где все торги по нулям.

Опционы разве не торгуются на бирже? Или просто в Финам некорректно отображаются?

Спасибо!

PS пробовала найти опцион MXI-9.21

Рисков для свободного денежного потока VEON от продажи алжирской дочки нет - Sberbank CIB

- 02 июля 2021, 16:50

- |

Для VEON Алжир был рынком с неблагоприятной конъюнктурой и жесткой конкуренцией. Таким образом, мы положительно оцениваем стремление компании сконцентрироваться на ключевых рынках и не усматриваем каких-либо рисков от этой сделки для свободного денежного потока, поскольку на долю Алжира пришлось около 9% общей операционной выручки и EBITDA VEON в 2020 году.Корначев Федор

Хахаева Анастасия

Sberbank CIB

Продажа слабеющего бизнеса позволит VEON сосредоточиться на ключевых активах - Атон

- 02 июля 2021, 12:27

- |

VEON объявил о реализации опциона на продажу всей своей доли (45.57%) в алжирской дочерней компании Djezzy Алжирскому национальному инвестфонду. Следующим шагом станет оценка третьей стороной для определения справедливой рыночной стоимости, по которой будет заключена сделка. VEON впервые стала владельцем Djezzy в 2011 году в рамках сделки по приобретению крупнейшей телефонной компании в Северной Африке Orascom Telecom Holdings. В 2015 году она продала 51% акций Djezzy правительству Алжира за $2.6 млрд.

В 2020 на алжирскую «дочку» пришлось около 9% совокупной выручки и EBITDA VEON, и ее показатели ухудшались (выручка в локальной валюте упала на 5.7% против -1.6% по Группе в целом). Реализация опциона была ожидаема в рамках стратегии VEON по оптимизации своего бизнеса. В целом, продажа слабеющего бизнеса позволит компании сосредоточится на своих ключевых активах.Атон

[вопрос] продажа опциона на акции лимитным ордером

- 17 июня 2021, 10:33

- |

Вопрос по ситуации: могут ли исполнится все 10 лимитных ордеров? Пример: кэш 10.000, 10 ордеров по 100 страйку каждый. В таком случае сработает только 1 ордер а остальные будут отклонены?

Кто покупал курсы Плешкова Сергея

- 08 июня 2021, 22:46

- |

Покупка и продажа волитильности

- 03 июня 2021, 05:29

- |

Боишься ставить стоп? Купи опцион!

- 21 мая 2021, 22:13

- |

Здравствуйте, коллеги!

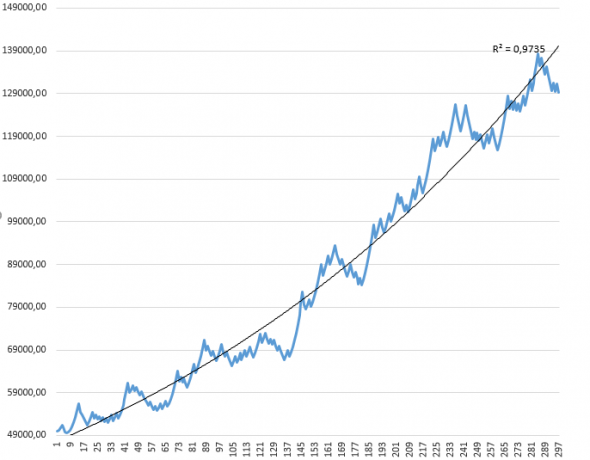

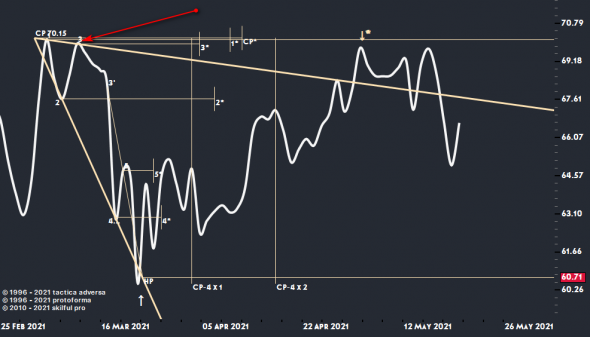

На графике выше результат эквити стратегии, которую обсуждали и торговали в реальном времени (ваш покорный слуга принимал самое непосредственное участие в этом процессе, результат за счёт человеческого фактора был несколько хуже ожидаемого (именно из-за стопов!)). Торговля шла на форексе. Я всё думал, как её прикрутить на мамбу и при этом ограничить риски. В этой стратегии ооооочень важно зафиксить вовремя на стопе убыток, сдрейфил получи по полной.

Суть стратегии в 2-х словах, вход от вероятной т.3 МР (модели расширения), у волновиков это стать в 3-ю волну, в данном случае продажи, Brent Oil дневной план, график по ценам закрытия:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал