Опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Европейский эквивалент «индекса страха» VIX: Почему «тихий» означает «опасный» (перевод с elliottwave com)

- 02 мая 2024, 10:19

- |

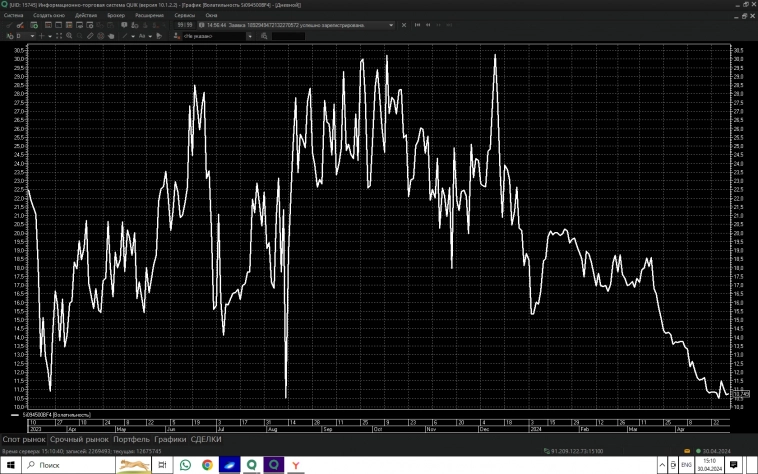

Всего пару месяцев назад инвесторы фондовых рынков США и Европы демонстрировали почти полное отсутствие беспокойства по поводу риска. Однако, по иронии судьбы, именно в это время инвесторам следует быть наиболее осторожными. На этом графике показано, когда наиболее вероятны скачки волатильности.

На первый взгляд, необычайно низкая волатильность на финансовых рынках не может не радовать инвесторов. Никаких мучительных торговых дней, никаких бессонных ночей и т.д. Действительно, 25 марта заголовок Wall Street Journal вопрошал: «Почему фондовый рынок так спокоен в последнее время?». На тот момент показатели волатильности рынка упали до уровней, не наблюдавшихся с 2018 года. А всего за несколько дней до этого заголовка индекс Dow достиг рекордного максимума. Однако, по иронии судьбы, как только одно из крупных финансовых изданий прокомментировало отсутствие волатильности, волатильность тут же начала расти.

На первый взгляд, необычайно низкая волатильность на финансовых рынках не может не радовать инвесторов. Никаких мучительных торговых дней, никаких бессонных ночей и т.д. Действительно, 25 марта заголовок Wall Street Journal вопрошал: «Почему фондовый рынок так спокоен в последнее время?». На тот момент показатели волатильности рынка упали до уровней, не наблюдавшихся с 2018 года. А всего за несколько дней до этого заголовка индекс Dow достиг рекордного максимума. Однако, по иронии судьбы, как только одно из крупных финансовых изданий прокомментировало отсутствие волатильности, волатильность тут же начала расти.( Читать дальше )

- комментировать

- 2.7К

- Комментарии ( 0 )

Как заработать на опционах. Часть 2

- 02 мая 2024, 00:02

- |

Спокойный рынок - безрисковый заработок

- 01 мая 2024, 10:18

- |

Добрый день!

Дисклеймер: статья про премиальные опционы (ПО).

Подавляющее большинство торгующих опционами — торгуют ими на валюту. Имхо, абсолютно незаслуженно игнорируя при этом опционы на акции. А ведь акция гораздо более предсказуемый инструмент, по сравнению с валютой, особенно на короткой дистанции (я имею ввиду качественные бумаги, а не шлак н-го эшелона). На нашем рынке в современных условиях на цену акций влияют всего две истории: дивиденды (и все что с ними связано — отчётность, прогнозы и т.п.) и допка (и все что с ней связано). Даже такой важный параметр, как Ключевая Ставка, — отошёл на второй план (угрозы Сахипзадовны повысить КС рынок тупо проигнорировал).

Когда наступает определённость в одной истории (например, известен размер дивидендов и дата отсечки), цена акции как будто замирает и опционщику грех на этом не заработать. При этом можно не изобретать арбитражи, катамараны/тримараны (@Stanis, привет!), достаточно простой рамки (проданный стренгл). На текущей неделе закрыл рамку по Сберу с границами 290-320, график ниже.

( Читать дальше )

Волатильность на Si как барометр

- 30 апреля 2024, 15:31

- |

Стоит принять во внимание «тройное дно» в ожидании сильного движения БА.

Прогноз есть прогноз, но вероятность его достаточно велика.

Опционщикам проще — покупаем дешевую текущую IV и продаем дорогую будущую IV.

Календарные спрэды в позиционном трейдинге самая оптимальная стратегия для этого.

Благо на год вперед до июня 2025 года линейка страйков С100000… С120000 уже присутствует в опционном деске.

А какой период выбрать — 3...6...9...12 месяцев — это уже индивидуальный выбор.

Как заработать на опционах крипты? Преимущества опционных стратегий!

- 29 апреля 2024, 17:19

- |

Всем привет! Публикую запись стратегии на опционах криптовалют. Кому интересно welcome! Подписывайтесь на мой ютюб канал и ТГ канал: t.me/trading_scalping_profit

ВТБ - одно изменение на FORTS

- 28 апреля 2024, 09:39

- |

- информирования Клиентов, подключаемых к услугам, предоставляемым ПАО Московская биржа, через оператора связи, о необходимости предоставления оператору связи сведений в соответствии с требованиями Федерального закона «О связи» от 07.07.2023 № 126-ФЗ;

- уточнения полномочий Банка, действующего в качестве оператора счёта депо в стороннем депозитарии;

- увеличения срока раскрытия информации на сайте Банка до 10 (десяти) рабочих дней;

- дополнения формата документов, предоставляемых юридическими лицами, созданными в соответствие с законодательством РФ для присоединения к Регламенту;

- уменьшения срока инициации увеличения гарантийного обеспечения по опционам с 2 (двух) рабочих дней до 1 (одного) рабочего дня.

В переводе на понятный язык теперь ГО брокер увеличивает ( вплоть до ГО по фьючерсам), например, по купленным недельным опционам не за 5 клирингов, а за 3 клиринга до дня экспирации.

( Читать дальше )

Обзор зерновых и масличных культур . Стоит на трейдинг, но не так ка вы думаете. Часть 23.

- 26 апреля 2024, 09:40

- |

Зерновые и масличные культуры являются возобновляемыми ресурсами с постоянно меняющимися глобальными запасами, которые в значительной степени определяются циклами производства урожая, погодными условиями и текущими изменениями в глобальном спросе.

Фьючерсы и опционы на зерновые и масличные культуры в CME Group предоставляют возможность управлять различными рыночными сценариями. Они позволяют участникам, таким как производители, зерновые элеваторы, торговцы, производители продуктов питания, импортеры и экспортеры, справляться с рисками цен, связанными с продажей или покупкой зерновых и масличных культур.

В случае спекулянтов, зерновые и масличные культуры предоставляют инструменты для получения потенциальной прибыли. Изучив этот модуль, вы получите обзор комплекса зерновых и масличных культур в CME Group, а также общее представление о том, как структурированы эти контракты.

Контракты включают фьючерсы и опционы на:

- Овес

- Рис

- Кукуруза

- Три класса пшеницы

- Соя и соевые побочные продукты: соевое масло и соевый шрот

( Читать дальше )

Сельскохозяйственные опционы на фьючерсы. Стоит на трейдинг, но не так ка вы думаете. Часть 22.

- 25 апреля 2024, 15:31

- |

CME Group предлагает широкий спектр ликвидных сельскохозяйственных опционных продуктов, которые обеспечивают гибкость для эффективного управления рисками, а также множество торговых возможностей. Разнообразный выбор опционов на зерновые, масличные, животноводческие и молочные продукты варьируется от прямых опционов и опционов на спред, до экономически эффективных краткосрочных альтернатив.

В этом модуле мы рассмотрим различные типы сельскохозяйственных опционов, доступных на рынке, их особенности и преимущества, которые делают их ценными инструментами для хеджеров и трейдеров.

Стандартные опционы

Прежде всего, стандартные опционы торгуются на каждом сельскохозяйственном фьючерсном контракте, с опционом, который соответствует каждому месяцу поставки фьючерсов.

Для сельскохозяйственных фьючерсных контрактов с физической поставкой, стандартные опционы истекают в месяце, предшествующем соответствующему месяцу поставки фьючерсов.

Например, опционы на пшеницу июля истекают в июне.

Однако для сельскохозяйственных фьючерсов с расчетами в деньгах, таких как фьючерсы на животноводство и молочные продукты, стандартные опционы истекают в тот же день, что и основной фьючерсный контракт.

( Читать дальше )

Арбитраж Si и не только - просто и доходно

- 25 апреля 2024, 10:27

- |

А это отличная возможность с минимальным риском для трейдинга на разнице цен.

Почему это так — наглядно видно на графике ВФ/Si-12.24.

Эту валютную пару легко построить.

Потенциал прибыли есть всегда, пока наблюдается разница цен не менее 1%.

Почему это так, все, наверное, знают или догадываются.

То есть практически в любой момент можно войти в спрэд с положительным МО.

Но наилучшие точки входа видны на графике

На сегодня торгуются вечные фьючерсы на доллар, евро, юань, золото, индекс Мосбиржи.

И аналогичный арбитраж по ним всегда возможен.

Подводные камни — это фандинг и отсутствие льготного ГО по таким тандемам у некоторых брокеров ( легко проверить в квике при выставлении заявок).

Это может снижать рентабельность и доходность арбитража.

Упреждая неизбежную критику вечных скептиков и хейтеров, стоит отметить — рецепты по нейтрализации фандинга и снижению ГО есть всегда.

( Читать дальше )

Проданный стренгл на долларе

- 24 апреля 2024, 22:13

- |

У проданного стренгла есть интересная особенность. Вега этой позиции относительно стабильна в первом приближении, потому у неё есть т.н. «Var-premium». Крупные продавцы Var-свопов на этом, кстати и зарабатывают, при стандартном дельта-хедже по IV на безарбитражном рынке.

Другой вопрос — стоимость хеджа. Сегодня торговые условия на мосбирже таковы, что дельта-хеджерам здесь делать нечего — оставят без штанов! Вы вникали когда-нибудь, сколько пунктов волы от позиции съедает один только биржевой сбор? Псевдобесплатные лимитки здесь не прокатят. Своей тарифной политикой биржа сделала сабмишен срочке и самой себе в ближайшем будущем.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал