SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Ребалансировка против хеджирования, или От чего защищает "защитный" инструмент - облигации.

- 20 февраля 2017, 23:29

- |

Дисклеймер 1: МНОГО БУКВ.

Дисклеймер 2: это пост о долгосрочных инвестициях, не о спекуляциях.

Дисклеймер 3: в этом посте критикуется использование инструментов срочного рынка. Если кто-то приведет подробный расчет опционной стратегии для хеджирования от подобных случаев (или ссылку на тематический пост) — буду благодарен, мне интересны разные подходы.

О хеджировании рисков написано немало книг. Один из методов — хеджирование опционами (опционы на дальних страйках предлагает использовать Нассим Талеб и его опыт положительный).

Другой способ защиты долгосрочного портфеля от больших просадок — разумное инвестирование и ребалансировка.

Фактически, в этом посте я постараюсь показать, кто и в каких случаях больше прав — Нассим Талеб или Бенджамин Грэм.

Итак, у нас есть 310 тысяч рублей капитала. Мы намерены их инвестировать на долгий срок в один из двух портфелей.

Портфель 1 — 200 тысяч индексный портфель ММВБ, 10 тысяч (5%) — опционы пут на индекс ММВБ с датой экспирации 15.06.17. Требуют 100 тысяч гарантийного обеспечения!

( Читать дальше )

Дисклеймер 2: это пост о долгосрочных инвестициях, не о спекуляциях.

Дисклеймер 3: в этом посте критикуется использование инструментов срочного рынка. Если кто-то приведет подробный расчет опционной стратегии для хеджирования от подобных случаев (или ссылку на тематический пост) — буду благодарен, мне интересны разные подходы.

О хеджировании рисков написано немало книг. Один из методов — хеджирование опционами (опционы на дальних страйках предлагает использовать Нассим Талеб и его опыт положительный).

Другой способ защиты долгосрочного портфеля от больших просадок — разумное инвестирование и ребалансировка.

Фактически, в этом посте я постараюсь показать, кто и в каких случаях больше прав — Нассим Талеб или Бенджамин Грэм.

Итак, у нас есть 310 тысяч рублей капитала. Мы намерены их инвестировать на долгий срок в один из двух портфелей.

Портфель 1 — 200 тысяч индексный портфель ММВБ, 10 тысяч (5%) — опционы пут на индекс ММВБ с датой экспирации 15.06.17. Требуют 100 тысяч гарантийного обеспечения!

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 15 )

МОК#3 в наличии осталось 11 билетов по 1500 рублей. Спешите!

- 20 февраля 2017, 14:12

- |

http://mok.derex.ru/

А я пока выложу еще одно видео с прошлогоднего МОКа.

Это популярнейший опционщик Илья Коровин!

Без него не обходится ни одна опционная конференция, ни один опционный скандал в фейсбуке:)))

Он будет выступать и на этой конференции с универсальной темой «Рынок и математика»

p.s. я кстати когда пытался прослушать вот это вышеприведенное выступление за рулем, уснул за рулем на скорости 160 кмч между Питером и Москвой, так что не случшайте это видео за рулем! Лучше перед сном:)))

А я пока выложу еще одно видео с прошлогоднего МОКа.

Это популярнейший опционщик Илья Коровин!

Без него не обходится ни одна опционная конференция, ни один опционный скандал в фейсбуке:)))

Он будет выступать и на этой конференции с универсальной темой «Рынок и математика»

p.s. я кстати когда пытался прослушать вот это вышеприведенное выступление за рулем, уснул за рулем на скорости 160 кмч между Питером и Москвой, так что не случшайте это видео за рулем! Лучше перед сном:)))

Тест опционных стратегий на истории

- 20 февраля 2017, 00:02

- |

Коллеги, подскажите пожалуйста софт платный/бесплатный для теста опционных стратегий на истории с мелким ТФ (ниже дневки).

Буквально, на днях увидел что-то подобное, правда рабочий ТФ Д1. Автор проделал большую работу smart-lab.ru/blog/381608.php за что ему благодарность.

P.S. поставьте +, моя цель сила 100.

Буквально, на днях увидел что-то подобное, правда рабочий ТФ Д1. Автор проделал большую работу smart-lab.ru/blog/381608.php за что ему благодарность.

P.S. поставьте +, моя цель сила 100.

Опционы. Неравное пари.

- 19 февраля 2017, 21:20

- |

Опцион- это пари между покупателем и продавцом где окажется цена базового актива в день экспирации. Но ставку в этом пари делает покупатель, а продавец свою ставку не делает. Мало того, он забирает ставку покупателя в свой карман. Таким образом покупатель опциона сразу оказывается в минусе, а продавец сразу в плюсе. Такое неравноправие объясняют тем, что у продавцов опционов риски выше чем у покупателей, хотя это совсем не так при грамотном ведении позиции. А теперь подумайте, будете ли вы спорить в реальной жизни при таких неравных условиях для спорящих?

Хочу разобраться с опционами

- 19 февраля 2017, 19:07

- |

Хочу разобраться с опционами, но не где не могу найти ясного и четко последовательного изложения этой темы, как с инглишем то же самое, но там есть Петров а здесь не нашел.Для того что бы говорить на английском, писать и читать на нем, не обязательно иметь знания о нем на уровне преподавателя, нужно конечно знать грамматику, но на бытовом уровне достаточно, большинство же начинают учить язык со сложных грамматических схем, которые ни как не может связать в голове с живым языком.

Во общем то же с опционами, с хеджированием риска и тп.Вот как я понял дело обстоит.мы имеем акцию как залоговую расписку, дальше из нее делаем производное фьючерс, с плечом 1:10 примерно, кроме плеча ограничиваем его движение от квартала до месяца, ну и делаем клиринг, не сложно, делаем сложнее опцион тот же фьючерс, но сдесь ограничения, возможности увеличиваются, во первых низкая ликвидность, во вторых плечо выше, в третьих спред, в четвертых кроме покупки -продажи, есть еще покупка продажи и продажа покупки, время жизни инструмента сильно ограничено (недельные опционы) что заставляет заниматься инструментом вплотную а не купил-забыл, вспомнил продал.И последнее не пойму почему везде пишут что покупка колов и путов имеет ограниченный риск, я вообще то понял что при не благоприятном исходе теряю 100%.А при благоприятном моя только прибыль а исходное вложение уходит брокеру(бирже).На Смарт-лабе много людей в теме по опционам, может кто прояснит?

Плеер опционных позиций. OptionTesterFVV. Версия 1.

- 18 февраля 2017, 20:18

- |

Здравствуйте дорогие друзья!

Теперь тест опционных стратегий на истории возможен ;)

Хочу поделиться с вами давнишней моей прогой, но чрезвычайно важной и без преувеличения уникальной. Я не видел еще таких плееров у нас в России, может они конечно и существуют, но както не попадались на глаза.

Тестирование опционных стратегий очень сложная задача. Может кто помнит, я выкладывал тесты простых конструкций, посмотреть можно тут.

Каждый тест, это по сути, отдельно написанная программа. Когда я протестировал основные комбинации, встал вопрос тестирования методов роллирования. Методов роллирования просто не счесть и я понял, что для этих целей старый подход тестирования никуда не годится, иначе я бы рисковал погрязнуть в бесконечном круге программирования этих методов. В итоге решил сделать плеер. С помощью плеера можно протестировать любую идею роллирования опционной конструкции и ничего не надо программировать заново.

Для чего плеер нужен (для чего применяю его я):

( Читать дальше )

Теперь тест опционных стратегий на истории возможен ;)

Хочу поделиться с вами давнишней моей прогой, но чрезвычайно важной и без преувеличения уникальной. Я не видел еще таких плееров у нас в России, может они конечно и существуют, но както не попадались на глаза.

Тестирование опционных стратегий очень сложная задача. Может кто помнит, я выкладывал тесты простых конструкций, посмотреть можно тут.

Каждый тест, это по сути, отдельно написанная программа. Когда я протестировал основные комбинации, встал вопрос тестирования методов роллирования. Методов роллирования просто не счесть и я понял, что для этих целей старый подход тестирования никуда не годится, иначе я бы рисковал погрязнуть в бесконечном круге программирования этих методов. В итоге решил сделать плеер. С помощью плеера можно протестировать любую идею роллирования опционной конструкции и ничего не надо программировать заново.

Для чего плеер нужен (для чего применяю его я):

( Читать дальше )

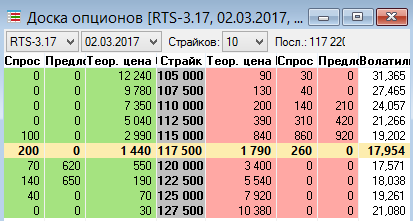

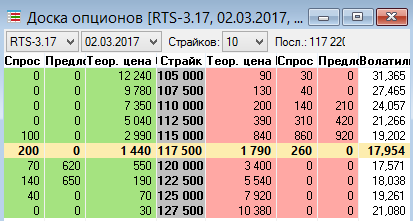

Где ликвидность в недельных опционах

- 17 февраля 2017, 10:41

- |

Вчера запустили новую серию недельных опционов с экспирацией 02.03.17. Стаканы пустые, сделок почти нет. Куда пропала ликвидность? В ближайшей серии все норм.

Опционная конференция 25 марта в Москве

- 17 февраля 2017, 10:14

- |

Всем привет!

Напоминаю, что 25 марта в Балчуге (Москва) мы встречаемся чтобы пообщаться на тему опционов.

Ссылка на конференцию

С радостью сообщаю, что на этой конфе снова выступит Алексей Морозов, который стал самым интересным и зажигающим выступающим по опционам в прошлый раз.

Если кто-то не видел этот огонь, рекомендую посмотреть ещё раз!!!

Напоминаю, что 25 марта в Балчуге (Москва) мы встречаемся чтобы пообщаться на тему опционов.

Ссылка на конференцию

С радостью сообщаю, что на этой конфе снова выступит Алексей Морозов, который стал самым интересным и зажигающим выступающим по опционам в прошлый раз.

Если кто-то не видел этот огонь, рекомендую посмотреть ещё раз!!!

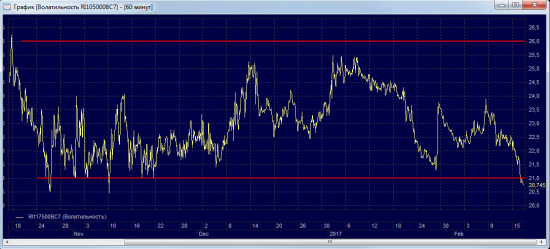

Волатильность. Мир наизнанку.

- 16 февраля 2017, 21:48

- |

Годами нас рынок упорно приучал к тому, что hv(Ri)>>hv(Mx)>>hv(Si). Но за последние пару тройку дней как то все круто изменилось. Правда, опционные цены изменения пока не заметили. Видимо, участники рассчитывают, что все быстренько вернется на круги своя. А если не вернется? Или не быстренько?

Также странные вещи в последнее время происходят с «вечно коррелирующими» инструментами. За последние пару недель корреляция Ri-Si с привычных -0,7 -0,9 свинтилась к нулю, зато корреляция Mx-Si каким то волшебным образом рванула в небеса 0,9. Жалко, что программа м-мейкерской поддержи на опционы Mx умерла, могло бы быть там очень интересно сейчас.

Но, даже в отсутсвии Mx опционов, открываются занятные возможности «встречных» позиций в опционах Ri и Si.

Также странные вещи в последнее время происходят с «вечно коррелирующими» инструментами. За последние пару недель корреляция Ri-Si с привычных -0,7 -0,9 свинтилась к нулю, зато корреляция Mx-Si каким то волшебным образом рванула в небеса 0,9. Жалко, что программа м-мейкерской поддержи на опционы Mx умерла, могло бы быть там очень интересно сейчас.

Но, даже в отсутсвии Mx опционов, открываются занятные возможности «встречных» позиций в опционах Ri и Si.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал