Опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Торговый робот в WEALTH LAB+ QUIK. Урок 8. Циклы FOR и WHILE

- 26 мая 2017, 13:57

- |

Следует так же напомнить, что ТС лаб в этом году опять поднял оплату. Так что знания по данному видеокурсу точно пойдут на пользу.

Ставим лайки и подписываемся! Мотивируем автора на дальнейшее создание бесплатных видеокурсов.

- комментировать

- ★1

- Комментарии ( 4 )

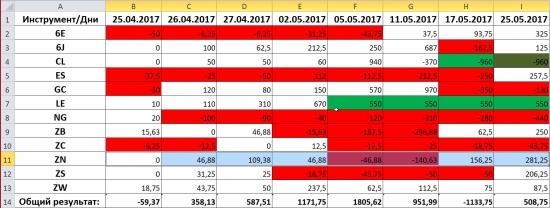

31 день позиции +508$

- 25 мая 2017, 21:13

- |

На текущий момент открытые позиции выглядят так:

Общая статистика:

( Читать дальше )

Практика направленной торговли опционами на акции. Часть 4. Выход, и всё остальное

- 25 мая 2017, 16:07

- |

Мы подошли к завершающей части моего описания опционов. Если вы только наткнулись на мои статьи по опционам, то я бы просил вас изучить их в логической последовательности (№1, №2, №3, и пример), а уже потом читать ниже.

О плечах и запасе денег

По сути опцион по отношению к цене акции – уже плечо. Ведь вы покупаете не всё «тело» акции, а только её колебания. Если мы говорим, что в среднем цена опциона около 10% от цены БА, то можно условно сказать имеем 10-е плечо значит. Т.е. мы покупаем как бы акцию за 10%, и не платим за первые 90% «тела» акции, а работаем только на колебаниях от этой ватерлинии.

Я не сильно разбираюсь в маржинальных требованиях и ГО всяких, т.к. мне очевидно, что с опционами нельзя заигрываться, в смысле что при самом плохом раскладе при накупленных опционах вы потеряете 100% опционного портфеля, а значит заемные средства тут надо использовать аккуратно. Ну конечно 100% вы никогда не потеряете при моем подходе, это я загнул. Максимум – около 40-50% как мне кажется, потому как при достижении этих цифр уже должно быть ясно что твоя идея не работает и высиживать тут нечего. Это типа максимально допустимая просадка, если по всем позициям окажется полная засада.

( Читать дальше )

Опционный анализ рынка Форекс 25.05.2017

- 25 мая 2017, 10:57

- |

( Читать дальше )

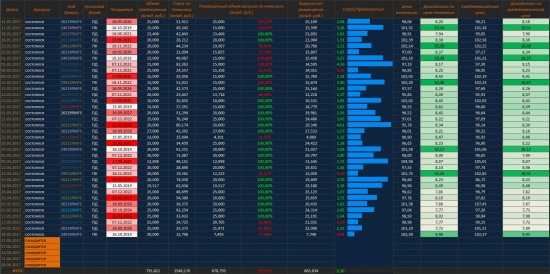

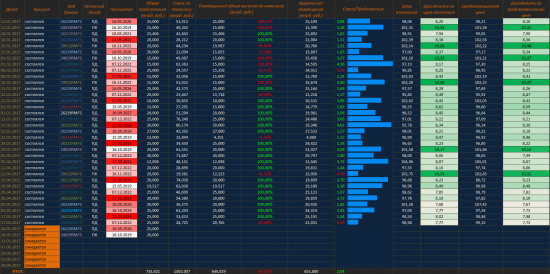

ОФЗ не были размещены в полном объеме, 24.05.2017 Минфин России разместил облигаций 26219RMFS и 24019RMFS.

- 25 мая 2017, 09:03

- |

ОФЗ не были размещены в полном объеме, 24.05.2017 Минфин России разместил облигаций 26219RMFS и 24019RMFS.

Детали размещения представлены в таблице.

http://constantcapital.ru/category/obligacii/

USDRUB

( Читать дальше )

Сколько стоит ОПЕК-риск.

- 24 мая 2017, 20:30

- |

Практика направленной торговли опционами на акции. Часть 3. Управление позицией

- 24 мая 2017, 18:49

- |

Это третья часть моего описания направленной торговли опционами, посвященная управлению позицией, и рекомендуемая к прочтению после предыдущей части, а также первой части.

Лучшее управление позицией – это заключать только прибыльные сделки, и не делать убыточных. Я серьезно. И так и пытаюсь действовать.

В смысле при закрытии позиции (отдельной леги или всей комбинации) я стараюсь, чтобы каждая сделка была в плюс. Согласитесь, что тогда и в целом у меня будет прибыльная торговля, если каждая сделка будет в плюс! :-)

Но это все же не управление позицией, а закрытие сделок. Вопрос в том, как подвести все наши опционы к прибыли.

Управление позицией – это то, чего не бывает c акциями. Что ты будешь делать, если ты купил акцию и играешь на её повышение, а цена упала? Закрывать или усредняться, больше ничего. Если усредняться, так это по сути не управление позицией, а открытие новой сделки по тому же тикеру, с новой ценой. Ведь на риски и профит по ранее открытой позиции ты никак не повлиял, вместо этого ты открыл новую сделку по тому же тикеру. И еще непонятно, хорошо это или плохо. А важно, что это действие потребовало добавления капитала, т.е. начиная с определенного момента падения и оно станет недоступным, с точки зрения риск-менеджмента. Итого ты фактически можешь только закрыть позицию – признать убыток, и ничего больше. Или тебе надо для работы с акциями делать что-то фьючем или опционами, в общем опять же приходим к опционам.

( Читать дальше )

Минфин России 24.05.2017 проведет аукцион по размещению облигаций 26219RMFS и 24019RMFS на сумму 45 млрд. руб.

- 24 мая 2017, 13:36

- |

Минфин России 24.05.2017 проведет аукцион по размещению облигаций 26219RMFS и 24019RMFS на сумму 45 млрд. руб.

— облигаций федерального займа с постоянным купонным доходом (ОФЗ — ПД) выпуска № 26219RMFS (дата погашения 16 сентября 2026 года) в объеме 25 000 000 000 (двадцать пять миллиардов) рублей по номинальной стоимости;

— облигаций федерального займа с переменным купонным доходом (ОФЗ — ПК) выпуска № 24019RMFS (дата погашения 16 октября 2019 года) в объеме 20 000 000 000 (двадцать миллиардов) рублей по номинальной стоимости.

constantcapital.ru/category/obligacii/

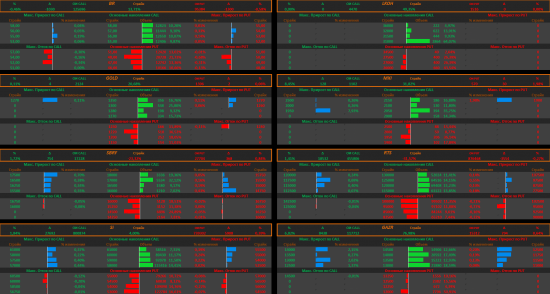

Опционы изменение ОИ по основным инструментам FORTS

детальный список - constantcapital.ru/опционы-изменение-ои-по-основным-инст-3/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал