SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Оптимизация

TSLab, ещё раз про оптимизацию систем.

- 22 февраля 2013, 12:28

- |

Много постов тут было по сабжу, хочу добавить ещё

несколько слов.

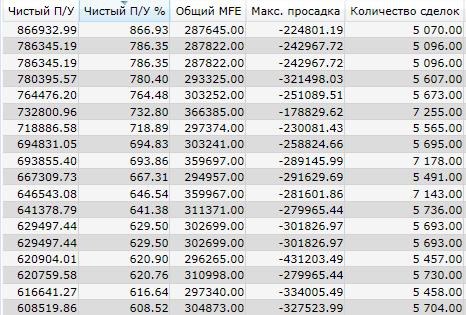

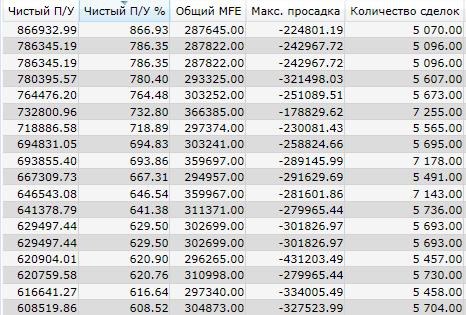

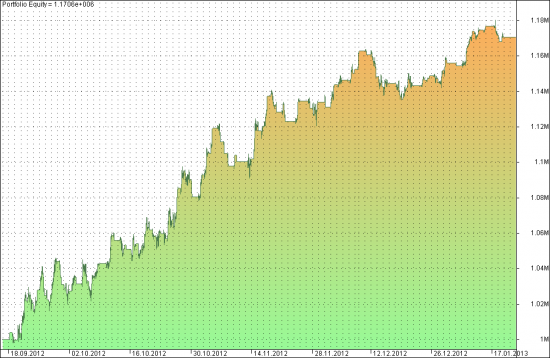

Имеем историю в текстовике, в TSLab прогнали оптимизацию.

Получили результат.

Выбираем параметры, какие нам понравились и начинаем

«заглядывать в будущее».

Для этого загоняем наш текстовик с историческими данными

( Читать дальше )

несколько слов.

Имеем историю в текстовике, в TSLab прогнали оптимизацию.

Получили результат.

Выбираем параметры, какие нам понравились и начинаем

«заглядывать в будущее».

Для этого загоняем наш текстовик с историческими данными

( Читать дальше )

- комментировать

- 414 | ★5

- Комментарии ( 21 )

Price Action. Паттерн 123. Делаем систему.

- 10 февраля 2013, 12:57

- |

Всех категорически приветствую.

Как я уже писал, в настоящий момент разрабатываю систему под робота на основе паттерна 123. Делается это для добавления к основному роботу, который ловит развороты. Дабы работал и по тренду. Сейчас я хотел бы поделится начальными наработками, а также описать возникающие проблемы — возможно кто-то подскажет толковый путь их решения, ибо сам я в программировании чуть менее чем полный ноль.

Для начала немного теории. Что такое Price Action? Как слудет из самого название — это движение цены. Грубо говоря, определенные ценовые формации, которые используются для входа и выхода.

Одим из самых элементарных и понятных является Паттерн 123. Отчего он понятен? От того, что все движения на рынке происходят волнообразно. Существуют движения и коррекции к движению. Логично, что скорее всего после небольшой коррекции движение продолжится. Также он находит свою поддрежку и через волновую теорию. Ну да ладно… Изобразим это дело визуально, дабы любой мозг понял, о чем ему толкуют.

( Читать дальше )

Вопрос к алго-трейдерам (по поводу визуализации N параметров)

- 04 февраля 2013, 23:40

- |

Коллеги, доброй ночи.

Есть наборы (x1,x2...x5,y), где x1...x5 — параметры оптимизации, y — значение, по которому я сужу о том, хороша ли система (Чистая прибыль, средняя прибыль на трейд, RF и т.д.)

С двумя параметрами все просто. А как мне анализировать результат системы, если я оптимизировал сразу при 5 параметрах одновременно? Смотреть попарно все элементы?

Есть наборы (x1,x2...x5,y), где x1...x5 — параметры оптимизации, y — значение, по которому я сужу о том, хороша ли система (Чистая прибыль, средняя прибыль на трейд, RF и т.д.)

С двумя параметрами все просто. А как мне анализировать результат системы, если я оптимизировал сразу при 5 параметрах одновременно? Смотреть попарно все элементы?

Вопрос к знатокам matlab (и просто к хорошим людям)

- 31 января 2013, 16:26

- |

Коллеги, добрый день.

Есть три файла .csv

Структура их следующая:

1

2

3

4

5

6

7

..

То есть каждая строка — это отдельное число.

Я сделал csvread из каждого файла и записал в три разные переменные

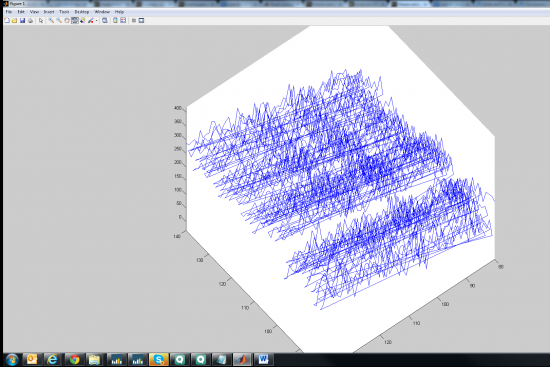

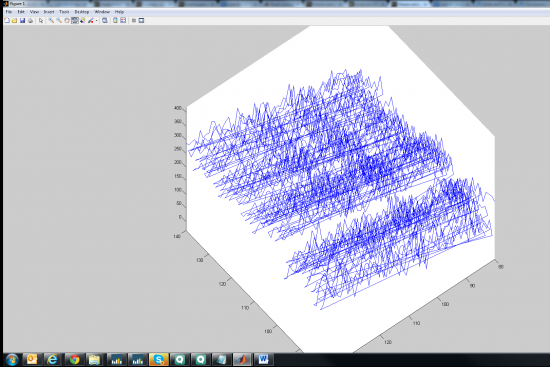

Мне нужно построить 3д график. Но единственное, что у меня заработало, это plot3(x,y,z) вот в таком виде:

Я конечно все понимаю, но хотелось бы что-то такое:

( Читать дальше )

Есть три файла .csv

Структура их следующая:

1

2

3

4

5

6

7

..

То есть каждая строка — это отдельное число.

Я сделал csvread из каждого файла и записал в три разные переменные

Мне нужно построить 3д график. Но единственное, что у меня заработало, это plot3(x,y,z) вот в таком виде:

Я конечно все понимаю, но хотелось бы что-то такое:

( Читать дальше )

Влияние различных факторов на результативность системы. Часть 3.

- 29 января 2013, 11:37

- |

В прошлой части - http://smart-lab.ru/blog/98349.php — мы остановились на фильтрации входа по направлению свечи. В лонг только на белых, в шорт на черных.

И получили следующий результат:

Поработаем далее с этим фильтром. Посмотрим, может не стоит браковать все направленные свечи. Может стоит лишь браковать те свечи, тело которых начинается с определенной части свечного диапазона. К примеру, если свеча черная, а её открытие произошло ближе к середине диапазона или даже ниже, то, соответсвенно, по всем понятиям свечного анализа мы имеем дело с сильным продавцом. Но как нам опеределить ту грань, за которой должно происходить открытие? Понятно, тут надо прибегать к оптимизации. Т.е. путем перебора всех возможных значений получить то, которое дает лучший результат.

( Читать дальше )

Роботы: алгоритмы целочисленных и распределённых вычислений.

- 26 декабря 2012, 14:11

- |

При создании робота, как и любой задаче по программированию,

есть стадия формирования решения в виде логической блок-схемы,

и есть стадия технического воплощения элементов.

Качество робота, кроме чёткости исполнения алгоритма,

в значительной степени определяется скоростью расчёта

актуальных рынку команд.

Для начала сделаем общую оценку. Самая хлопотная,

ресурсоёмкая и «бесполезная» часть робота — взаимодействие

с «хомосапиенсом»: графики, формы, таблицы и прочие

штуки никакой полезности собственно алгоритму не дают,

поэтому по-возможности хорошо бы от них избавиться.

Далее, компьютер в своей основе — это инструмент обработки

целых чисел 0 и 1. Все прочие он с определённой точностью

и скоростью выражает при помощи этих двух. Поэтому данные,

которые будет обрабатывать алгоритм, следует изначально

выразить в формат, удобный компьютеру.

( Читать дальше )

есть стадия формирования решения в виде логической блок-схемы,

и есть стадия технического воплощения элементов.

Качество робота, кроме чёткости исполнения алгоритма,

в значительной степени определяется скоростью расчёта

актуальных рынку команд.

Для начала сделаем общую оценку. Самая хлопотная,

ресурсоёмкая и «бесполезная» часть робота — взаимодействие

с «хомосапиенсом»: графики, формы, таблицы и прочие

штуки никакой полезности собственно алгоритму не дают,

поэтому по-возможности хорошо бы от них избавиться.

Далее, компьютер в своей основе — это инструмент обработки

целых чисел 0 и 1. Все прочие он с определённой точностью

и скоростью выражает при помощи этих двух. Поэтому данные,

которые будет обрабатывать алгоритм, следует изначально

выразить в формат, удобный компьютеру.

( Читать дальше )

Вопрос к алго-трейдерам (полезно для новичков imho)

- 24 декабря 2012, 21:53

- |

Привет.

Вопрос к практикующим алго-трейдерам. (Новичкам данный пост просто необходим — выношу грааль на общее обозрение)

Есть система N с четырьмя оптимизируемыми параметрами.

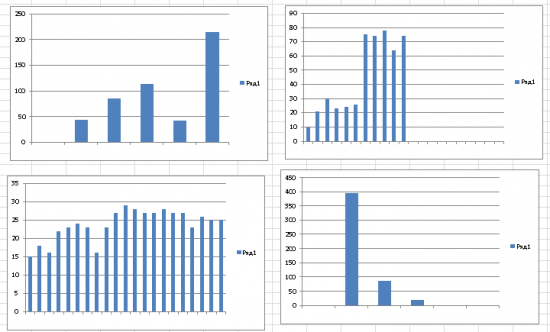

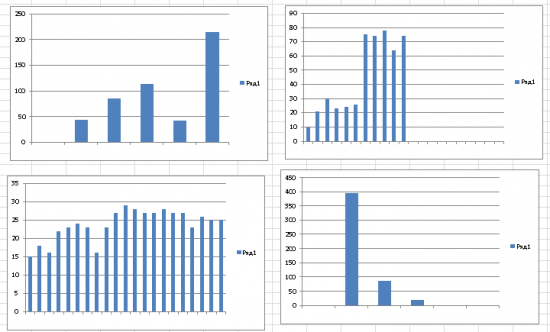

Выбирая 500 лучших результатов по некоторому соотношению (какому? читай мои посты ранее) я получаю распределения параметров в каждом из 500 наблюдений (то есть значение «1» параметра 1 наблюдалось 0 раз, значение «2» параметра 1 наблюдалось 49 раз, значение «3» параметра 1 наблюдалось 110 раз и т.д.):

Правильно ли я понимаю, что третий рисунок говорит нам о том, что параметр 3 слабо влияет на итоговый результат системы и что оптимизировать его нет смысла.

Update: параметр x выпал y раз

Вопрос к практикующим алго-трейдерам. (Новичкам данный пост просто необходим — выношу грааль на общее обозрение)

Есть система N с четырьмя оптимизируемыми параметрами.

Выбирая 500 лучших результатов по некоторому соотношению (какому? читай мои посты ранее) я получаю распределения параметров в каждом из 500 наблюдений (то есть значение «1» параметра 1 наблюдалось 0 раз, значение «2» параметра 1 наблюдалось 49 раз, значение «3» параметра 1 наблюдалось 110 раз и т.д.):

Правильно ли я понимаю, что третий рисунок говорит нам о том, что параметр 3 слабо влияет на итоговый результат системы и что оптимизировать его нет смысла.

Update: параметр x выпал y раз

2d результаты оптимизации

- 08 декабря 2012, 00:32

- |

Ура, я сделал это :)

Раньше тратил достаточно большое время на выписывание параметров и фильтрацию мусора. Теперь по графикам гораздо удобнее видеть диапазоны профитных зон !!!

Осталось сделать подгрузку файла .csv по выбору пользователя и вывести оси )))

Ваши замечания/предложения:

а) задавать цветами годовую доходность, рассчитывая автоматически (макс — зеленая, мин — красная), а не забивая в коде

З.Ы. спасибо за идею http://smart-lab.ru/blog/91049.php (альфе и метатрейдеру)

Раньше тратил достаточно большое время на выписывание параметров и фильтрацию мусора. Теперь по графикам гораздо удобнее видеть диапазоны профитных зон !!!

Осталось сделать подгрузку файла .csv по выбору пользователя и вывести оси )))

Ваши замечания/предложения:

а) задавать цветами годовую доходность, рассчитывая автоматически (макс — зеленая, мин — красная), а не забивая в коде

З.Ы. спасибо за идею http://smart-lab.ru/blog/91049.php (альфе и метатрейдеру)

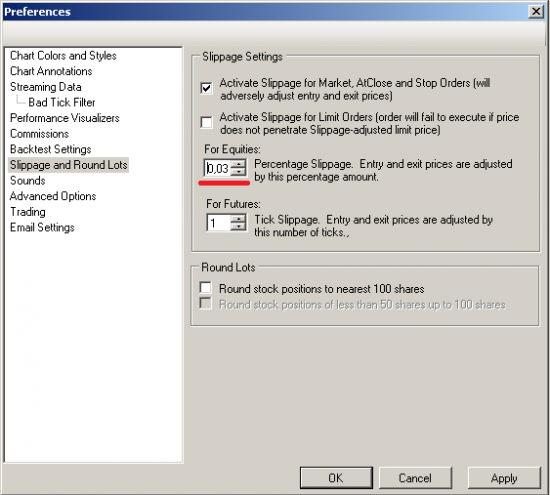

Проскальзывание на ММВБ

- 21 ноября 2012, 17:21

- |

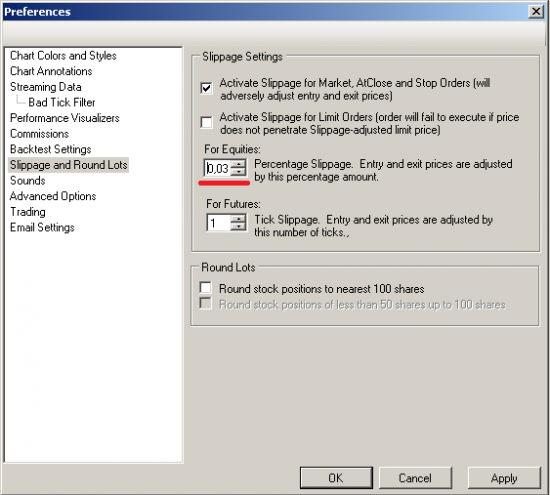

Всем привет.

С недавних пор заинтересовался торговлей акциями, диверсифицирую портфель так сказать.

В связи с этим возник один довольно остро стоящий вопрос к трейдерам, которые уже давно занимаются построением и оптимизацией стратегий на голубых фишках.

Какое проскальзывание вы можете посоветовать выставлять в настройках WL, в расчете, если торги будут вестись 1 млн. руб. на акцию.

Заранее огромное спасибо!

С недавних пор заинтересовался торговлей акциями, диверсифицирую портфель так сказать.

В связи с этим возник один довольно остро стоящий вопрос к трейдерам, которые уже давно занимаются построением и оптимизацией стратегий на голубых фишках.

Какое проскальзывание вы можете посоветовать выставлять в настройках WL, в расчете, если торги будут вестись 1 млн. руб. на акцию.

Заранее огромное спасибо!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал