SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ArMAG

Визуализация оптимизации

- 01 февраля 2013, 12:55

- |

Приветик!

По поводу пользы двухмерной оптимизации.

Недавно прослушал семинар коллег Чечета и Власова.

Основная идея для возможного грааля — выбор для шорта одного окна (более короткого, якобы), а для лонгов другого(более длинного, так как инвесторы такие тупые, тарят год, а потом их в мае разводят на -20%).

Провел тестирование стратегии (с 15.12.2007 по 31.01.2013 год), которая сейчас работает с реальными деньгами(5 трейдов подряд сейчас лосс, лол, но это неважно).

Взял 4 параметра системы, такие как Чистый П/У, Макс. Просадка, Средний П/У (на трейд), Recovery Factor.

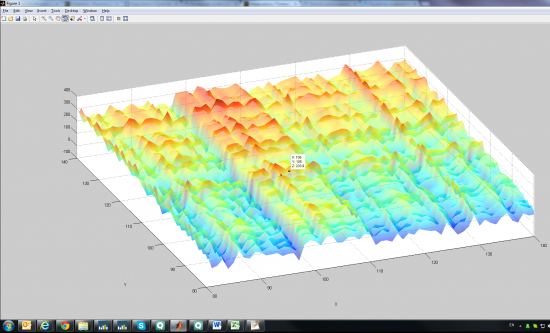

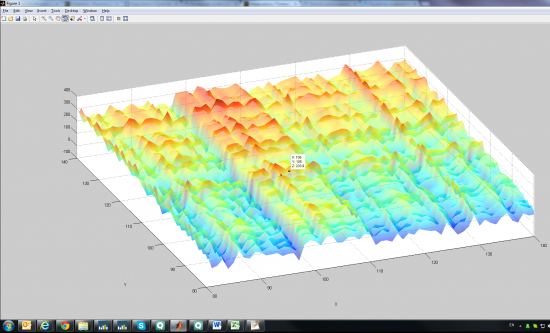

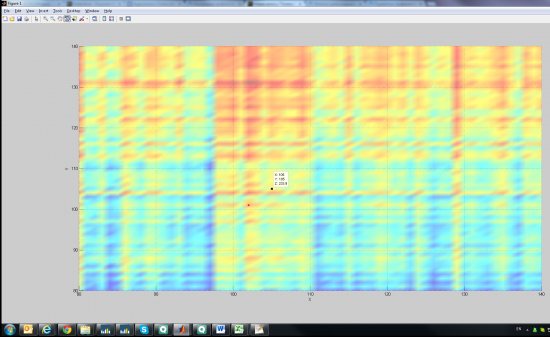

С использованием Matlab и помощью всего человечества (Коллега со смарт-лаба, Коллега с форму матлаба) наконец-то построил 3д-графики оптимизации, которые оказались не совсем информативными:

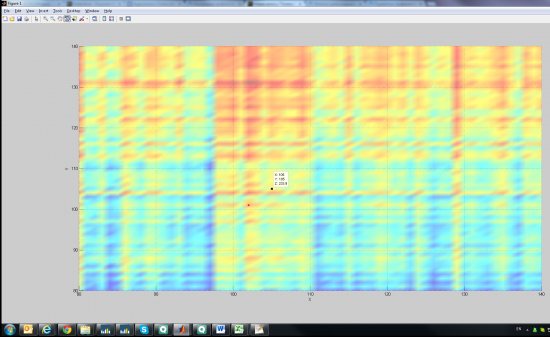

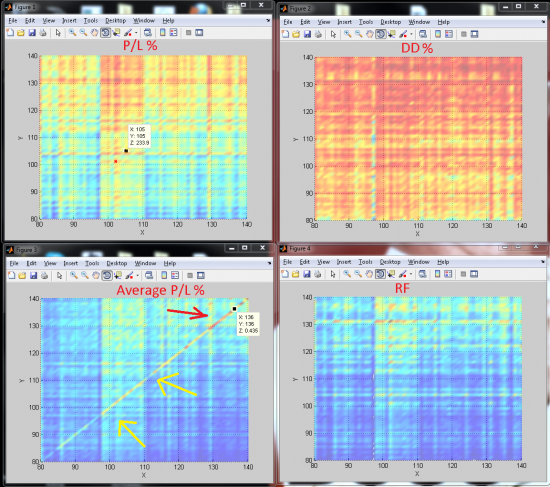

И были превращены в любимые 2д (которые сразу понятны, хотя и на 3д можно выделить определенные области, которые сразу бросаются в глаза):

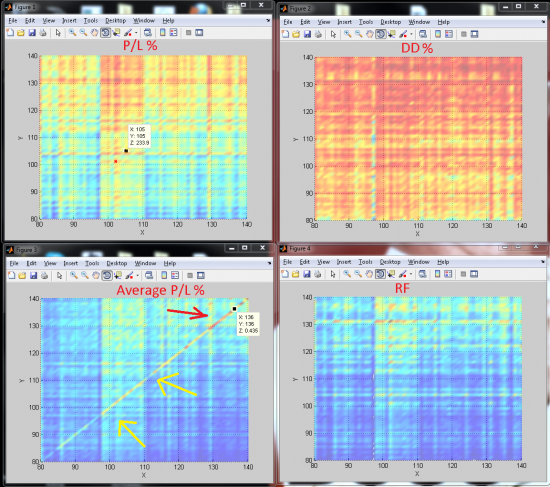

Проанализировав графики вышеупомянутых четырех параметров имеем следующую картину:

X и Y на шкалах — это грубо ТФ системы для лонговых позиций и для шортовых.

По поводу P\L, DD и RF — все понятно, следует обратить внимание на зону оптимальных значений 98-110 по шкале X и 120-140 по шкале Y. А дальше оптимизировать другие параметры системы внутри этого диапазона (при котором система более-менее робастная).

Но внимательные товарищи сразу заметили, что X — это длина ТФ для позиций ЛОНГ, а Y — это длина ТФ для позиций ШОРТ. Смешно, но так получилось для этой системы.

Вывод1: гипотезу о том, что для всех систем нужно искать шорты на коротких ТФ, а лонги на длинных — опровергаем. Для данной системы данное правило работает наоборот.

Но ещё более внимательные коллеги обратили внимание на график Average PL% (средняя прибыль на трейд), и заметили яркую линию, идущую по диагонали, при i = j. То есть средняя прибыль системы максимальна, если окна совпадают :))

С другой стороны видно, что такие параметры системы как Чистая прибыль и Recovery Factor выглядят слабее при одинаковых ТФ, чем при разных. Есть вероятность того, что мы просто подогнали систему под историю. Так или иначе:

Вывод2: гипотезу о том, что для всех систем нужно разделять входы в лонг и шорт на различные ТФ — опровергаем. Для данной системы данное правило не соблюдается.

Резюме по топику в выводах, поэтому по традиции приглашаю коллег-алготрейдеров и системщиков к диалогу по этому поводу.

P.S. Дмитрий Чечет и Игорь Власов — молодцы.

По поводу пользы двухмерной оптимизации.

Недавно прослушал семинар коллег Чечета и Власова.

Основная идея для возможного грааля — выбор для шорта одного окна (более короткого, якобы), а для лонгов другого(более длинного, так как инвесторы такие тупые, тарят год, а потом их в мае разводят на -20%).

Провел тестирование стратегии (с 15.12.2007 по 31.01.2013 год), которая сейчас работает с реальными деньгами(5 трейдов подряд сейчас лосс, лол, но это неважно).

Взял 4 параметра системы, такие как Чистый П/У, Макс. Просадка, Средний П/У (на трейд), Recovery Factor.

С использованием Matlab и помощью всего человечества (Коллега со смарт-лаба, Коллега с форму матлаба) наконец-то построил 3д-графики оптимизации, которые оказались не совсем информативными:

И были превращены в любимые 2д (которые сразу понятны, хотя и на 3д можно выделить определенные области, которые сразу бросаются в глаза):

Проанализировав графики вышеупомянутых четырех параметров имеем следующую картину:

X и Y на шкалах — это грубо ТФ системы для лонговых позиций и для шортовых.

По поводу P\L, DD и RF — все понятно, следует обратить внимание на зону оптимальных значений 98-110 по шкале X и 120-140 по шкале Y. А дальше оптимизировать другие параметры системы внутри этого диапазона (при котором система более-менее робастная).

Но внимательные товарищи сразу заметили, что X — это длина ТФ для позиций ЛОНГ, а Y — это длина ТФ для позиций ШОРТ. Смешно, но так получилось для этой системы.

Вывод1: гипотезу о том, что для всех систем нужно искать шорты на коротких ТФ, а лонги на длинных — опровергаем. Для данной системы данное правило работает наоборот.

Но ещё более внимательные коллеги обратили внимание на график Average PL% (средняя прибыль на трейд), и заметили яркую линию, идущую по диагонали, при i = j. То есть средняя прибыль системы максимальна, если окна совпадают :))

С другой стороны видно, что такие параметры системы как Чистая прибыль и Recovery Factor выглядят слабее при одинаковых ТФ, чем при разных. Есть вероятность того, что мы просто подогнали систему под историю. Так или иначе:

Вывод2: гипотезу о том, что для всех систем нужно разделять входы в лонг и шорт на различные ТФ — опровергаем. Для данной системы данное правило не соблюдается.

Резюме по топику в выводах, поэтому по традиции приглашаю коллег-алготрейдеров и системщиков к диалогу по этому поводу.

P.S. Дмитрий Чечет и Игорь Власов — молодцы.

49 |

3 комментария

Читайте на SMART-LAB:

Реконцепция ТЦ «Сокольники»: через тернии к звёздам

«Если важный проект выпадает на сложные времена, он становится великим», — кто-то из классиков 😉 Проект реконцепции ТЦ «Сокольники» застал...

17:50

теги блога siva

- AAPL

- big data

- C#

- DJ-20

- Dow Jones

- ETF

- HFT

- Matlab

- miacr

- MOEX

- NYSE

- private equity

- qpile

- quantitative research

- RIM2

- RIU

- RTS

- sih

- SnP

- SnP 500

- SnP 500 Index

- snp500

- spx

- tslab

- usd rub

- Автоваз

- Ай Ти Инвест

- акции

- Алгоритм будущего

- алготрейдинг

- армагеддон

- война и мир

- Газпром

- Гайтнер

- Галс девелопмент

- гк пик

- говно

- грааль

- денежный рынок

- Депозиты

- дефолт

- Долг США

- золото

- идеи

- идеи 2 эшелона

- инвест идеи

- инвестирование

- кукл

- кукловод

- лаб

- ликвидность

- Лосейник

- лохотрон

- ммвб

- МосБиржа

- МОЭСК

- МФЦ

- объединение бирж

- оптимизация

- оптимизация роботов

- опционы

- офз

- оффтоп

- полюс

- Полюс-Золото

- прогноз

- профессиональный трейдинг

- пузырь

- Путин

- работа

- распил бабла

- РЕПО

- робот

- роботы

- рсхб

- РТС

- сбербанк

- сбербанк адр

- семинар

- Слава Путину

- СССР

- сталь

- статистика

- Степан Демура

- стыдно

- торговые роботы

- торговый робот

- фарт

- финам

- фрс

- ФЬЮЧЕРСЫ

- ЦБ

- ЦБ РФ

- ЦБР

- чтение

- ЧТПЗ

- шутка юмора однако

- электроэнергетика

- юмор

- Ютинет