Облигационный Рынок России

Несбывшиеся мечты: обзор облигационного рынка за первое полугодие 2024 года

- 07 августа 2024, 08:47

- |

В начале года ключевым лейтмотивом была убежденность в том, что если не в июне, то в июле ставки точно должны пойти вниз. Но уже в феврале что-то пошло не так, а к концу мая последние надежды на смягчение ДКП оказались разрушены. Итоги первого полугодия на облигационном рынке — ключевые события, динамика объема размещений и дефолты трех эшелонов — в обзоре Boomin.

Настроения на рынке и траектория ставок

В июле вместо снижения рынок получил еще один шаг вверх на два процентных пункта до 18% годовых, а вместе с ним — повышение прогноза на 2025-2026 гг. на 4 процентных пункта до 14-16% и 10-11% соответственно.

Причина в том, что инфляционный импульс по-прежнему остается сильным: кредитование растет высокими темпами, дефицит рабочей силы толкает зарплаты вверх, дефицит бюджета поддерживает рост денежной массы. В этих условиях ЦБ раз за разом повторяет, что высокие ставки придется поддерживать долго.

И если в начале года рынок воспринимал эту мантру со скепсисом, то к концу полугодия поверил всерьез, что отразилось на динамике процентных ставок. С февраля по июль кривая доходностей ОФЗ росла практически безостановочно. Доходности по длинным бумагам оказались на многолетних максимумах.

( Читать дальше )

- комментировать

- 320

- Комментарии ( 0 )

«Ойл Ресурс Групп» готовит дебютный облигационный выпуск

- 22 апреля 2024, 09:17

- |

✔️ «Ойл Ресурс Групп» — это надёжный поставщик различных видов нефтепродуктов. Эмитент входит в группу УК ОРГ и сотрудничает с крупнейшими отечественными вертикально-интегрированными нефтяными компаниями, что позволяет ему приобретать большие объёмы углеводородов по приемлемым ценам.

✔️ Важно отметить, что «Ойл Ресурс Групп» работает напрямую с НПЗ, что позволяет постоянным клиентам получать отсрочку платежа, а внедрение IT-платформы позволило оптимизировать многие бизнес-процессы.

✔️ Бизнес-модель представляет собой товарно-сырьевой маркетплейс, который ориентирован непосредственно на конечного потребителя. Всё, что нужно сделать покупателю — это зайти в личный кабинет, где он сможет ознакомиться со всеми актуальными предложениями от различных заводов, а также проверить состояние своего баланса.

( Читать дальше )

Пример портфеля из облигаций для ежемесячного дохода

- 26 июля 2023, 14:02

- |

В сети много говорят об инвестициях с целью получения пассивного дохода. При этом часто приводят примеры портфелей, состоящих преимущественно из акций, которые не платят дивиденды или делают это крайне нестабильно. Финансовый советник Иван Капустянский считает, что такие вложения скорее рассчитаны на рост капитала, а не стабильный пассивный доход.

Советник поделился примером демонстрационного портфеля из облигаций, который может обеспечить устойчивый, максимально прогнозируемый денежный поток ежемесячно.

Обращаем внимание, что данный материал не является индивидуальной инвестиционной рекомендацией и носит информационный характер.

Иван отобрал корпоративные бонды, имеющие высокую доходность к погашению по сравнению с ОФЗ и высокую купонную доходность (купон/номинал). Среднее значение купонной доходности — 10,01%.

Чтобы продемонстрировать разнообразие облигаций, специалист включил в портфель бумаги с фиксированным купоном, но разной частотой их выплаты. В портфеле присутствуют облигации, по которым производятся выплаты два, четыре и даже двенадцать раз в год. По некоторым бумагам выплаты приходят ежемесячно.

( Читать дальше )

«Будущее облигационного рынка: как обеспечить баланс интересов эмитентов, инвесторов и государства?» — главное на прошедшей конференции «Эксперт РА»

- 10 ноября 2021, 11:55

- |

Мы знаем, что вы цените такой контент. На прошедшей конференции «Будущее облигационного рынка: как обеспечить баланс интересов эмитентов, инвесторов и государства?», которую провело рейтинговое агентство «Эксперт РА», Boomin выступил информационным партнером. Мы собрали все самое главное:

2. Будущее облигационного рынка в России обсудили на конференции агентства «Эксперт РА»

И в качестве БОНУСА — эксклюзивное интервью управляющего директора по корпоративным и ESG-рейтингам рейтингового агентства «Эксперт РА» Павла Митрофанова

Коротко о главном на 17.06.2020

- 17 июня 2020, 10:39

- |

- «Аптечная сеть 36,6» завершило размещение второго выпуска облигаций объемом 10 млрд рублей за первый день торгов в полном объеме

- «Джи-групп» объявил о сборе заявок на участие в размещении — с 10:00 18 июня до 16:00 19 июня, время московское

- «Ред софт» определил датой начала размещения выпуска серии 002Р-01 объемом 100 млн рублей 18 июня

- «Гидромашсервис» во второй половине июня соберет заявки инвесторов на выпуск серии БО-02 объемом 3 млрд рублей

- «ПР-Лизинг» прошел оферту по выпуску 001Р-02, компания выкупила 21,424 млн рублей

- Второй выпуск «Энерготехсервис» включен в Сектор Роста Московской биржи

- Ломбард «Мастер» погасил выпуск коммерческих облигаций серии КО-П09 объемом 50 млн рублей

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в

( Читать дальше )

Облигационный штиль: обзор рынка за первый квартал

- 07 мая 2020, 11:46

- |

На конец 1 квартала 2020 года объем биржевых корпоративных облигаций в обращении составил 13 594 млрд рублей, из которых 76% объема принадлежит эмитентам первого эшелона, а 6% — эмитентам третьего. Всего 403 эмитента разместили 1 679 выпусков биржевых облигаций, при этом ликвидным из них являются 417 выпусков 173 эмитентов общим объемом 2 615 млрд рублей.

Больше половины неликвидных выпусков принадлежат эмитентам нефтегазовой (3 702 млрд руб., 34%) и банковской (2 548 млрд руб., 24%) отраслей. В нефтегазовой отрасли большую часть занимают выпуски «Роснефти» (3 041 млрд руб., 28%), в банках большую часть занимают неликвидные выпуски Сбербанка (537 млрд руб., 21%), ВЭБ.РФ (518 млрд руб., 20%), Газпромбанка (243 млрд руб., 10%), Россельхозбанка (230 млрд руб., 9%).

( Читать дальше )

Облигационный Рынок России: Ноймарк - ничего общего с Германией просто бизнес

- 28 апреля 2019, 21:46

- |

Также в 2018 году Ноймарк уже размещал облигации тот же объем, а теперь внимание ставка купона — 25 % годовых по первому выпуску.

ВАЖНО!!

Размещение идет по ЗАКРЫТОЙ подписке с ООО ИК «СЕПТЕМ КАПИТАЛ» (Ген. диром которого является Кучкин Денис, который мне знаком по банку Углемет которым владеет Зюзин, а Кучкин из ребят Зюзина, но это так к слову)и его клиентами. То есть Септем выкупает бумаги, а дальше их посредству внебиржевых сделок продает клиенту, я вижу такой сценарий.

Зашел я на сайт Ноймарк (http://www.neumark.ru)

Общество себя позиционирует как:

Компания «Ноймарк» — это команда профессиональных управляющих, имеющих успешный опыт реализации проектов от «чистого поля» до сдачи готового поселка в эксплуатацию.

Что подтверждается их основной деятельностью - Управление недвижимым имуществом за вознаграждение или на договорной основе

Так же на сайте есть проекты Ноймарк:

( Читать дальше )

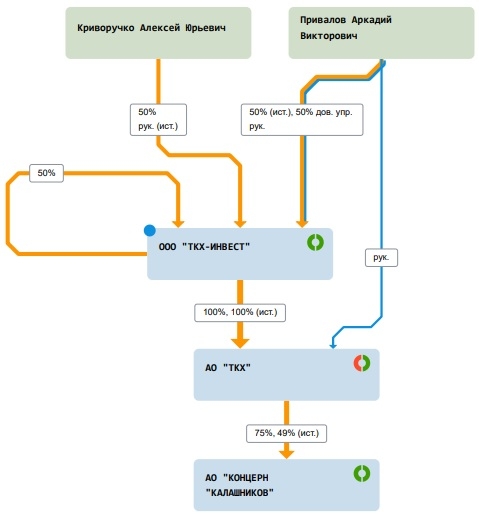

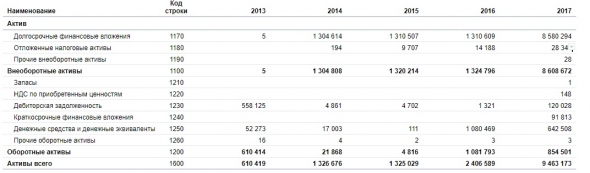

Облигационный Рынок России: убыточная мама АК-47 или ТКХ

- 25 апреля 2019, 21:14

- |

Размещается 5 миллиардов под ставку 9,75 на 10 лет с офертой через 3 года. Есть ли инвесторы которые уже вошли в книгу или будете завтра торговать ей? Просто интересно вас не смущает, что АО «ТКХ» имеет отрицательный фин результата уже много лет и получается организация просто проедает свой капитал.

( Читать дальше )

Облигационный Рынок России КАМАЗ

- 07 февраля 2019, 23:31

- |

Добрый вечер! Не пропустите завтра (08.02.2019) размещение бондов КАМАЗА (RU000A1003C0)!!!

Завтра КАМАЗ размещается на 7 миллиардов, бонды на 3 года со ставкой купона 9%. Также стоит отметить, что по истечению каждого года будет гаситься 25% тела бумаги и в конце срока 50% естественно.

Хорошая бумага для долгосрочной инвестиции за бумагами можете обращаться в Совкомбанк!!!

PS Тимофей Забирай себе в портфель…

Облигационный Рынок России ММЦБ

- 24 января 2019, 21:28

- |

Завтра начинается размещение облигаций ММЦБ про которую я писал ранее. Хочу отметить, что ставка первых 4 купонов по облигации ММЦБ составила 14,2%, выплаты ежеквартальные. Также объявлена безотзывная оферта меньше чем через год (конец 2019 года)

Очень привлекательная бумага для спекулятивного инвестирования.

Размещаются они если, что через ООО «УНИВЕР Капитал»

Интересно конечно какую комиссию попросит брокер для предъявлении оферты помните про это....

Удачных торгов!!!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал