Облигации

Пополнение индекса потенциальных дефолтов

- 09 августа 2022, 11:11

- |

Подтверждаем попадание облигаций ООО «Главторг» в индекс потенциальных дефолтов. Данные облигации были внесены в индекс с 8 августа.

Также вносим в индекс потенциальных дефолтов все биржевые выпуски облигаций ООО «Эбис». Внесение требует подтверждения в дальнейшем и до подтверждения означает, что в индексе будет учитываться пока только 50% от совокупного объема выпусков.

Индекс потенциальных дефолтов — это эксперимент, не имеющий пока какого-либо результата. Пожалуйста, не воспринимайте его в качестве рекомендации.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- комментировать

- 3.3К | ★1

- Комментарии ( 6 )

Календарь первичных размещений ВДО

- 09 августа 2022, 10:33

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Свежие облигации: Сэтл Групп и Сегежа Групп на размещении

- 09 августа 2022, 07:57

- |

Продолжаю следить за размещением интересных выпусков облигаций, и на этот раз решил добавить в свой портфель свежие облигации Сэтл Групп и Сегежа Групп на размещении. Август не особо пока радует интересными выпусками, но эти два выпуска мне кажутся интересными, так что оставил заявки на покупку.

Кроме них есть еще несколько ВДО, но рассматривать их стоит исключительно как высокорискованные, и если и покупать, то диверсифицированно (от 10 выпусков разных эмитентов) и на небольшую часть портфеля (не более 5-10-15%)

Сэтл Групп — это один из крупнейших застройщиков северо-западного региона (СПб, Калининград, немного Мурманска и Архангельска), тикер 🏗👷

Выпуск: 002Р-01

Объем: 5 млрд рублей

Сбор заявок: до 12 августа 2022

Срок: 3 года

Доходность: 11,2-12,7%

Сегежа Групп — лесопромышленный холдинг в составе группы компаний АФК Система. Пилят лес и делают все от бумаги до деревянных домов, тикер 🌲🪵

Выпуск: 002Р-05R

( Читать дальше )

ООО Ника раскрыло отчетность за 1 полугодие 2022

- 09 августа 2022, 07:42

- |

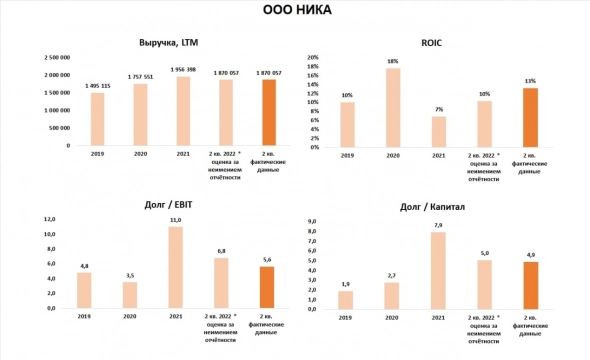

Дебютант сегмента высокодоходных облигаций ООО «Ника» опубликовало отчетность за первое полугодие 2022 года.

На прошедшей неделе мы делали оценку отсутствовавших на тот момент показателей. Почему подписанная еще 15 июля отчетность была раскрыта эмитентом только вчера, после, а не до начала размещения облигаций, остается загадкой.

Фактические данные оказались чуть лучше наших прогнозов. Хотя снижения выручки по итогам полугодия они не опровергают, как и крайне высокой доли краткосрочного долга в структуре заимствований (99%). Полугодовая отчетность вполне подтверждает соответствие кредитного риска кредитному рейтингу (у компании действует рейтинг B- от НРА).

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Оферта ООО «ПЮДМ» по 2-му выпуску завершена

- 09 августа 2022, 07:24

- |

8 августа компания отчиталась о завершении плановой оферты по своему второму облигационному выпуску.

Ранее компания опубликовала сообщение об увеличении купонной ставки по второму выпуску (серия БО-П02, ISIN: RU000A1020K7) с 14 до 15% годовых на следующий год обращения бумаг (25-36 купонные периоды), далее и вплоть до погашения облигаций в июле 2025 года (37-60 купонные периоды) будет применена ставка купонного дохода в размере 13% годовых

( Читать дальше )

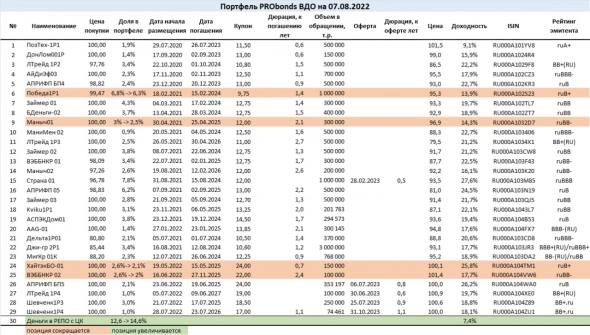

Портфель PRObonds ВДО. Наиболее вероятная доходность к августу 2023 - 16-18%

- 09 августа 2022, 07:09

- |

Накопленный и ожидаемый результат. По итогам 7 августа, портфель наконец вышел в плюс по годовой доходности (+0,12% за последние 365 дней). Портфель остается в убытке с начала года, который, однако, сократился до -1,8%. Ожидаемый доход всего 2022 года – 5-5,5%. Что предполагает прирост портфеля на 6,5-7,3% до конца года. Наиболее вероятная доходность портфеля к августу следующего года – 16-18% (исходя из доходности облигаций к погашению, доходности размещения свободных денег и транзакционных издержек). По ходу восстановления портфеля его перспективная доходность снижается, но снижается медленно и остается высокой.

( Читать дальше )

«МЫ» увеличила выручку в 2,5 раза

- 09 августа 2022, 06:06

- |

Сибирский производитель женской одежды под брендами WE’re FAMILY и Anna Ricco подвел финансовые итоги за первое полугодие 2022 г.

«С 2018 г. мы ежегодно удваиваем размер бизнеса. И первые шесть месяцев 2022 г. только подтверждают эту динамику. Учитывая, что основные продажи приходятся на вторую половину года, мы ожидаем получить выручку по итогам 2022 г. в размере 200-220 млн рублей. Прошлый год мы завершили с показателем в 110 млн рублей», — комментирует директор компании «МЫ» Дмитрий Тарасов.

В начале года компания расширила производственные мощности, удвоив объем выпуска продукции. Сейчас «МЫ» выпускает до 4,5 тыс. единиц в месяц. Еще до 15 тыс. изделий компания размещает у предприятий-партнеров по модели аутсорсинга. В ближайших планах «МЫ» строительство фабрики в Москве мощностью до 10 тыс. изделий в месяц.

Инвестиции на строительство компания намерена привлечь на фондовом рынке. В процессе размещения находится дебютный выпуск коммерческих облигаций «МЫ» объемом 250 млн рублей.

Банк России объявил о введении нового запрета

- 09 августа 2022, 04:15

- |

В понедельник, 8 августа, Банк России объявил о введении запрета на проведение операций депозитариями и регистраторами с ценными бумагами, зачисленными со счетов иностранных депозитариев или уполномоченных держателей после 1 марта 2022 года. Ограничения вводятся сроком на полгода. Соответствующие предписания ЦБ разослал профучастникам рынка 4 августа. В настоящее время суверенные евробонды торгуются за рубежом на уровне около 50% номинала, в то время как на внутреннем рынке их стоимость превышает 100% номинала. Корпоративные еврооблигации на российском рынке в зависимости от срока обращения, эмитента и купона торгуются по 85–104% номинала. На фондовом рынке, российский инвестор покупал бумагу не напрямую у зарубежного владельца евробондов, а через цепочку посредников — российского брокера, который покупал их у дружественного нерезидента, который ранее приобрел ИЦБ у нерезидента из недружественной страны. За такие сделки брокер брал комиссию в размере 10–20%.

Телеграмм

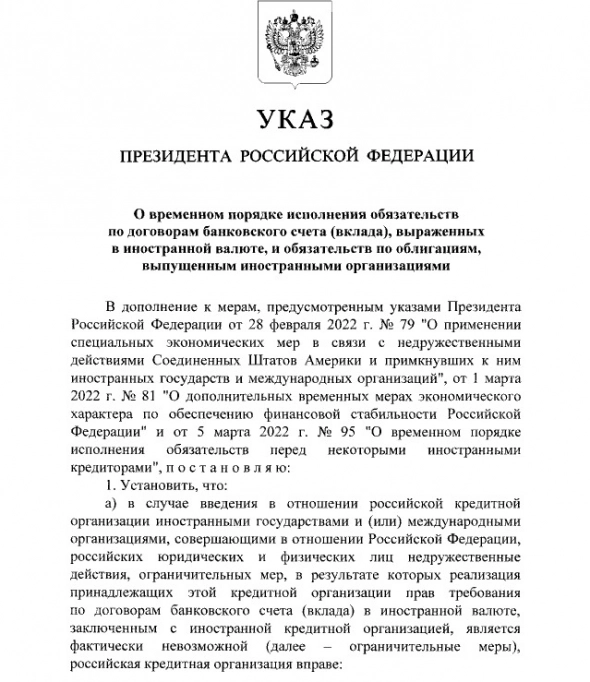

Российским компаниям разрешено открывать специальные рублевые счета типа "Д" для исполнения обязательств по евробондам

- 08 августа 2022, 19:11

- |

Указ Президента Российской Федерации от 08.08.2022 № 529 ∙ Официальное опубликование правовых актов ∙ Официальный интернет-портал правовой информации (pravo.gov.ru)

Минфин вложил ₽11,8 млрд из ФНБ России в облигации авиакомпании "Сибирь"

- 08 августа 2022, 19:06

- |

Как сообщалось ранее, В июле 2022 г. в соответствии с постановлением Правительства Российской Федерации от 19 января 2008 г. № 18 средства ФНБ в сумме 52 506,0 млн рублей размещены в обыкновенные акции ПАО «Аэрофлот» в количестве 1 531 234 889 штук по цене, составляющей 34,29 рублей за одну акцию.

Минфин России :: Пресс-центр :: О результатах размещения средств Фонда национального благосостояния (minfin.gov.ru)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал