Облигации

Мы рады приветствовать инвесторов в официальном блоге CarMoney!

- 13 января 2023, 17:32

- |

Финтех-сервис CarMoney (ООО МФК «КарМани») – абсолютный лидер в сегменте обеспеченных займов в РФ по версии НРА. По оценкам рейтингового агентства «Эксперт РА», входит в ТОП-3 МФО по размеру портфеля потребительских займов.

В 2016 году CarMoney первой на рынке запустила сервис по выдаче займов под залог автомобиля, при котором транспортное средство остается в собственности и пользовании своего владельца. Доля CarMoney на рынке автозаймов сегодня составляет порядка 65%* как по размеру кредитного портфеля, так и по объемам выдач. Более 85% всех займов выдаются через онлайн-платформу собственной разработки.

Компания работает в организационно-правовой форме МФО, но бизнес-модель наиболее схожа с банковской. Средний чек в CarMoney соответствует среднему размеру потребительского банковского кредита (250–300 тыс. руб.), ставки кратно ниже сегмента микрофинансов, а сроки займа доходят до 4 лет.

Финтех-сервис CarMoney занимается активным привлечением финансирования на публичном рынке заимствований, разместив с 2017 года пять облигационных выпусков на общую сумму 1,5 млрд рублей. Успешный инвестиционный трек: за 5 лет инвесторы CarMoney получили 630+ млн рублей купонного дохода.

( Читать дальше )

- комментировать

- 3.4К | ★5

- Комментарии ( 23 )

Покупка активов. Неделя #16. Продал ОФЗ, купил акции.

- 13 января 2023, 16:54

- |

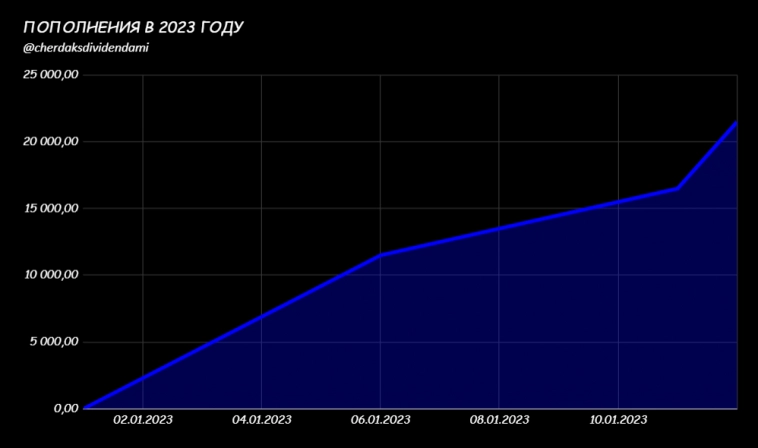

Всем привет! Очередная пятница, подводим итоги недели по покупкам акций российского фондового рынка!

Я не жду взлетов и падений, регулярно совершаю покупки на фондовом рынке!

Пополнения на этой неделе составили 10 000 рублей.

«Пережду на заборе»

Часто слышу эту фразу среди коллег по инвестиционному цеху!

Пережидать кризис можно на разных заборах. В кэше, деньги под матрасом, на банковском депозите!

Я на заборе сидеть не собираюсь!

Тут нарисовывается два варианта, либо я совершенно ничего не понимаю либо я осознаю свой риск и готов на него пойти.

Пока люди бегают по потолку и кричат, что всему конец, я окончательно переложился в акции.

На этой неделе распродал последние ОФЗ (7 % от портфеля).

Остались заблокированные фонды от Finex (но там фонды тоже на акции) так что можно сказать, что я 100 % в акциях.

( Читать дальше )

Открыта книга заявок на замещение еврооблигаций «Газпрома» серии 29 российскими облигациями

- 13 января 2023, 16:52

- |

Размещение российских облигаций будет осуществляться по открытой подписке на Московской бирже и внебиржевом рынке.

Период подачи заявок для участия в обмене еврооблигаций серии 29 на замещающие облигации установлен с 10:00 МСК 13 января 2023 года до 18:00 МСК 24 января 2023 года. Расчеты по обмену запланированы на 25–30 января 2023 года.

Публичная безотзывная оферта опубликована на странице эмитента:

gazpromcapital.ru/fileadmin/f/events/2023/2023.01.12-oferta-29.pdf

По любым вопросам, связанным с обменом, следует обращаться к агенту по размещению – Банку ГПБ (АО): Exchange@gazprombank.ru

Коротко о главном на 13.01.2023

- 13 января 2023, 14:44

- |

- Банк России зарегистрировал двухлетний выпуск дисконтных облигаций МФК «ЭйрЛоанс» серии 002Р-03. Регистрационный номер — 4-03-00623-R-002P. По займу предусмотрена возможность досрочного погашения по усмотрению эмитента.

- Московская биржа зарегистрировала программу облигаций Калужского ликеро-водочного завода «Кристалл» (КЛВЗ «Кристалл», г. Обнинск) серии 001P. Регистрационный номер — 4-00093-L-001P-02E. Параметры программы пока не раскрываются.

- «Азот» 26 января частично досрочно погасит почти весь оставшийся в обращении выпуск коммерческих облигаций серии 001КО-03: эмитент выкупит облигациина 3,997 млрд рублей, что составит 46,3% от общего объема эмиссии. Погашение состоится в дату окончания 9-го купонного периода.

- «Новосибирскхлебопродукт» установил ставку 31-го купона облигаций серии БО-П01 на уровне 12% годовых.

( Читать дальше )

Рубль Доллар Евро Юань Бюджетное правило Рынки Как составляю Портфель Стиль Результат (в т.ч. и везение)

- 13 января 2023, 14:39

- |

в этом выпуске коротко о многом:

мнение о рубле и новом бюджетном правиле,

какой справедливый курс рубля при различных значениях среднегодовой цены URALS

(допускаю, что Россия будет в 2023г. добывать 10 млн. баррелей в сутки),

как определить разворот тренда,

про свой стиль торговли (среднесрочно по сильным трендам в зависимости от рыночного цикла),

про бесплатные telegram каналы и закрытый telegram канал.

Стабильный рубль – это позитив для фондового рынка.

Рассказываю, почему решил в октябре – ноябре 2022г. сформировать портфель акций и

о взаимосвязи финансовых рынков (валютного, долгового, товарного, фондового).

Первый признак того, что крупняк ожидает смягчения политики ФРС –

это разворот в паре EUR / USD (помните, на telegram писал про покупку Евро по 55р., и именно RUS_25 Euro).

Вторым признаком был рост золота с 4 ноября

(писал на telegram и smart-lab, что хочу купить фьючерс на золото, но

4 ноября был выходной и поэтому 7 ноября сформировал портфель,

( Читать дальше )

Итоги торгов ВДО за 12.01.2023

- 13 января 2023, 14:17

- |

12 январястартовало размещение ООО «Агротек». Объем максимальной заявки при размещении выпуска серии БО-01 составил 4 млн 500 тыс. рублей, популярная заявка — 100 тыс. рублей. Средняя величина заявки составила 172,7 тыс. рублей. В первый день торгов было размещен 98 млн 96 тыс. из 135 млн рублей за 568 сделок.

Суммарный объем торгов в основном режиме по 260 выпускам составил 507,7 млн рублей, средневзвешенная доходность — 12,97%.

Среди лидеров по объему торгов можно отметить новый выпуск Гидромашсервис-001Р-01, размещенный 29 декабря 2022 года. Он торгуется по цене 100,5% от номинала, и это при купоне 12% годовых с погашением в 2025 году.

В топе по росту цены много неликвидных выпусков:

( Читать дальше )

ЦБ оценил объем кредиторской задолженности россиян в 27 трлн рублей

- 13 января 2023, 13:25

- |

Объем долгов россиян по кредитам, по данным на 1 декабря 2022 года, составил 27,09 трлн рублей, увеличившись с начала прошлого года на 2,04 трлн рублей, или на 8,1%, следует из статистики Банка России.

Согласно данным регулятора, на 1 декабря 2021 года общий объем кредитной задолженности россиян составлял 24,7 трлн рублей. Таким образом, за 12 месяцев объем кредитов вырос почти на 10%.

Ранее ЦБ отмечал, что в ноябре наблюдалось некоторое оживление необеспеченного потребительского кредитования (1%, по предварительным данным в ноябре 2022 года) после замедления до 0,3% в октябре. Такую тенденцию регулятор связывал с «реализацией отложенного спроса на фоне некоторой стабилизации ситуации».

tass.ru/ekonomika/16793331

Мосбиржа хочет восстановить емкость рынка бондов за счет внутренних ресурсов

- 13 января 2023, 12:29

- |

По сути дела, мы имеем на сегодняшний день закрывшийся внешний контур привлечения долгового капитала. И нам с вами в новом, наступившем году предстоит при помощи возможностей инфраструктуры Московской биржи и инфраструктуры депозитарного учета восстанавливать емкость утраченного внешнего рынка за счет внутренних ресурсов. На этом мы планируем сосредоточиться в наступившем 2023 году. К тому же на бирже в прошлом году появились новые виды облигаций — замещающие облигации и бонды, номинированные в юанях, которые биржа также планирует развивать в наступившем году

frankrg.com/108466

ПОДТВЕРЖДЕН КРЕДИТНЫЙ РЕЙТИНГ

- 13 января 2023, 12:24

- |

РЕЗЮМЕ

Подтверждение кредитного рейтинга (далее – Рейтинг) ООО «НИКА» (далее – Компания) на уровне «В-|ru|» обусловлено: (1) высокой рентабельностью собственного капитала; (2) средней оценкой рентабельности чистой прибыли; (3) прозрачной структурой собственности; (4) низкой зависимостью от покупателей и поставщиков; (5) адекватным уровнем производственного риск-менеджмента.

Уровень рейтинга ограничивается: (1) высоким финансовым левериджом; (2) низким уровнем перманентного капитала; (3) низкой оценкой покрытия долга денежным потоком от операционной деятельности; (4) низким уровнем формализации стратегических ориентиров; (5) повышенными внешними бизнес-рисками.

Компания зарегистрирована в 2015 году в Московской области, занимается производством снэков из орехов, сухофруктов и цукатов на собственных производственных мощностях в рабочем поселке Селятино, а также реализацией орехов оптовым покупателям. Компания производит снэки как по заказу крупных федеральных торговых сетей для продажи под собственными торговыми марками магазинов (СТМ), так и под собственными брендами («Лукарёво», «Сладкорёво», «Бездиет», NIKBIONUT).

( Читать дальше )

Денежная база в России выросла с 23 по 30 декабря на 265,6 млрд рублей

- 13 января 2023, 12:00

- |

Объем денежной базы в узком определении в России на 30 декабря составил 16454,7 млрд рублей, а на 23 декабря денежная база в России равнялась 16189,1 млрд рублей. За период она выросла на 1,64%, или на 265,6 млрд рублей.

1prime.ru/finance/20230113/839463179.html

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал