Обзор акций

#VTBR ВТБ может обновить свой исторический минимум в очередной раз 🤡

- 19 сентября 2025, 10:34

- |

#VTBR ВТБ может допадать неожиданно для многих до середины канала в район как раз, анонсированных Aromath еще летом, 58 рублей.

Тем самым обновить свой исторический минимум в очередной раз 🤡

Сколько и чего ещё должно случиться, чтобы тут что-то изменилось?

Рынок не верит, потому что график знает и показывает абсолютно всё.

Какой маркетинг и pr не делай — не помогает.

И этот прецедент надо обязательно отметить и использовать для работы на рынке.

Люди помнят боль и знают хорошо ее имя.

Канал нисходящий есть чёткий, выпадение из него было локальным и ложным,

волновая конструкция вниз не дорисована,

банковский, сектор финансов #Rusfn демонстрирует явную слабость и смотрит отвесно вниз, предупреждал уже много раз выше.

Делать здесь с мая 2025 2015 абсолютно нечего.

Цена допэмиссии 67 рублей.

И тут, со словами «все худшее уже позади», втарят на всю котлету под звуки диктора РБК «какая хорошая акция, покупай на всё».

Далее и эти лонги надо будет уничтожить, чтобы вызвать уже такую больную и знакомую многим, очередную эмоцию «больше никогда!»

( Читать дальше )

- комментировать

- 347 | ★1

- Комментарии ( 6 )

🛢 Нижнекамскнефтехим (NKNC, NKNCP). Почему акции болтаются у минимумов 2022 года?

- 19 сентября 2025, 09:46

- |

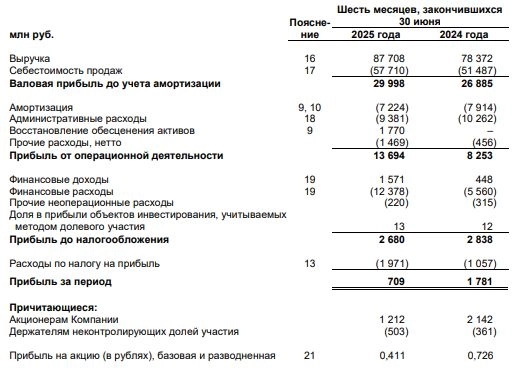

НКНХ — это нефтехимическая компания, входящая в «СИБУР». За последние 5 лет выручка практически удвоилась, прибыль тоже выросла в разы, но акции стоят на месте.

📉 Результаты 1п2025 оказались слабыми. Компания заработала 26,5 млрд р (+34,6% г/г), но с корректировкой на курсовые разницы прибыль составила всего 11,1 млрд р.

👆 Несмотря на то, что 98% выручки формируют продажи внутри РФ, крепкий рубль оказывает давление на цены, так как импорт полимеров из Китая никто не отменял.

❌ Судя по динамике цен на продукцию, роста прибыли во 2п2025 ждать особо не стоит и будет хорошо, если мы увидим по итогам года прибыль > 20 млрд р.

❌Чистый долг компании составил 169 млрд р и уменьшить его до 2028 года не получится из-за инвестиционной программы.

👆 К слову, в 2030м году компания планируетувеличить объем производства продукции на 1 млн тонн (+38% к текущим объемам) и поднять показательEBITDA до 114 млрд р. Мягко говоря, такие прогнозы не воодушевляют в финансовом плане, но производство будет постепенно расти уже со следующего года.

( Читать дальше )

Что скрывается за отметкой 2780 пунктов? К чему готовиться инвестору

- 19 сентября 2025, 09:06

- |

Российский рынок неумолимо движется вниз так и не найдя оснований для замедления хода. Причины для падения все те же, что были обозначены мной в начале недели. Чрезмерно высокая ключевая ставка с признаками замедления экономики в совокупности с санкционным давлением, вызывают все больший дефицит бюджета.

Надеяться на вертолётные деньги с запуском печатного станка вместо решения системных проблем — это тактика, которая лишь купирует проблему на время, порождая новые вызовы. Наверняка, средства будут изымать в виде повышения налоговой базы и сокращения субсидирования, что в долгосрочной перспективе ведет к стагнации. Рынок это прекрасно понимает и переоценивает возможные риски.

По итогам торгов индекс МосБиржи просел на 0,65% и составил 2795,75 п., индекс РТС упал на 0,86% — до 1058,91 пункта. На вечерней сессии снижение продолжилось, едва сохранив равновесии возле стратегического рубежа 2780п.

📍 Пара слов про бюджет: Российское правительство рассматривает возможность повышения ставки налога на добавленную стоимость (НДС) ради сокращения дефицита бюджета и сохранения бюджетного правила. В предыдущий раз НДС повышали в 2019 году — тогда ставку налога увеличили с 18% до 20%.

( Читать дальше )

🏦 ВТБ (VTBR) | Параметры SPO и будущее компании

- 18 сентября 2025, 12:52

- |

📊 С помощью сделки ВТБ хочет привлечь 80-90 млрд р., продав до 1,264 млрд акций по цене не выше 73,9р. Все cash-in и пойдет на увеличение нормативов достаточности капитала. Учитывая текущую ситуацию на рынке и в экономике, объем, конечно, колоссальный. Инвесторов цифры не отпугнули — спрос превысил объем предложения практически сразу после старта сбора заявок во вторник. Инвесторы могут подать заявки до середины дня сегодня. Итоги и цену размещения узнаем в пятницу, и она будет единой для покупателей по открытой подписке и по преимущественному праву.

👆 В этом году ВТБ всех удивил выплатой дивидендов в размере 276 млрд р., чтобы было эквивалентно див. доходности≈ 27%. Если предположить, что Банк всё же настроен повернуться лицом к инвесторам, то планы о выплате дивидендов и дальше могут стать не только словами.

ℹ️ Банк озвучил прогнозную прибыль на этот и следующие годы, из чего можно прикинуть прогнозный дивиденд (50% от прибыли МСФО). По итогам 2025 года ВТБ ориентируется на прибыль около 500 млрд р и ROE = 19%, а на 2026й год в планах ROE > 20% и прибыль 650 млрд р.

( Читать дальше )

⏹️ Элемент (ELMT) | Если драйверы для роста после провального отчета за полугодие?

- 18 сентября 2025, 10:10

- |

📉 1п2025 выдалось откровенно слабым, выручка упала до 16,1 млрд р (-19% г/г), компания это объясняет общим падением спроса со стороны промышленных предприятий. В целом, во всём ИТ-секторе ситуация похожая и очень мало кто отчитался удовлетворительно.

👆 Скорректированная чистая прибыль упала почти в 2 раза г/г до 1,8 млрд р, сейчас компания торгуетсяс P/E = 10, что недорого для компании из данного сектора, но во 2п2025 падение продолжится, так что приятного мало.

✅ Чистая денежная позиция уменьшилась и составляет8,9 млрд р, но это временно, скоро её не будет. У компании практически весь долг длинный и под льготные ставки, но заработать на этом не удается, так как 14,8 млрд р денежных средств размещены на спец. счетах до исполнения обязательств по контрактам.

👆 Инвестиционная программа компании на ближайшие годы очень большая (ее объем оценивается в 92 млрд р с 2023 по 2026 гг), т.е. осталось реализовать больше 52 млрд за оставшиеся 1,5 года. В итоге у компании будет приличный чистый долг к концу 2026 года, но должно вырасти производство.

( Читать дальше )

ВТБ по 63 ⁉️

- 17 сентября 2025, 10:34

- |

Коммерсант активно прогревает и пишет про «нормальные» -15% с текущих, то есть к 63 уже всех готовят по #VTBR 🤦♂️

Диапазон 58-63 возможный обозначил в #VTBR еще в середине лета, график знает всё.

Акции задают тон всему пикирующему вниз сектору финансов #Rusfn.

С лета этот сектор не является приоритетом для Aromath, обходим просто стороной и ищем другие сделки.

И это сверхконтринтуитивно для большинства, но только так это и работает из года в год.

Мы провели общую эвакуацию с прибылью аж 20 мая по 97,20 рублей из акций голубого банка и с тех пор больше ни ногой.

Спасибо, это будет всё пока что без нас.

Толпу засадили, как обычно.

Это не удача, это Метод🎓

Писал ранее много раз с графиками —

t.me/AROMATH/9971

t.me/AROMATH/10123.

Толпой за прибылью не ходят.

Кому больно — это будет опыт, за него всегда платим деньгами, нервами и временем.

Можно купить сразу опыт оптом, спасти и деньги, и нервы, и время.

Это скучно же.

Хорошая мысля…

приходит часто опосля, конечно же.

( Читать дальше )

🍷 Novabev Group (BELU) | Высокая ставка съедает прибыль

- 17 сентября 2025, 09:25

- |

Относительно недавно делал обзор операционных результатов за 2кв2025 и много важных моментов там отметил, кому нужно освежить память — можете перечитать здесь (https://t.me/taurenin/3200). Если очень кратко: сейчас Новабев не является компанией роста, а рынок стагнирует. Основа роста прошлых лет — это сеть розничных магазинов ВинЛаб, которая тоже уже превратилась в зрелый бизнес.

📊 В 1п2025 компания смогла нарастить выручку на 21,1% г/г и увеличить операционную прибыль на 28% г/г. С корректировкой на курсовые разницы прибыль упала до 1,5 млрд р.

👆 Чистый долг с учетом обязательств по аренде вырос до 37,7 млрд р, а расходы на его обслуживание с начала года составили 3,5 млрд р (60% от операционной прибыли).

✅ Очевидно, что компания будет одним из главных бенефициаров снижения ставки и сокращение % расходов в 2 раза здесь может привести к резкому росту прибыли (p/e TTM был бы около 7).

👆 Как раз IPO ВинЛаба в формате cash-out может помочь с сокращением долговой нагрузки.

✅ За 1п2025 будут выплачены щедрые дивиденды (20р на акцию), на которые направлен практически весь FCF.За второе полугодие можно ожидать еще около 24 рублей (итого ДД за год около 10,6% к текущим).

( Читать дальше )

Испытание на прочность: до каких значений возможен отскок по рынку?

- 17 сентября 2025, 09:24

- |

Российский рынок акций открылся ростом, однако затем волна распродаж возобновилась, и в моменте Индекс МосБиржи опускался ниже 2780 пунктов закрыв по ходу движения августовский гэп.

Во второй половине дня удалось отыграть часть дневных потерь после заявлений президента США Дональда Трампа о том, что ему придётся сесть за стол переговоров между Россией и Украиной, а украинскому президенту Владимиру Зеленскому — пойти на сделку, чтобы добиться завершения конфликта.

Обсуждение девятнадцатого пакета санкций ЕС, запланированное на сегодня, не состоится и будет перенесено. Основная причина — необходимость скоординировать новые ограничения с партнёрами по G7.

Хотя такая отсрочка выглядит как позитивный сигнал, но она является временной. Ожидается, что доработанный пакет санкций будет рассмотрен примерно через две недели.

📍 Что по технике: Индекс МосБиржи, потеряв стратегический уровень поддержки 2850 пунктов, медленно, но верно снижается к нижней границе ценового коридора в район 2700 пунктов.

( Читать дальше )

🚢 ДВМП (FESH) | Ждать ли дивиденды за 2025й год?

- 16 сентября 2025, 09:02

- |

▫️Капитализация: 176,6 млрд ₽ / 59,8₽ за акцию

▫️ Выручка TTM: 194,3 млрд ₽

▫️ Чистая прибыль TTM: 25,9 млрд ₽

▫️ скор. ЧП TTM: 25,6 млрд ₽

▫️ P/E ТТМ:6,9

▫️ fwd P/E 2025: 6,6

▫️ P/B: 1,2

▫️ fwd дивиденд 2025:7,6%

✅Несмотря на проблемы в экономике, грузооборот дальневосточных портов в 1п2025 вырос на 1,7% г/г. Такой высокой маржи как в 2022-2023 годах уже нет и, наверное, больше не будет, но бизнес за последние 5 лет вырос и стал более стабильным.

👆 В 1п2025 с учётом курсовых разницы и разовых доходовскорректированная прибыль составила 6,8 млрд р (+60% г/г).

✅ Чистый долг с учетом обязательств по аренде сократился до 24 млрд р (ND/EBITDA = 0,4).

✅ Пик цикла по CAPEX уже пройден, FCF глубоко положительный. В 1п2025 CAPEX снизился до 4,6 млрд р (-67% г/г). У компании теперь есть все условия, чтобы начать выплачивать дивиденды, тем более, что это уже давно государственная компания.

👆 Если вдруг выплаты начнутся по итогам 2025 года, то доходность может составить около 7,6% к текущей цене акций. Даже если компания решит погасить долг, то на это уйдет не больше года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал