ОФЗ

Мониторинг облигационного рынка (ОФЗ, субфеды, корпораты)

- 12 марта 2019, 07:51

- |

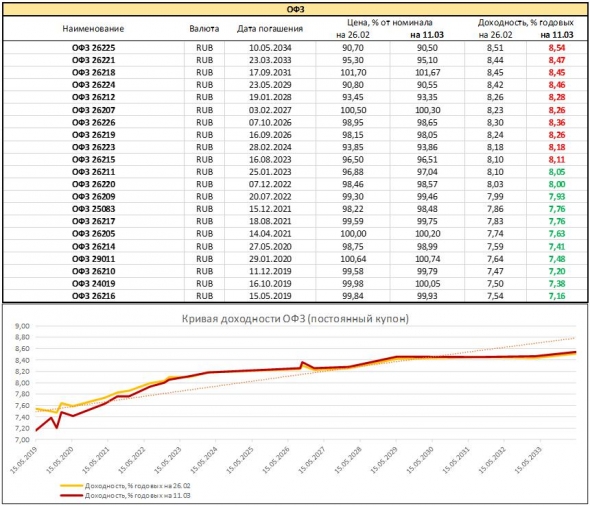

ОФЗ

2 недели с момента последнего мониторинга сделали кривую доходности еще более здоровой и привлекательной. Доходность получает очевидную зависимость от срока, и мы давно не видели, чтобы «короткий конец» снижался в доходности, а «длинный» рос. Видим. Оцениваем положительно. В этом явлении есть и заложенная на будущее проблема: близкая к идеальной кривая доходности госбумаг, обычно, сопровождает максимумы рынка акций. Скорее всего, сам максимум не достигнут. Но, судя по ОФЗ, он рядом.

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 15 )

Хотя ОФЗ - самые доходные из бондов, риски двузначных убытков по ним - реальны

- 11 марта 2019, 12:57

- |

Ралли рублевых облигаций в этом году принесли 7,5% прибыли, даже после того, как сенат США в прошлом месяце обновил законопроект, в котором предусматривалось ввести дополнительные санкции в отношении России за предполагаемое вмешательство в выборы. Эта доходность в 3 раза превышает среднюю по ЕМ.

Вместе с тем, по словам Мерфи, управляющего портфелем из Бостона в Eaton Vance, под управлением которого находится 493 млрд долларов, Россия — крупнейший в мире экспортер энергоносителей «практически не поддается анализу», поскольку существует угроза запрета США на новые суверенные облигации.

«Мы не уверены, что собирается делать администрация США», — сказал он. «Запрещение западным инвесторам владеть российским долгом было бы очень экстремальным событием, но только то, что оно является крайним, не означает, что его вероятность мала. Мы думаем, что это возможно».

( Читать дальше )

Финансовый репетитор. Оказывается на Околорынке есть не только ИнфоЦыгане, а есть и ИнфоБашкиры.

- 09 марта 2019, 10:21

- |

Итак, представлюсь, мне 50 лет, башкир, ой, ИнфоБашкир, живу и работаю в г.Уфа (РБ, Республика Башкортостан, или по-русски, в Башкирии).

На рынке недвижимости и фондовом рынке с 1993 г., с момента ваучерной приватизации.

По правилу Парето (20 на 80), вхожу в число людей, которые «не ненавидят Чубайса», ибо «за 1 ваучер 1 автомобиль Волга» я получил.

Первый вход в фондовый рынок. Научился печатать «слепым методом» 600 знаков в минуту (спасибоШахиджаняну) в 14 лет. Будучи студентом, в 1992-1993 г. подрабатывал, печатая (набивая) курсовые и дипломы. Все деньги вложил в ваучеры. Один свой + 6 купленных на рынке.

Итого 7 ваучеров. Получил на каждый 1400 акций ГП, итого 9800 акций.

Прочитав умные книжки, не дергался до 2006 г., когда, вдруг, Правительство РФ отменило льготу по подоходному налогу на «приватизационные акции». Все ринулись их продавать, и, случайно, цена оказалась близка к 330 руб (май 2006 г.). Продал и я, не попав в депозитарий

на ул.Российская, 98 (огромные очереди), продал «перекупам». И тут акция рухнула, деньги вложил в квартиру и автомобиль Рав-4.

И остался без мечты… Долго не переживал, стартовал летом, методика проста до безобразия, откладывать в рублях эквивалент 100 долларам, срок поставил 15 лет.

Это мой Пенсионный фонд «Кубышка». Все деньги от дивидендов, возврат НДФЛ, купонный доход, все реинвестируется. Кубышка не вскрывается, деньги не изымаются. Физкультура вместо Спорта (инвестирование вместо спекуляций).

Все продолжалось чинно-мирно до 2018 г., время Пенсионный реформы. Старшие друзья, товарищи, стали выходить на пенсию. У всех «минималка» (как нас презрительно называют в ПФ РФ «три нуля»: ИПшники, ОООшники).

А что у меня? Моя кубышка генерирует 2 минимальные пенсии (дивиденды + купоны).

( Читать дальше )

Недвижка всё... Люди повалили на фондовый рынок.

- 08 марта 2019, 19:25

- |

Есть такое выражение, что деньги «карман жгут», через карман всю ляшку могут прожечь. Если свободный кэш стабильно поступает и накапливается, встаёт вопрос куда его инвестировать. Земля и недвига уже совсем не привлекательны в качестве инвестиций. Время быстро меняется. Квартиры висят, их не могут продать. Рынок буксует, вместе с тем надвигается демографическая яма девяностых. Те кто родился на закате союза, уже подгрузились ипотеками, дальше идёт провал в демографии. Во вложения в иностранную валюту люди наигрались. Ну и начали присматриваться к бирже. Очень популярны ИИС, потому что там можно вычеты по НДФЛ получать, выгодно и надёжно, людям интересны ОФЗ. А куда ещё можно отнести денежки, как вы считаете, уважаемые смартлабовцы?

В 2018 году число частных клиентов на Московской бирже превысило 2 млн. человек. А в 2018 году количество брокерских счетов ИИС на бирже удвоилось и достигло 598 тыс. Было открыто 83 тыс. счетов ИИС доверительного управления. Интерес к подобным счетам не случаен: они позволяют получать налоговые вычеты со средств, направляемых на инвестирование.

( Читать дальше )

Внутренний рынок долга

- 07 марта 2019, 15:35

- |

Министерство финансов продало вчера на рынке ОФЗ на 46,4 млрд руб. Как и в предыдущие аукционные дни перед выходом Минфина на первичный рынок, активность на вторичном была крайне невысокой. Котировки большинства ОФЗ индикативно открылись немного ниже, но в пределах минус 0,1 п.п. Рубль находился в довольно узком диапазоне (65,8–65,9 руб./долл.) всю основную торговую сессию, потеряв к открытию около 0,1%, однако поздно вечером его курс упал до 66 руб./долл., несмотря на подъем нефтяных котировок. Впрочем, большинство валют ЕМ вчера немного подешевело, несмотря на стабильность доллара.

Первым состоялся аукцион по среднесрочному выпуску.

- Спрос на семилетние ОФЗ 26226 достиг 46,8 млрд руб., в результате было продано бумаг на 29 млрд руб. Доходность по цене отсечения была установлена в размере 8,4% годовых, что предполагает премию к уровню закрытия накануне порядка 5 б.п.

Далее была предложена длинная дюрация.

- Спрос на пятнадцатилетние ОФЗ 26225 был ожидаемо ниже, составив 23,5 млрд руб., что, тем не менее, неплохой показатель, на наш взгляд. Этот выпуск был доразмещен на 17,4 млрд руб. и тоже с премией ко вторичному рынку:

( Читать дальше )

Разместили ОФЗ № 26226RMFS и № 26225RMFS 6 марта 2019г на 46,408 млрд руб

- 06 марта 2019, 20:23

- |

Минфин России информирует о результатах проведения 6 марта 2019 г. аукциона по размещению ОФЗ-ПД выпуска № 26226RMFS с датой погашения 7 октября 2026 г.

Итоги размещения выпуска № 26226RMFS:

— объем предложения – остаток, доступный для размещения в указанном выпуске;

— объем спроса – 46,843 млрд. рублей;

— размещенный объем выпуска – 29,004 млрд. рублей;

— выручка от размещения – 29,067 млрд. рублей;

— цена отсечения – 98,4120% от номинала;

— доходность по цене отсечения – 8,40% годовых;

— средневзвешенная цена – 98,5371% от номинала;

— средневзвешенная доходность – 8,38% годовых.

Дата публикации: 06.03.2019 16:43

Минфин России информирует о результатах проведения 6 марта 2019 г. аукциона по размещению ОФЗ-ПД выпуска № 26225RMFS с датой погашения 10 мая 2034 г.

Итоги размещения выпуска № 26225RMFS:

— объем предложения – остаток, доступный для размещения в указанном выпуске;

( Читать дальше )

ОФЗ-Н (ОФЗ для населения) - новые правила

- 06 марта 2019, 19:04

- |

1. Чтобы владеть облигациями ОФЗ-Н, надо быть не только гражданином РФ, но и налоговым резидентом РФ, то есть быть в стране более 183 дней в году. Это должно быть соблюдено на протяжении всего владения ОФЗ-Н.

2. Отменяются комиссии банков-агентов, которые взимаются при продаже и погашении. Комисс компенсируется за счет минфина. Это чтобы стимулировать население активнее покупать.

3. ОФЗ-Н можно будет заложить под кредит и продолжить получать по ним процентный доход.

Агентами по размещению этих бумаг являются Сбербанк и ВТБ.

Позднее должны присоединиться Почта Банк и Промсвязьбанк.

Всего выпущено 3 выпуска ОФЗ-Н: 30+15+25 млрд руб.

Внутренний рынок долга

- 06 марта 2019, 11:54

- |

( Читать дальше )

Российские инвесторы перестали бояться санкций?

- 05 марта 2019, 17:31

- |

С того времени прошел почти месяц, и можно однозначно сделать вывод о том, что реакция рынка на геополитическую ситуацию сейчас значительно более спокойная, нежели в 2018 г., считает Вадим Кравчук, аналитик ИФК «Солид».

Хотя, судя по списку предполагаемых ограничений, опасаться есть чего. Помимо упомянутых в прошлогоднем варианте закона ограничений в отношении ОФЗ и банковского сектора, а также точечных санкций к ряду политических деятелей и бизнесменов, впервые были обозначены запреты на инвестиции в российские СПГ-проекты за рубежом, а также сотрудничество в области нефтедобычи.

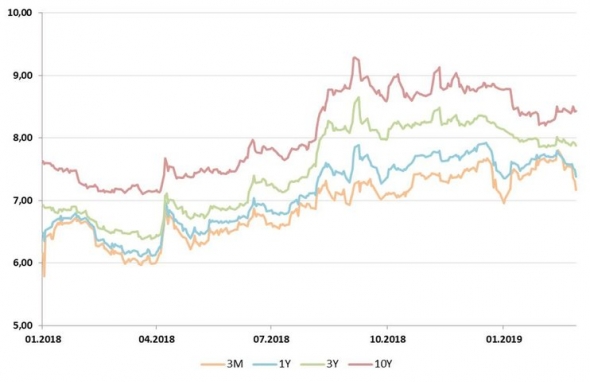

Рынок облигаций и, как следствие, рубль привычно первыми реагировали на ухудшение внешнего фона в середине февраля. За 2 дня российская валюта снизилась к доллару на 2%, а индекс российских облигаций RGBI опустился на 1.25%. Однако на рынок довольно быстро вернулись покупатели, и активы перешли к росту. Рубль за это время успел в очередной раз протестировать максимум к доллару вблизи 65,16, который держится с октября 2018 г., а долговые бумаги пользуются повышенным интересом со стороны инвесторов. Это подтверждается спросом на ОФЗ в ходе еженедельных аукционов Минфина, который благодаря отмене верхней границы объема предложения достиг рекорда с 2014 г. За один день 27 февраля было привлечено 57,6 млрд руб. Достижение квартального плана правительства по привлечению средств теперь не кажется столь невыполнимым, как еще несколько недель назад.

Рис.1. Динамика доходностей ОФЗ

( Читать дальше )

Разумный выбор в пользу ОФЗ. Анализ структуры ОПИФ - Мобильные.Облигации. Не покупайтесь на маркетинг.

- 05 марта 2019, 14:34

- |

Сегодня хочу немного продолжить тему инвестиций в ОПИФ, потому что попалась мне на глаза в ленте Facebook вот такая реклама МТС Инвестиции.

Я не могу пройти мимо, чтобы не кликнуть по ссылке и посмотреть, что же там предлагают, завлекая обывателя обещаниями в 100 рублей и броским названием «ПЛЮСОНОМИКА». Всё как и полагается, оформлено красиво, доступно, понятно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал