ОФЗ облигации

ОФЗешки

- 25 марта 2021, 16:25

- |

Судя по всему, если сегодня не случится чего-то ужасного, то с завтрашнего дня можно покупать ОФЗешки. Видимо рынок, с поддержкой ЦБ, оценил что данные уровни уже нормально выглядят. За покупку сложилось несколько факторов.

Ещё один вопрос. Если деньги пойдут в менее рискованные активы, то что будет с акциями?

- комментировать

- 481

- Комментарии ( 2 )

Минфин отменил аукционы ОФЗ 24 марта, крупняк считает вероятность санкций на гос.долг высокой.

- 23 марта 2021, 17:01

- |

(видимо, нет спроса: ОФЗ падают).

RGBI сейчас падает на 0,85% к вчерашнему закрытию.

Судя по распродажам ОФЗ и еврооблигаций,

крупняк опасается санкций на гос. долг и

считает высокой вероятность ввода санкций на гос.долг.

RGBI (индекс ОФЗ) по дневным.

Держу купленные по 73,0р. USD.

Мое мнение о рынке выложил на youtube.

https://www.youtube.com/watch?v=vqlIv-Po7DY&t=249s

С уважением,

Олег.

КРЫС вышел.

- 19 марта 2021, 18:01

- |

Приятно, что на мне хайпуют.https://smart-lab.ru/blog/684512.php Приятно, что кто-то доволен, что «меня сделал». То что я даже и не знал, что меня кто-то сделал — это другой вопрос. Уже второй раз сталкиваюсь с ситуацией. В теме радость, веселье — кто-то сделал Крыса… Мне причисляются какие-то прогнозы, делаются какие-то выводы… Короче, живет смартик..) Радуется как может, что кто-то ноунейм сделал «местного гуру». Это типа я..)))

Но самое интересное, если зайти в комментарии октября 2020 года и прочитать их. А там все просто. Человек рисует фигуру теханализа для ценового индекса облигаций. И я автору предлагаю построить тот же теханализ для полного индекса ОФЗ. Как не крути, но ОФЗ — это не только тело, но еще и купон.

Проходит 5 месяцев и человек, оказывается, меня сделал. И получил за это плюсики от 17 чейтателей или невежд. И тут оказывается, что я был за продолжение роста ОФЗ… Ничего, что 5 месяцев, ничего что я тупо для читателей описывал ситуацию на рынке того времени. Меня сделали. С чем я и хочу поздравить всех невежд смартлаба.

Крыс повержен. Не знаю как, но повержен.

Люди, вы пришли сюда кого-то «повергать» или деньги зарабатывать?

Удачи на рынках.

12% по ОФЗ — это вам, мечтатели!

- 19 марта 2021, 11:43

- |

Сколько хозяева денег будут это терпеть? Столько сколько надо до погашения, коридор комфортный 130-150 для перепродажи, теперь 12% по 93 — это вам, мечтатели!

Убыток Сбера и ВТБ по ОФЗ

- 18 марта 2021, 18:25

- |

По другим банкам можно посмотреть тут

Что думаете?

Нет интереса к ОФЗ: на первичных размещениях покупают только гос. банки, про рубль: корреляция RGBI, индекса Мосбиржи и USD/RUB

- 17 марта 2021, 18:31

- |

На сегодняшних размещениях Минфин предложил классических 2 выпуска:

4-летний ОФЗ-26234

10-летний ОФЗ-26235

ОФЗ-52003 (ОФЗ с защитой от инфляции).

Всего удалось привлечь 62.2 млрд. рублей

(итого с начала года – 420 млрд. рублей, при плане в 1 трлн.).

По сути, на первичных размещениях остаются одни госбанки.

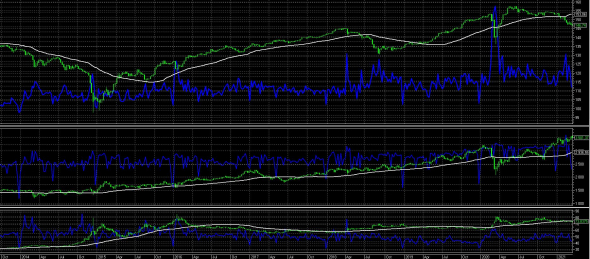

3 графика по недельным, сверху вниз: RGBI, индекс Мосбиржи, USD_RUB.

У кого есть желание, можете в excel посчитать коэффициент корреляции (в excel формула есть).

Это интересно.

Раньше на циклах роста ставок и, соответственно, падения облигаций, рубль слабел.

Думаю, сейчас произойдет то же самое, но с запаздыванием (запаздывание может длиться и несколько месяцев).

Причина запаздывания: облигации в 2020 — 2021 годах

стали падать намного раньше, чем произойдет рост ставок.

Индекс облигаций — опережающий индикатор рынка акций.

С уважением,

Олег.

Размещение ОФЗ

- 17 марта 2021, 18:29

- |

ОФЗ 26235 с погашением 12 марта 2031 года, купон 5,9% годовых

ОФЗ 26234 с погашением 16 июля 2025 года, купон 4,5% годовых

ОФЗ 52003 с погашением 17 июля 2030 года, купон 2,5% годовых, номинальная стоимость индексируется в соответствии с индексом потребительских цен.

Итоги:

ОФЗ 26234

Спрос составил 39,420 млрд рублей по номиналу. Итоговая доходность 6,36%.

( Читать дальше )

Bloomberg: Банк России может повысить ставку на 125 пунктов до конца года

- 16 марта 2021, 10:41

- |

https://www.bloomberg.com/news/articles/2021-03-15/russia-mulls-faster-rate-hikes-this-year-as-inflation-spikes

TS Lombard, Sberbank CIB, Совкомбанк прогнозируют повышение % уже в пятницу.

Bofa допускает повышение % ЦБР в апреле и июле, затем ключевая ставка может быть повышена еще на 50 б.п.

ITI Capital — увеличение доходности ОФЗ отражает повышение % до 5%, риторика представителей ЦБР стала заметно жестче в послед недели; как минимум два повышения ставки в 2021 г ожидают, вероятность повышения на ближ заседании 50 на 50, решение скорее всего будет принято в апреле

В преддверии возможных санкций ЦБ впервые опубликовал аналитику по иностранным держателям российского долга

- 12 марта 2021, 20:41

- |

Банк России впервые опубликовал подробные данные об иностранных держателях российского госдолга, на руках у которых на начало 2021 года находилось 23,3% всех рублевых суверенных бумаг.

Больше половины вложений нерезидентов в облигации федерального займа — 13,8% рынка — принадлежит инвесторам из США и Великобритании, сообщил ЦБ в «Обзоре рисков финансовых рынков».

Американские резиденты держат ОФЗ на 944 млрд рублей, британские — на 947 млрд. Еще 3% рынка, или 410 млрд рублей, принадлежит инвесторам из Бельгии; 1,5% (205 млрд рублей) — из Сингапура.

Основной объем — 2,16 трлн рублей — приходится на вложения «банковских конгломератов». При этом круг действительно крупных инвесторов в российский госдолг за рубежом невероятно узок и насчитывает буквально единичное число игроков.

Так, крупнейшему британскому инвестору принадлежит 41% всех вложений из этой страны — 391,1 млрд рублей.

На крупнейшего держателя из США приходится 83,1% американских инвестиций в ОФЗ, или 784,5 млрд рублей.

( Читать дальше )

RGBI. Что происходит?

- 11 марта 2021, 22:13

- |

Что это? Локально (как в 2018г) или глобально (как в 2014г) ?? Или будет боковик с вымпелом как в 2010-2013 гг???

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал